BTC/HKD-1.25%

BTC/HKD-1.25% ETH/HKD-1.3%

ETH/HKD-1.3% LTC/HKD-0.86%

LTC/HKD-0.86% ADA/HKD-1.53%

ADA/HKD-1.53% SOL/HKD-0.31%

SOL/HKD-0.31% XRP/HKD-0.77%

XRP/HKD-0.77%本文于2020年11月29日發布于Defi之道,作者灑脫喜。

作為金融市場上最復雜且已經成熟的工具之一,衍生品的魔力無疑是巨大的,其高杠桿等特性,吸引了大量追求高收益的風險偏好交易者,根據國際清算銀行的數據顯示,在2019年上半年,衍生品合約的未償總額約為640萬億美元,而所有這些合約的總市場價值則大約為12萬億美元。

在加密貨幣市場,中心化的衍生品交易,早已成了各家交易所的主要收入來源,我們聽聞不少一夜暴富的幣圈合約交易故事,也知道不少因爆倉而搞得家破人亡的人間慘劇,我們也都明白,能夠穩穩實現盈利的,便是提供這些交易工具并從中收取手續費用的交易場所。

而處于模仿階段的去中心化金融,旨在通過智能合約讓開發者在去中心化的環境中重建這些金融工具,這或許能夠消除中心化平臺所存在的一些弊端,例如:托管、不透明、易插針等,當然,開發者的最終的目的,自然是為了爭奪這一擁有巨大利潤的市場。

在這篇文章中,你會了解到:

常見的金融衍生品工具;

中心化加密衍生品簡史;

投資機構爭相布局defi衍生品應用;

常見defi衍生品應用的對比

?Synthetix

?dydx

?DerivaDEX

?UMA

?PerpetualProtocol

?Hegic

?opyn

Serum

Futureswap

DeFi衍生品協議潛在面臨的風險

結語

一、常見的金融衍生品工具

在金融學中,衍生品工具是一種合約,它的價值來自于基礎實體的表現。合約規定了雙方進行交易的具體條件,這些條件包括:

Reflexer Finance宣布將在Optimism上推出去中心化穩定幣HAI:4月24日消息,Reflexer Finance 將在 Optimism 上發布基于 Optimism 的 RAI 分叉項目 HAI,初始錨定價格 1 美元。HAI 的抵押品類型包括 ETH、RAI、stETH/rETH 等 LSD,以及 OP 和 UNI 等 Optimism 上的資產。該項目預計測試網啟動時間為 6 月 9 日,主網啟動時間預計為 7 月底。[2023/4/24 14:23:37]

預定的時間段;

實體的結果值和基礎變量的定義;

合約義務和名義金額;

衍生品工具合約定義的實體可以是加密貨幣、商品、股票、債券、利率和貨幣,為了了解金融衍生品的真正效用,我們需要研究不同類型的合約,我們可以在這里進行幾個分類,首先,我們可以把衍生品交易分為兩種市場:

場外交易:當事人直接和私下簽訂這些合同,標的資產不在任何交易所,比如投資銀行通常會使用場外衍生品。

交易所交易:顧名思義,這些衍生品是在交易所上進行交易的,合約條款是預先確定、公開的。

現在,讓我們來了解下金融衍生品合約的常見類型,其中包括:

CDO:債務擔保證券是造成2008年金融危機的原因之一,因此它也是一種臭名遠揚的金融衍生品類型;

信用違約互換(CDS):CDS允許投資者將其資產或債務換成另一個價值類似的資產或債務;

遠期合約:一種場外交易金融衍生工具,使用它可以在未來某一特定日期以事先約定的價值買入或賣出資產;

差價合約:差價合約使交易者能夠根據某項資產的價格波動,通過杠桿作用買賣一定數量的資產單位;

期貨:在未來某個日期以預定的價格買進或賣出一項資產;

期權:在未來某個日期或之前以預先確定的價格買入或賣出資產;

MicroStrategy CEO:可能會賣出比特幣期貨合約:金色財經報道,MicroStrategy CEO Andrew Kang表示,預計比特幣將跑贏其他資產類別。可能會賣出比特幣期貨合約。[2023/2/7 11:51:00]

永續合約:永續合約是一種特殊的期貨合約,與傳統期貨不同的是,這種合約沒有到期日的概念;

在簡單了解這些衍生品類型的概念后,我們來回顧一下中心化加密衍生品的簡史。

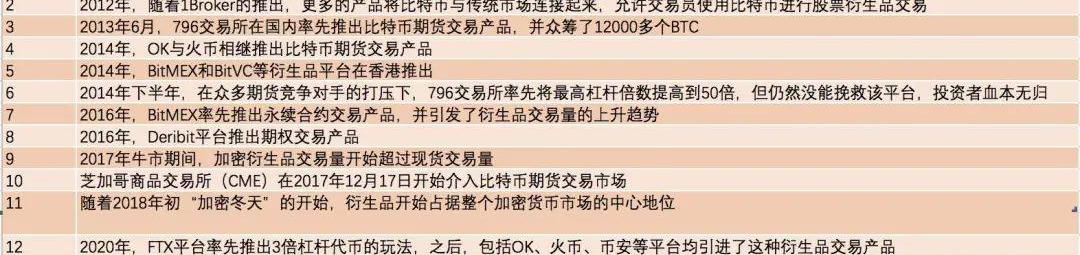

二、中心化加密衍生品簡史

在加密貨幣交易市場的歷史當中,衍生品扮演了一個極為重要的角色,今天我們所熟悉的OKEX、火幣、幣安、Bitmex、FTX、Bitfinex等平臺,它們的成功都與衍生品有著很大的關系。而還有一些衍生品平臺,則已經消失在我們的視線當中,比如早期在國內非常知名的796期貨交易所。

而從目前市場的表現來看,永續合約及杠桿代幣已成為最受散戶交易者歡迎的加密衍生品。

三、投資機構爭相布局Defi衍生品應用

隨著中心化加密交易衍生品的格局已定,以及去中心化金融的逐漸興起,投資機構逐漸將目光瞄向了Defi衍生品這一領域,而很多投資者相信,Defi衍生品將是去中心化金融在接下來最重要的風口之一。

例如知名加密投資機構MulticoinCapital、ThreeArrowsCapital、AlamedaResearch、PolychainCapital、AndreessenHorowitz、Framework、Coinbaseventures、BinanceLabs、placeholder等,均已布局了Defi衍生品應用。

而在《去中心化BitMEX賽道的競爭與權衡》一文中,MulticoinCapital管理合伙人TUSHARJAIN還總結了Defi衍生品協議具備的一些優勢,比如:

Web3孵化器Tané完成800萬美元融資,B Dash Ventures Inc.等參投:1月28日消息,分布在迪拜、紐約和東京三地的 Web3 孵化器 Tané 宣布完成 800 萬美元新一輪融資,DEEPCORE Inc.、XTech Ventures Co. Ltd、DeNA Co. Ltd、B Dash Ventures Inc. 和一批個體投資者參投。

Tané 目前由管理合伙人 Ikuma Mutobe 領導,主要對種子輪和早期階段的 Web3 初創公司和項目進行投資并在創業、金融、工程和業務發展方面給予指導,其重點關注的加密領域包括基礎設施(Layer 1 和 Layer 2 區塊鏈)、隱私及跨鏈解決方案、安全、消費者應用及 Token 經濟學、DAO、NFT、DeFi。[2023/1/28 11:34:09]

沒有中心化交易所運營商,因此從長遠來看費用更低;

訪問無需許可;

抗審查特性,使得沒有人能關閉交易所;

沒有交易對手風險,因為用戶自己持有資金;

無提款限制或交易規模限制;

沒有辦法單方面地改變交易所的規則;

任何有公開喂價的資產都可以被交易

那這些投資機構們,究竟布局了哪些Defi衍生品協議呢,我們用一張圖來進行展示:

而在第四節中,我們來一一認識這些被機構們追捧的defi衍生品協議。

四、常見defi衍生品應用的對比

4、1Synthetix

作為以太坊平臺上最知名的合成資產協議,Synthetix目前在defi衍生品領域暫時扮演著“一哥”的角色,根據設計,參與者通過質押協議原生資產SNX合成各種合成資產,這種抵押池模型使用戶可直接使用智能合約在Synth之間執行轉換,而無需交易對手,這解決了DEX遇到的流動性和滑點問題。

X2Y2 CEO:X2Y2 已幾乎確定千萬美金的融資:11月30日消息,在昨晚 X2Y2 舉行的 AMA 中,X2Y2 CEO TP 表示,X2Y2 已幾乎確定了千萬美金的融資,投資方包括一些有名的公鏈的投資基金;融資給出去的 Token 是每天減少的產出里面放出去的一部分,有四年鎖定期,同時也不參與分紅。

另外,其表示有考慮改變 X2Y2 的經濟模型,但形式和時間都不確定,以及所有的經濟模型都會考慮把 Ajin 考慮進去。后續會往成為一個提供 NFT 衍生品的平臺的方向去走。[2022/11/30 21:11:35]

而作為質押者,SNX持有人可以收到兩種獎勵,1是來自系統通脹貨幣政策的代幣獎勵,2是來自合成資產的交易費用獎勵。

目前,用戶除了可使用Synthetix.Exchange交易這些合成資產,也可以使用另一個生態項目kwenta來進行交易,此外,基于Synthetix的資產管理協議dHEDGE可實現非托管的對沖基金功能,這與Synthetix形成了一個很好的互補作用。

截至目前,Synthetix協議鎖定的資產價值約為7.2億美元。

值得一提的是,今年6月底開始,Synthetix還提供了二元期權的玩法,但使用這一交易產品的用戶并沒有太多。

另外,根據規劃,Synthetix將在明年通過optimisticrollup二層網絡實現擴容,并降低交易手續費,此處該項目還計劃引入期貨、杠桿代幣等衍生品玩法。

盡管如此,當前的Synthetix也存在的明顯的缺陷或限制,例如資本效率低下、交易者與系統對賭可能導致的系統性風險,此外,由于當前Synthetix僅支持參與者抵押原生資產SNX來合成Synth,這限制了合成資產的規模,這為其他合成資產協議提供了一些機會。

HTC宣布推出首款元宇宙手機:6月28日消息,HTC今日宣布推出首款應用于元宇宙平臺VIVERSE的全新智能手機-HTC Desire 22 pro,配備5G高速行動上網及支持無線與反向充電功能。

同時針對虛擬現實裝置進行搭配優化,完整相容VIVE Flow并展現其應用,建議售價為新臺幣11990元。?(鞭牛士)[2022/6/28 1:36:07]

4、2dydx

已獲得PolychainCapital、AndreessenHorowitz青睞的dydx協議,是另一個非常值得關注的defi衍生品協議,盡管其目前尚未發行token,但該平臺鎖定的資產價值已超過了4200萬美元。

隨著時間的推移,dydx的產品線越來越豐富,截至發稿時,dydx提供了現貨、杠桿交易、永續合約交易、借貸這四種服務,其在24小時內的總體交易量約為577.9萬美元,但其支持的交易幣種較為單一,目前僅支持ETH、BTC、LINK、DAI以及USDC。

在用戶體驗上,dydx很容易上手,缺點是由于采用的訂單簿模式,因此較難啟動流動性,總體而言,目前dydx上的深度并不是很好。

另外根據計劃,dydx會通過和StarkWare合作的方式,利用StarkEx二層網絡進行擴展。

4、3DerivaDEX

獲得PolychainCapital、CoinbaseVentures、ThreeArrowsCapital等知名機構投資的DerivaDEX利用SGX可信執行環境來旨在實現高效的交易引擎,根據規劃,DerivaDEX最高可支持25倍杠桿率的永續合約。

截至目前,DerivaDEX尚未上線主網,也沒有發行代幣,由于采用了訂單簿模式,引導流動性將是DerivaDEX面臨的主要問題,而其采用的一種新的代幣分配方式被稱為“保險挖礦”,而其具體的表現,仍有待于觀察。

4、4UMA

獲得CoinbaseVentures和placeholder支持的UMA協議,是當前市場上另一個值得關注的合成資產協議,其與Synthetix之間的主要區別之一,在于抵押品和債務敞口在UMA中是孤立的,這降低了系統性風險,但副作用是降低了流動性。

另外,UMA沒有采用類似Chainlink這樣的預言機,而是使用了一種稱為無價合約的加密經濟游戲,這是一種首創的機制,但尚未經受足夠的檢驗。

截至目前,UMA協議鎖定的資產價值約為4000萬美元。

4、5PerpetualProtocol

永續協議,顧名思義是一個專注于永續合約交易的衍生品協議,理論上它可以支持BTC、ETH、黃金、ERC-20代幣等各種合成資產的永續合約交易,該協議采用了一種名為vAMM的新機制,與傳統的AMM不同,在這個模型中不需要流動性提供者,交易者彼此之間就可以提供流動性,而交易的滑點則是由k值決定,其由vAMM運營者根據情況手動設置。

根據計劃,永續協議將在未來幾周內上線xDAI側鏈,這意味著該協議的交易可以省去昂貴的gas費用,但從最近的測試體驗來看,永續協議的滑點還是相對較大,待其主網上線后可再作觀察。

而永續協議代幣PERP持有者可將其代幣質押在Staking池中,并獲得手續費獎勵及Staking激勵。

4、6Hegic

與本文中其他提到的DeFi衍生品不同,Hegic并沒有知名投資機構背書,作為一個期權協議,其在yEarn創始人AndreCronje的推介下,已迅速成為當下最火熱的衍生品協議之一。

Hegic使用了AMM模型解決了期權的流動性問題,任何人都可以向流動性池提供資金,并自動出售為看漲和看跌期權,并與期權的買方形成對手盤。Hegic的一個較為明顯的優點,在于它簡化了期權的購買復雜度,盡管如此,期權產品相對而言離散戶的距離較大,而更適合專業的投資者。

截至目前,Hegic的鎖倉資金量大約為7000萬美元,其在期權衍生品這一領域處于明顯的領先地位。

4、7opyn

opyn是一個成立時間較早的defi期權協議,它使用了Convexity協議構建,以允許用戶創建看跌和看漲期權,用戶可以購買其期權代幣來對沖DeFi風險,也可以將抵押品存放在金庫中以鑄造和出售oToken,從而獲得獎勵。

截至目前,opyn鎖倉的資產大約為260萬美元,相比近期增長迅猛的Hegic而言,顯得略有些“寒磣”,但這與其尚未發行自己的代幣有一定的關系。

總的來說,opyn是另一個值得關注的期權協議,但相對于永續合約和期貨,加密期權市場的發展仍需要更長的時間。

此外,盡管opyn經過了OpenZepplin的安全審計,但其在今年8月份已發生過一次安全事故,造成損失近40萬美元。

4、8Serum

相比其他基于以太坊的defi衍生品協議,Serum是基于Solana區塊鏈構建的,這為其帶來擴容優勢和成本優勢的同時,也消除了以太坊平臺的可組合性優勢,這類似于將房地產構建到一個偏遠的地區。

盡管如此,Serum的衍生品進展還是相對較為緩慢的,目前其只提供了Swap交易服務,而包括借貸、保證金交易/合約,都要在第三階段才能實現。

而其他基于以太坊的defi衍生品協議,則可以通過rollup二層網絡實現擴容,這將給Serum帶來更大的競爭壓力。而Serum存在的潛在優勢,在于其背后的FTX團隊和AlamedaResearch,這或許能夠為其增加一定的競爭籌碼。

4、9Futureswap

Futureswap是另一個曾被寄予厚望的defi衍生品協議,并且也得到了諸如ThreeArrowsCapital和Framework等知名機構的支持,今年4月份,Framework宣布上線以太坊主網,而在短暫運行3天后,官方卻突然宣布暫停,理由是“alpha版本用戶交易量增長過快”,而在此之后,Futureswap暫未對其進展進行過任何披露,11月14日,據其團隊成員Derek在discord表示,將會更新文章解釋其大額永續合約交易不產生滑點的具體機制。

五、DeFi衍生品協議潛在面臨的風險

與任何DeFi協議一樣,DeFi衍生品協議會面臨潛在的合約漏洞風險,以及可組合性風險,除此之外,DeFi衍生品協議由于采用更高的杠桿,更容易受到預言機操縱攻擊的影響,例如最近的CoinbasePro平臺的DAI價格出現異常后,造成采用該平臺預言機喂價的Compound清算了價值近1億美元的抵押品,這為衍生品協議敲響了警鐘。

而在目前,多數DeFi衍生品協議僅依靠于Chainlink喂價,這樣的安全保障對于未來龐大的去中心化衍生品市場而言,可能是不夠的,在未來,DeFi衍生品協議采用多種預言機報價的綜合價格,將變得十分有必要。

除此之外,由于DeFi衍生品協議的合約更為復雜,可能還會存在未知的攻擊向量風險,隨著時間的推移及行業規模的擴大,這些問題可能會一一暴露出來。

六、結語

通過回顧傳統加密貨幣圈的發展歷史,我們可以發現,衍生品交易的發展相對于現貨交易起步較慢,而隨著市場進入高度波動的牛市周期,衍生品會逐漸跟上現貨交易的步伐,最后占據主導地位。

截至目前,以Uniswap為代表的現貨DEX交易所,已能夠和Coinbase等現貨交易平臺進行競爭,而在衍生品交易領域,依舊沒有哪個DeFi協議能對例如幣安、Bitmex等中心化衍生品平臺造成足夠的威脅,但這同時也意味著,每一個協議都有很大的機會。

或許在未來的1-2年,在這些衍生品協議中,將會誕生出1-2個市值達到數十億美元的應用,而它們將能夠很好地解決擴展性問題、安全問題以及易用性問題,而永續合約及杠桿代幣產品,可能會是其中非常重要的組成部分。

鏈捕手消息,建立在Serum和Solana上的去中心化交易平臺Bonfida宣布完成由CMSHoldings領投的450萬美元種子輪融資,ThreeArrowsCapital.

1900/1/1 0:00:00本文于2019年7月23日首發于公眾號晚點LatePost,作者為吳楊盈薈、劉泓君、李陽如果你對區塊鏈的印象還停留在炒幣,94年出生的VitalikButerin則是區塊鏈世界的一股清流.

1900/1/1 0:00:00解讀Helium到底是什么?作為主打“PeopleNetwork”的Helium通過賦能人脈網絡使每個人都可以加入Helium網絡,通過提供流動性從中受益.

1900/1/1 0:00:00鏈捕手消息,1月30日,彭博社發文《比特幣價格:數據顯示比特幣可能會成為新的GameStop》。文章稱,在馬斯克在推特上對比特幣表示默許后,比特幣本周迎來飆升.

1900/1/1 0:00:00本文系鏈捕手原創文章,作者為Echo。一、SET提出數字代幣資產三個標準據《曼谷郵報》1月20日報道,泰國證券交易所計劃在2021年下半年推出一個數字資產交易平臺,但其中不包括加密貨幣.

1900/1/1 0:00:00本文系鏈捕手原創文章,作者為LonersLiu。以太坊價格突破歷史新高后,短暫的興奮并未能持續多久,更多人開始意識到以太坊的使用成本越來越高.

1900/1/1 0:00:00