BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.63%

ETH/HKD-0.63% LTC/HKD+0.07%

LTC/HKD+0.07% ADA/HKD+0.15%

ADA/HKD+0.15% SOL/HKD-0.01%

SOL/HKD-0.01% XRP/HKD+0.77%

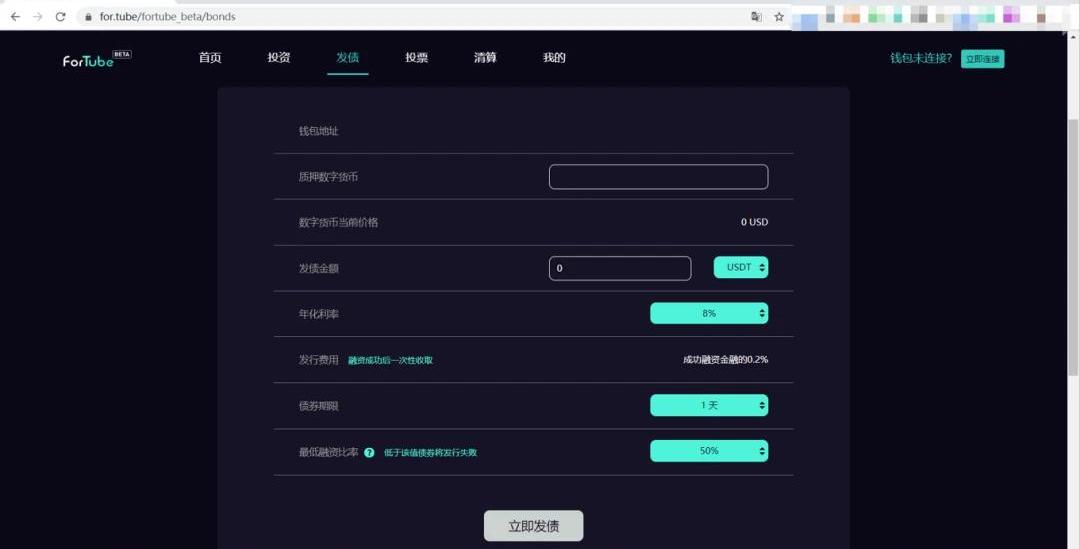

XRP/HKD+0.77%陳芳芳:大家好,我是Algorand基金會的運營主管陳芳芳。我的工作主要是負責基金會全球的運營和管理,推動Algorand平臺的應用和生態建設。之前我的工作經理主要是在傳統金融行業,在保險、投資、行業,過去20多年主要在這些行業工作。今天很高興有機會和大家一起交流。BowenWang:大家好,我是DDEX的聯合創始人,也是首席運營官Bowen,DDEX是中國最老的一家去中心化交易所,去年年底我們推出了DeFi交易平臺,我們自己認為就是一個DeFi版的BitMax,大家可以看多看漲以太坊貨幣,也可以通過交易平臺去交易。沐榮:各位小伙伴,大家上午好,我是LCS中國社區的布道者。LCS是全球極致通縮的系統,采用了全球首創的燃燒挖礦的模式,目前已經上線了很多的應用,社區發展的也是非常好,最大的特點是采用了去中心化的性質,目前在錢包里也可以進行挖礦。DavidLei:大家好,我是TheForceProtocol&ForTube的聯合創始人,我本人2011年接觸了比特幣的挖礦,當時我用自己的筆記本電腦挖了大半年的比特幣,原因是因為對這個行業感興趣,比特幣一下擊中了我。2016年我開始系統研究區塊鏈技術和加密貨幣,最近也在研究貨幣和經濟系統的運行,我本人堅定看好開放金融的潛力和未來的發展。原力協議這個月上線了全球第一個數字債券的平臺叫ForTube,第一個版本已經開始公測了。

在這個平臺上,大家可以利用數字貨幣發行自己的債券,ForTube現在面向的用戶群體主要有兩類,一類是去中心化的項目方,也就是數字貨幣的項目方,他們可以用自己的token發行債券,給他們一個融資的新工具,另一類是關心Defi的用戶,我們為他們提供提供包括投資、發債、投票的渠道。

BSV區塊鏈在壓力測試中不到兩小時處理1.88 GB數據:在壓力測試中,BSV基礎設施測試組在不到兩個小時內成功地將1.88 GB數據推送到BSV區塊鏈。雖然基礎設施測試小組未能實現創建超過1 GB的單個BSV區塊的目標,但它產生了多個超過 100 MB的區塊,并生成了第二大的BSV交易區塊690966,554MB。

此外,BSV節點團隊對比特幣協議的多線程“Teranode”實現,將在幾周內以alpha形式上線,其目標是定期生成TB級大區塊。(CoinGeek)[2021/6/11 23:31:51]

不管是穩定幣,還是活期理財,又或者是新的加密債券,都會促進未來Defi接觸更廣大的用戶群體。我們希望債券可以作為其中一個渠道,把Defi和更廣大的用戶群體以及實體經濟聯系起來。潘超:大家好,我是潘超,在MakerDAO中國區,MakerDAO是以太坊上發行的最大一個穩定幣,也是以太坊上集成最多的應用。代世超:市場爆跌的時候,清算、手續費高,穩定幣流動性不足等問題都被暴露了出來,各位嘉賓覺得這些問題具體反映了Defi存在哪些風險?未來我們可以做出哪些改進?

陳芳芳:關于312市場爆跌,過去幾個星期行業探討的都很多。首先,整體環境大家也知道,全球金融市場都在遭遇新冠肺炎疫情的沖擊,過去我們說加密貨幣和傳統的金融資產不相關,但是實際上不管是傳統金融資產還是加密資產,在極端長尾的情況下是非常相關的。DeFi現存的風險,有三大方面:1、性能問題。以太坊網絡網絡擁堵不僅僅擁堵了正在執行的交易,還加重了市場的恐慌情緒,實際上造成了一個惡性循環,DeFi運營者應該著重思考將來要使用什么平臺去搭建DeFi應用。坦率說,現在Defi還是比較小眾,還只是在加密市場上,如果機構投資人更多地參與到Defi或開放金融里面,那交易的規模和現在是不可相比的,因此我覺得這個平臺是一個長期重要的考量。2.手續費高漲問題。DeFi平臺采用的動態手續費設計是很聰明的設計,但是價格的不確定往往導致了交易執行的不確定,需要從業人員進行調整考量。3.抵押品的單一帶來集中化風險。現在在以太坊發行的大部分都是很單一的抵押品,抵押品相對單一集中化是有很大的集中風險的,同時,有時候系統存在自我參照的問題也需要得到解決。以及產品設計和風險控制上如何避免長尾狀態下的突發風險,這些都值得我們去思考。潘超:312整個市場大跌,不僅是加密市場,而是整個全球金融市場,Defi只是一個非常小的縮影。DeFi出現問題的原因是什么呢?一比較簡單的答案是——我們談DeFi的時候都在談以太坊,90%的Defi都在以太坊上,但是以太坊的性能不夠,一是速度慢,二是無法處理那么多的交易。這使得極端下跌行情時交易沒有辦法執行,我們需要等到以太坊2.0或者其他公鏈解決性能的問題。在以太坊2.0到來之前,或者更好的公鏈到來之前,我們需要去思考當下DeFi的場景應該是什么?Defi要思考的問題是,它的方向究竟是什么,Defi究竟是為了什么而創建的。我覺得DeFi不適用高杠桿的場景,DeFi是為了大額交易誕生的。一百萬美金或者幾百萬美金的交易,通過DeFi只要一筆交易就可以實現,而且在以太坊平臺上也具備相對的安全性,同時,對大額交易來說,以太坊的性能目前來看其實也是夠的。代世超:自從Defi誕生以來,我們一直崇尚自由市場的去中心化治理系統。在暴跌的行情下,很多Defi運營平臺也進行了人為調控,比如說有的兩次調高了最小交易量,這些人為的調控會破壞Defi去中心化金融的屬性嗎?Defi究竟應不應該加入更多的人為調控?

動態 | Compound壓力測試:總借款規模可擴大十倍,違約幾率不到1%:DeFi初創公司Compound委托進行的一項壓力測試顯示,它可以在不大幅提高風險的情況下將總借款規模擴大10倍,違約幾率不到1%。此項測試由區塊鏈模擬平臺Gauntlet Networks進行,通過對Compound的去中心化借貸協議進行各種壓力測試,以取代用戶與協議的交互,并確定其機制將如何保持。結果顯示,“統計上有重要的證據表明,即使ETH實現了其最大的歷史波動性,Compound系統能夠使總借款價值增加10倍以上,而違約的幾率低于1%。因此,我們的結論是,Compound協議可以擴展到更大的規模,并可處理各種抵押品類型的高波動性場景。”(CryptoGlobe)[2020/2/10]

BowenWang:我們先定義一下去中心化和中心化運營的概念。很多的團隊制作交易產品和借貸產品是借鑒于比較成熟的紐交所、上交所這樣的體系,清算率和杠桿率是由非常多的因素決定。就像潘超說的一樣,在一些不好的市場你的杠桿倍數很難超過5倍的,因為非常容易被清算、被爆倉,從而引發連環爆倉,進而出現如USDT減少、連環下跌的事情。如果不人為終止的話,就會像多米諾骨牌一樣連環倒塌。比如2008年大家都會批評美聯儲為什么不早點通過人為調控改一些參數,以防止后面陸續出現的損失事件。我個人認為中心化和去中心化是分程度的。2017年底我們做去中心化交易所的時候,我們當時強調了一件事情,就是資產所有權的去中心化,包括上次大跌的時候,我看到很多人說提幣提不出來,這就是非常明顯的資產所有權去中心化和中心化的區別,大部分用戶的資產其實都是中心化交易所數據庫的數據,但其實你沒有私鑰根本控制不住你的數字資產。我們要做百分之百的資金透明,讓用戶百分之百掌握自己的資產,所以資產去中心化我們是非常在乎的。但是運營當中你需要非常多的微調,包括提高最小交易額度,當一筆交易費在10美金的時候,你肯定不能讓大家做20美金的交易,同時還包括利率的調控、杠桿倍數和資產品類調整,大家想要交易什么,這個選擇是非常人為的,如果完全交給去中心化決定的話,就會導致非常多的問題。同時,因為我們還是中國團隊為主,我們會在Defi里面加很多亞洲和中國交易喜歡的元素,如USDT等,更像是一種中心化金融和去中心化金融的人為合并的操作理念。就是說,我們提供給用戶想要的東西,人為操作的因素是非常大的,但這樣可以保持產品效率的最高化,也可以最快去迭代和適應市場。沐榮:我認為極端情況下DeFi需要加入適量的人工干預,我個人認為去中心化的金融這個名字并不是貼切,或許開放金融更能形容現在Defi所做的事情。現在很多的Defi實際上是一種混合的模式,資產上鏈的層面是中心化,而在可編程性上是去中心化的,治理上是半中心化的。dYdX與Synthetix均在不同程度上對應用的運行進行了一定的干預,而MakerDAO也在極端行情發生時在討論是否需要關停協議。dYdX兩次調高最小交易量。調高最小交易量意味著網絡手續費的增加,算是暫時緩解了協議的撮合延遲壓力。由于以太坊擁堵,導致Synthetix出現短時宕機,其團隊發布SCCP-16,臨時將費用追償延長到了一小時。當網絡擁堵消退之后,該臨時更改也恢復到常態。所以,所以極端行情下加入人工干預使平臺穩定運行,也最小化地減少了用戶的損失。代世超:隨著Defi金融的持續升溫,安全問題也日益凸現,暴跌之前黑客利用了合約特性以及Defi產品之間的可組合性,成功套利了35萬美元,從業者應該如何提高Defi產品的安全性?

動態 | Block.one最近在進行節點進程的壓力測試 tps可維持在數千以上:據IMEOS 5月31日消息,今日凌晨,BM 發推表示:“我們的團隊最近正在進行節點進程(nodeos)的壓力測試, 3.2 億個 EOS 賬戶之間隨機轉賬,tps 可維持在數千以上。擴展 EOSIO 在不斷進行中!” 同時,有粉絲好奇留言道:“ 為什么是 3.2 億個賬戶呢?更巧的是,3.2 億十分接近美國總人口數! ”[2019/5/31]

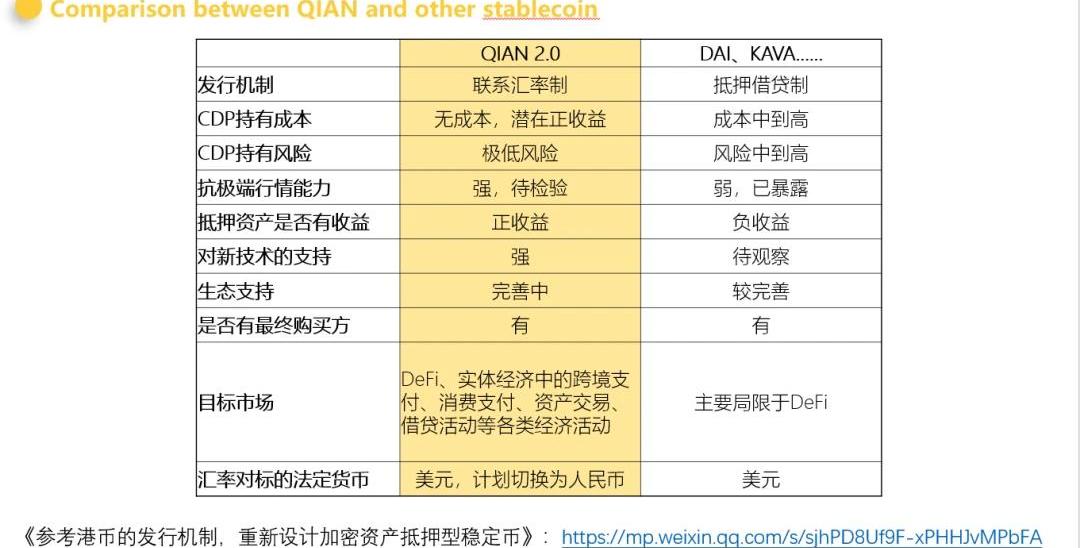

陳芳芳:我從非開發者的角度來討論這個問題。一個原因是產品自身設計和風險的管理,產品本身就是一個不斷完善的東西,不可能一推出就是完美的產品,從風險管理的角度,對產品不斷的調試完善是一個過程,我覺得這是很正常的。當然大家都說金融行業的門檻很高,尤其是創新公司進到金融行業發現大部分的門檻都在水底下看不到,一旦涉及到了別人的錢,那合規、監管、法律各方面的原因都進來了。金融產品不像社交產品,推出之后可以不斷的完善。開放金融產品應該在產品設計上做得更好一點,因為一旦做錯了,成本很高,用戶可能就不再來了。另外,你也提到了可組合性。很多開放金融產品都是和其他功能一起組合起來的,這就提高了復雜性。一方面要對自己的產品進行完善,需要開發者去了解所自己產品所依賴的其他產品,要做非常詳細調研,而且他們的產品也在不斷更新,這對于Defi產品來說是不小的工作量。另一方面,要不斷確認在組合過程中不會存在風險點。在這個問題上,我認為最好的方案就是請外部審計做咨詢、管理。金融行業自從2008年金融危機之后,每年都要做壓力測試,我覺得Defi也不會例外,也要做壓力測試,才能保證這個產品是安全可靠的。DavidLei:DeFi的安全問題不僅僅是代碼層面的安全,從產品一開始設計的時候就已經涉及到安全問題了,包括合約授權管理,合約本身的升級、治理以及合約上面的經濟模型等等這些都與DeFi產品安全性息息相關。同時,還包括合約如何依賴外部的應用。DeFi應用標榜的就是貨幣樂高,DeFi不同產品之間可以互相調用對方的功能,而每個產品基本都是集中于自己的主要功能進行開發和運營的。比如這次312的事件,bZx攻擊的事件就是因為依賴于深度報價,但是深度不夠就容易受到攻擊。所以在設計DeFi產品的時候,很多DeFi產品的程序員還缺乏金融方面的素養,現階段大家也太過依賴于去中心化的理念,比較堅持這種去中心化,這種理念現階段是不成熟的。進行DeFi產品設計的時候就需要去完善理念,不能太過于依賴不成熟的基礎設施,等到基礎設施完善以后再切換過來。關于人為調控,也就是所謂的中心化和去中心化的區別,現階段過于執著于去中心化的話,其實也不是最合理的一個選擇。從開放角度來講,設計DeFi產品的時候,每設計一個新功能的時候,開發團隊內部都會進行深入討論,現在在DeFi這個圈子里面,大部分DeFi產品還是一個團隊開發出來的,團隊開發過程當中,給大家的建議就是一定要進行深入的討論,同時立項初期參考已有的成熟經驗,就產品設計、流程以及步驟進行深入的討論。創造產品過程當中,實際上很多時候也是在進行創新,在現有的案例沒有參考意義的時候,需要結合自己產品的特色適度進行去中心化和中心化之間的妥協,這是現階段DeFi產品設計過程當中必要的。Defi現階段的產品還是不成熟的,所以在行業遇到一些問題的時候,也需要進行及時的反思,從開發上面去改進自己的產品。我在這里簡單跟大家講一下,312事件發生以后,我們把自己的QIAN進行了機制上的重新設計,就是我剛才說的及時進行調整。

動態 | BCH壓力測試已經開始 處理交易超120萬筆:Bitcoin Cash官方推特剛剛發布消息,BCH壓力測試已經開始了。截至約21時,BCH在過去24小時處理了126.5876萬筆交易。BMG礦池剛剛挖出10MB/44705 區塊。[2018/9/1]

QIAN從傳統加密資產質押理念中跳出來了,選擇了一種新的穩定幣的思路,而且我們要盡量避免爆倉,降低大家持有的風險,使得長期持有穩定幣成為可能,也希望QIAN能夠促進穩定幣出圈。我們的穩定幣也會在今年推向市場,應該在一個季度之內就會完成這個事情,到時候也歡迎大家關注。打了一個簡單的廣告,目的也是說明整個Defi產品現在不成熟是肯定的,但也需要不斷進步。BowenWang:我和大家的觀點有點不太一樣。比如樂高這個概念,樂高的概念是因為所有積木都是樂高一家生產的,質量非常好。但是DeFi很多的部件質量參差不齊。像發生在bZx上的事情說明了一點,當你不是非常了解地基的時候,你越建越高反而越危險。我們的開發邏輯都是自主創新,包括百分之百的自研自發,作為一個交易平臺很難影響交易資產的質量或者降低基本面。雖然有清算機制,也用了非常多的保證機制,比如說我們用了MakerDAO的報價的同時我們也會做一個區間,如果超過這個區間就會報警,報警我們就會人為干預。像HBTC我們采取的是六家交易所的均價。bZx的問題我認為有點像張三去李四家打水,李四用的是王五的水,但王五的水有,所以最后張三得病了。開發團隊要非常理解自己在開發上使用的部件,有些部件如果時間比較短的話,自研是非常好的選擇。bZx因為閃電貸的事情喪失了90%的用戶和交易量,金融行業之前有一位前輩跟我說,他說金融行業重要的不是突然的增長,而是要非常持續穩定的增長,最后會發現你的商譽價值會超過你的收入,甚至是一些短暫的用戶增長。如果DeFi這個行業是一個十年的行業,如果我們認為開放金融真的可以讓每個人靈活管理自己的資產,最重要的還是以安全為主。代世超:之前MakerDAO宣布把存款利率降低為零,零利率可以增加市場的流動性,但零利率勢必又影響用戶存款的積極性,從長遠來看零利率到底是不是真的可行?

動態 | BCH壓力測試人員將在兩周內對網絡施加壓力:據Bitcoin.com消息,比特幣現金生態系統參與者將于2018年9月1日進行網絡壓力測試,這將涉及個人和團體在一天內發送數百萬筆交易。在接下來大約兩周的時間里,比特幣現金網絡將進行計劃中的第一次強度和可靠性測試。[2018/8/21]

沐榮:DeFi的存款利率降到零是在極端的市場行情下,為了維持DeFi流動性而提出的一個特殊的政策,但長期來看可能會影響存款的積極性,DeFi的存款利率降為零,借款人借助平臺助力的作用是有限的,因為超額抵押全額清算的問題一直沒有被解決,光靠利率的調整不一定能解決DeFi流動性的問題。潘超:DeFi利率降到零真的非常有趣。當時整個市場暴跌,我也參與了這個提案的討論,我們當天晚上把這個提案發出去,投票通過,把利率降到零之后美聯儲也把利率降到了零。把利率降到零只是一種價格手段,解決流動性問題還有更多的方案,主要的方案是擴展抵押品,以太坊不應該守著自己的固有資產,而是應該換一些資產。以托管是中心化的,交易是去中心化的方式去運轉是沒有問題的,資產永遠是DeFi的最大瓶頸,只不過是中心機構發行的,但并不改變在鏈上的去中心化。現在存款利率是零,但從長遠來看這只是暫時的措施,DeFi很大的優勢在于能夠提供比傳統金融更有競爭性的利率。我們回頭看比特幣,比特幣做了什么事情,他其實創建了一個沒有摩擦的貿易市場,中國礦工可以挖比特幣,然后把比特幣賣給美國人,DeFi就是讓中國的朋友挖出以太坊的資產,以非常低的價格借到美元,內核都是一樣的,創建一個沒有摩擦的跨境市場,使得從資本和利率都非常高效。不是所有的DeFi應用安全性都是一樣的,用戶不應該持續追求背后高的利率,從而忽視協議的安全機制,問題是用戶虧錢的話這個協議能不能賠得起。

Tags:EFIDEFDEFI以太坊IDEFIdefi幣今日行情Phoenix Defi Finance以太坊幣今日價格行情非小號

昨晚郵箱收到Okex下線幣種通知的郵件,很多山寨幣面臨被平臺下架的結局。 從2018年底開始到現在,Okex平臺累計發布了十批刪減TOKEN交易單的名單,從其官方給的下架規則來看,聚集在幾個方面.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:MohamedFouda,加密貨幣研究者及投資者,TokenDaily研究團隊成員,美國西北大學博士,編譯:PerryWang,星球日報經授權發布.

1900/1/1 0:00:00歡迎來到DeFiArtsIntelligencer的第十三期,這是你每周獲取有關區塊鏈藝術品、收藏品和游戲的重要信息來源,如果你想訂閱我的欄目.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:Apatheticco,星球日報經授權發布。在經歷被盜近2500萬美元資產后,dForce被盜事件出現了令人意想不到的神轉折.

1900/1/1 0:00:00每秒7筆交易,轉賬確認時長1個小時,一筆轉賬手續費360美金,這就是比特幣的“網絡性能”。相比支付寶每秒交易25萬筆交易、零手續費,比特幣相形見絀.

1900/1/1 0:00:00“加密”則是用收信者的公鑰與原始文本進行運算,得到別人無法理解的加密文本。這樣,無論加密文本通過何種渠道傳播出去,第三者都無法解讀文本內容.

1900/1/1 0:00:00