BTC/HKD+1.41%

BTC/HKD+1.41% ETH/HKD+1.9%

ETH/HKD+1.9% LTC/HKD+1.55%

LTC/HKD+1.55% ADA/HKD+3.19%

ADA/HKD+3.19% SOL/HKD+3.17%

SOL/HKD+3.17% XRP/HKD+2.23%

XRP/HKD+2.23%穩定幣一直以來都是用戶通往區塊鏈世界的鑰匙,然而隨著DeFi市場的爆發,這把“鑰匙”的用途也得到了極大的增加。USDT、USDC、BUSD占據了目前穩定幣市場份額的90%以上,但這三個穩定幣背后是由幾家不同的實體公司所支持,仍屬于中心化穩定幣產品,天然存在一些弊端。

目前市場上存在一批去中心化穩定幣項目,如DAI、Ampleforth、FEIProtocol等,但在這些穩定幣協議中,沒有一個能解決“不可能三角”:價格穩定性高、去中心化程度高、可擴展性高。就如曾經公鏈“不可能三角”出現之后的局面一樣,人們應該從機制設計出發,去思考并解決這個難題。

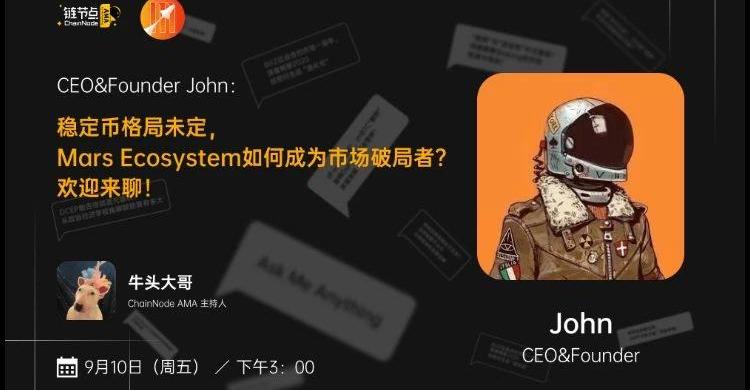

9月10日,去中心化穩定幣協議MarsEcosystem創始人兼CEOJohn—MarsEco做客鏈節點進行線上AMA,回到社區提問。

以下是本場AMA的內容整理:

問:想請介紹下MarsEcosystem這個項目,比如團隊背景,核心團隊成員組成,項目融資概況,是否有獲得知名風投機構的投資等。

John—MarsEco:

MarsEcosystem的創始人和CEO。我擁有多年的跨境收購和投資工作經驗,在進入業界之前在斯坦福商學院讀金融學博士,對金融學的理論和實踐都有比較豐富的經驗。

我們團隊成員都具有豐富的金融、互聯網、區塊鏈領域的從業經驗。我們擁有多位從業經驗15年以上的技術開發人員和創業經驗豐富的管理人員。我們的市場團隊也擁有豐富的DeFi項目經驗。

我們整個團隊對區塊鏈技術和DeFi有著堅定的信念和遠大的愿景,我們的目標是為去中心化穩定幣協議的發展貢獻新的模式,為DeFi世界的繁榮構建堅實的基礎。

MarsEcosystem是一個全新的去中心化穩定幣范式,它將穩定幣的創造和使用整合到同一個系統中。

MarsEcosystem由Mars金庫、Mars穩定幣和MarsDeFi協議三個部分組成,它們共同組成了一個正反饋循環。

俄羅斯加密貨幣公司InDeFi計劃模仿MakerDAO的模式發行盧布穩定幣:9月14日消息,由英國《獨立報》投資人,俄羅斯前銀行家Alexander Lebedev創立的加密貨幣公司InDeFi計劃模仿MakerDAO的模式發行盧布穩定幣。InDeFi聯合創始人兼首席執行官Sergey Mendeleev表示,該穩定幣將使俄羅斯公民更容易使用國際加密貨幣交易所,并且可以在立法改變后通過加密貨幣與外國交易對手進行交易,該穩定幣價格將嚴格錨定盧布。InDeFi當前業務為提供穩定幣貸款工具。(CoinDesk)[2022/9/14 13:29:58]

Mars穩定幣具有價格穩定、資本使用率高、可擴展性強、去中心化等特點。這些恰恰就是穩定幣所需要滿足的必備條件。

MarsEcosystem目前已經成功籌集了200萬美元的種子資金。硅谷Crypto基金ContinueCapital領投,ParallelVentures、KernelVentures和YBBFoundation等10家機構參投。包括ContinueCapital在內的數家投資機構對去中心化穩定幣領域擁有深刻的研究和理解,我們很高興能夠得到他們的信任和支持。

問:Mars穩定幣和市場上存在的去中心化穩定幣項目,DAI、FEI等有什么不同?它是有抵押的穩定幣還是算法穩定幣?

John—MarsEco:

DAI屬于超額抵押型穩定幣,AMPL屬于算法型穩定幣,我們的設計不屬于這兩種類別,可以歸于部分抵押、部分儲備穩定幣這個大類別。可以理解為穩定幣背后的支持資產不會總是大于穩定幣幣值,也不會是0。

https://docs.marsecosystem.com/v/zhong-wen/bai-pi-shu/yin-yan

在我們的白皮書這個部分有對各種穩定幣模式優劣的分析。

問:Mars穩定幣的應用場景有哪些?MarsEcosystem目標愿景是什么?有哪些獨特創新?

John—MarsEco:

Astar生態首個穩定幣AMM Sirius Finance已完成初版產品完整架構建設:5月13日消息,作為Astar生態上首個穩定幣AMM,Sirius Finance已完成初版產品的完整架構建設,主要包括穩定幣兌換,LP挖礦賺取SRS獎勵以及SRS鎖倉治理等,現已支持用戶PC端和移動端連接使用。

據悉,除了USDC、USDT、BUSD、DAI以及Astar生態穩定幣oUSD和BAI以外,Sirius Finance近期還將和Acala穩定幣aUSD以及日本穩定幣JPYC合作以提供更多流動性選擇。目前,SRS鎖倉率超過50%,平均鎖倉周期為228天。[2022/5/13 3:14:18]

MarsEcosystem是一個全新的去中心化穩定幣范式。它的目標是提出一個可以解決正外部性問題和整合性問題,具有價格穩定性高、去中心化程度高、可擴展性高等特點的穩定幣系統。

MarsEcosystem的目標應用場景是建造DeFi世界的中央銀行和儲備貨幣。

以下是我們獨特創新的點:

金庫資產多元分級機制

鑄造控制機制

反“銀行擠兌”機制

將DeFi協議與穩定幣整合進入同一個系統

問:現在的穩定幣賽道格局是怎樣的?存在著哪些痛點?

John—MarsEco:

2020年,去中心化穩定幣的市值增長了20倍。去中心化穩定幣龍頭協議Maker的穩定幣DAI的鑄造量一年內從1億增長到40億。雖然漲幅巨大,但目前去中心化穩定幣在穩定幣中的市場份額還不到10%,未來的增長幅度將會更加驚人。

為了能夠被DeFi用戶廣泛接受并使用,一個去中心化穩定幣協議至少需要具有下面幾個性質:

價格穩定性高:價格在錨定值$1附近波動。不滿足這個性質,穩定幣概念就不成立。

去中心化程度高:協議的運轉必須盡可能少的依賴于中心化的基礎設施,包括中心化的抵押品,中心化的協議治理等等。不滿足這個性質,去中心化概念就不成立。

數據:USDT在穩定幣市場的市值占比降至50%左右:Messari數據顯示,USDT在穩定幣市場的市值占比降至50%左右,一年前USDT在穩定幣市場的市值占比約為80%。Messari分析師Ryan Watkins表示,未來幾周USDT市值占比有可能首次降至50%以下,而USDC因為其在DeFi中的作用越來越大,迅速成為以太坊鏈上的主要穩定幣。[2021/7/1 0:20:10]

可擴展性高:穩定幣的供給量能夠低摩擦的伴隨著穩定幣的需求量的增長而增長。不滿足這個性質,就無法被用戶廣泛使用。

具體來說,目前去中心化穩定幣協議可以大致分為三類,下面逐個分析它們的優勢和劣勢。

第一類是超額抵押穩定幣(DAI,sUSD等)。這一類穩定幣的優勢在于價格有底部支撐,不會跌到$1以下。劣勢有以下幾點:

資本使用率低。總是要使用多于$1的資產超額抵押才能生成1個穩定幣。

可擴展性低。由于使用超額抵押方法生成穩定幣會使得抵押品面臨清算風險,所以用戶生成穩定幣的意愿最多等于用戶的借貸需求,從而使得這種穩定幣的供給經常不能有效隨著需求的增長進行擴張,使得這種穩定幣的價格會漲到$1以上。

去中心化程度低。Maker協議為了解決可擴展性低的問題,已經開始接受真實世界資產作為抵押品生成DAI,這使得Maker協議越來越像一個借貸協議而不是去中心化穩定幣協議。

第二類是算法穩定幣。算法穩定幣一般指沒有任何抵押品而純粹由算法保證價格穩定性的穩定幣協議。到目前為止所有這類協議都無法保證價格基本的穩定性,陷入死亡螺旋。

第三類是除去上面兩類穩定幣的其他所有穩定幣,常見的名字有部分算法穩定幣、部分抵押穩定幣,實際上指的都是這一類穩定幣。這一類穩定幣的代表有Frax,Fei等。下面重點分析一下這兩個協議各自的問題。

Frax協議在被做空者攻擊的時候,會發生“銀行擠兌”,產生死亡螺旋。具體原理如下:做空者做空穩定幣FRAX和治理幣FXS,FRAX價格跌至$1以下,用戶大量贖回FRAX得到USDC和FXS,用戶賣出FXS導致FXS價格繼續下跌。雖然FRAX價格跌至$1以下系統抵押品率提升,但由于此時并沒有用戶愿意將USDC存入系統,因此越早來贖回FRAX的用戶反而得到的USDC越多,越晚來贖回FRAX的用戶反而得到的USDC越少,用戶會爭相贖回FRAX并將得到FXS賣掉,系統陷入死亡螺旋。

穩定幣TUSD上線去中心化服務平臺Avalanche:據官方消息,穩定幣TUSD上線去中心化服務平臺Avalanche,將美元流動性引入其生態系統。[2021/3/3 18:10:27]

Fei協議的直接激勵機制已經被證明失效了。這種機制失效的深層原因是在價格低于$1時懲罰出售穩定幣的用戶本質上是人為減少了穩定幣的流動性,而流動性其實是穩定性不可分割的一部分。Fei協議在Genesis中大量吸引了短期投機用戶用ETH鑄造FEI,又限制了FEI的流動性,使得這些短期投機用戶寧愿承受10%以至100%的懲罰也要出售FEI,這使得穩定幣FEI長期低于$1。

目前各類穩定幣協議除了在價格穩定性、去中心化程度、可擴展性幾個維度上面臨取舍之外,還有兩個共有的根本性問題:一個是正外部性問題,一個是整合性問題。

穩定幣協議的正外部性問題指穩定幣協議生產穩定幣并維持穩定幣價格穩定的成本是由穩定幣協議和穩定幣協議的用戶承擔的,但穩定幣協議創造出的穩定幣的價值實現卻發生在其他DeFi協議中并被這些DeFi協議所捕獲,穩定幣協議無法像其他DeFi協議一樣捕獲其創造的價值,因此穩定幣協議對穩定幣的供給量始終少于加密貨幣經濟對它的真實需求。

穩定幣協議的整合性問題指穩定幣協議的創造的產品穩定幣的需求高度依賴于穩定幣協議之外的其他DeFi協議對穩定幣的整合程度,如果忽略了其他DeFi協議對穩定幣的整合,那么穩定幣的數量增長乃至穩定性都會受到影響。

問:Mars團隊是如何實現反“銀行擠兌”機制嗎?

John—MarsEco:

簡單來說,一般穩定幣協議發生“銀行擠兌”的原因在于早去穩定幣協議贖回的用戶贖回得到的資產比晚去的用戶價值更高,所以用戶都會搶著去贖回。

MarsEcosystem的非對稱性設計打破了這種壞的均衡:早贖回穩定幣的用戶雖然可以比晚一點贖回穩定幣的用戶在拋售時擁有更好的流動性,但所有急于拋售XMS的用戶都要承擔在MarsSwap上進行交易時的滑點損失;由于Mars金庫是XMS流動性的主要提供者,這些滑點損失被Mars金庫捕捉,Mars金庫儲備資產金額相對于用戶擁有的穩定幣數量的支持倍數會上升,所以更晚贖回甚至不贖回的用戶反而可以將手中的U穩定幣換回更大的價值。

現場 | HKDT總裁徐飛 :穩定幣是區塊鏈非常強大的落地應用:HKDT總裁徐飛在12月19日舉辦的體育產業與區塊鏈創業創新論壇之《論區塊鏈賦能實體經濟難點》圓桌論壇上表示,穩定幣是鏈接傳統世界和數字世界的橋梁,是因為炒幣誕生的,但是具有了獨立的價值,在我們可預見的時間內,穩定幣毫無疑問是有巨大的應用場景的,其實穩定幣一個最大的應用場景是在數字資產中、衍生品、保險領域、借貸領域。[2018/12/19]

這種設計使得原先想早贖回穩定幣的用戶選擇不贖回,從而使得“銀行擠兌”事件不會發生。

問:MarsEcosystem治理代幣XMS經濟模型是怎樣的?有什么作用?它是如何在MarsEcosystem系統里捕獲價值的?

John—MarsEco:

MarsEcosystem的治理幣XMS的價值捕獲包含下面幾個途徑:

鑄造控制機制。鑄造控制機制保證了XMS市值至少是USDM鑄造量的2.5倍。如果市場對USDM的需求是1億個,那么XMS的市值就至少是2.5億美金,否則USDM鑄造量就無法達到1億個。

這種價值捕獲方式效率很高。目前市場上Maker協議的DAI鑄造量為48億個,治理幣MKR的市值是37億美金,如果Maker協議也使用MarsEcosystem創造的鑄造控制機制,那么48億個DAI對應的MKR的市值會達到120億美金,是37億美金的3倍多。

Mars金庫控制權價值。XMS持有者可以通過協議治理來控制Mars金庫,這使得XMS的市值至少大于Mars金庫中資產價值的兩倍才能防備常見的51%攻擊。如果市場上USDM的鑄造量為1億個,對應金庫中有1億美金的資產,那么XMS的市值就至少是2億美金,否則Mars金庫就面臨被攻擊的風險。

MarsDeFi協議產生的手續費用。用戶在MarsSwap,MarsStableSwap等MarsDeFi協議上進行交易時會產生手續費用,這些手續費用部分交給流動性提供者,部分被協議收取。協議將這些手續費用通過回購銷毀XMS等方式將價值賦予XMS。

問:MarsEcosystem作為一個去中心穩定幣系統,涉及資金問題,安全永遠是最核心的問題。Mars是如何確保自己的系統安全可靠,不會被黑客攻擊盜走資產?有通過安全公司的代碼審計沒?是否有考慮和DeFi保險合作,進一步提升安全保障?

John—MarsEco:

我們高度重視我們的創新可能帶來的攻擊向量,為此我們進行了大量的測試。

我們已經通過了慢霧和CertiK的審計,大家可以通過以下鏈接查看我們的審計報告:

https://certik-public-assets.s3.amazonaws.com/REP-MarsEcosystem-2021-08-25.pdf

https://github.com/MarsEcosystem/mars-resource/blob/master/audit/SlowMist%20Audit%20Report%20-%20Mars%20Ecosystem%20-%20CN.pdf

我們也與知名的漏洞賞金機構Immunefi合作,由我們提供價值6萬美金的獎金,推出Bugbounty計劃。同時,我們也歡迎在安全領域的技術大牛加入我們,共同維護Mars生態系統的安全。

問:MarsEcosystem穩定幣USDM鑄造機制是什么?用戶該怎么參與USDM的鑄造和贖回?USDM鑄造總量如何做到嚴格控制?是由算法來控制嗎?

John—MarsEco:

鑄造

USDM是通過鑄造機制生成的。用戶在任何時候將價值$1的Mars金庫接受的白名單資產交給Mars金庫可以獲得1個USDM。

贖回

USDM是通過贖回機制銷毀的。用戶在任何時候將1個USDM交給Mars金庫可以獲得價值$1的MarsEcosystem治理幣。

鑄造控制

USDM的最大鑄造量由XMS的市值決定。

每隔3分鐘,系統會計算XMS在過去3分鐘的平均市值,將這個平均市值除以一個被稱為XMS支持倍數的,并由協議通過治理確定的參數,這樣得到的數字被定義為USDM供給上限。在接下來的3分鐘里,用戶只能鑄造USDM最多達到這個USDM供給上限。

舉個例子,假設過去3分鐘XMS的平均市值是2.5億美金,XMS支持倍數是2.5倍,那么USDM供給上限就是1億,在接下來的3分鐘里,USDM的鑄造量最大只能達到1億,如果目前USDM的鑄造量是5000萬,那么用戶最多只能新鑄造出5000萬USDM,使得USDM鑄造量達到USDM供給上限1億。3分鐘之后,如果過去3分鐘XMS的平均市值是2.75億美金,那么USDM供給上限就變成了1.1億,USDM的最大鑄造量就增加了。

協議初期設置XMS支持倍數是2.5倍,未來這個倍數會逐步增加。

問:最近NFT橫掃各大圈子,主流媒體也在報道,請問MarsEcosystem是否有任何關于NFT的計劃呢?除了獨一無二,NFT真正讓人心動的點是什么?

John—MarsEco:

2021年,MarsEcosystem正式開啟火星創世紀項目,被選中的用戶可以成為宇宙搭車客一員,建立一個火星自治社區—MarsDAO。他們的目的是:協助人類的生存使命,創立火星高度自治社區,建立并完善星際金融體系。

屆時,將從白名單和對社區有貢獻的人中挑選出一定數量的用戶進行空投我們首發飛船的BoardingPassNFT或CaptainNFT,獲得的人將乘坐創世太空飛船1號飛往MarsEcosystem掘金,并且共同創建MarsDao社區,獲得更多權益、探索更多玩法。

Dr.Marvin作為火星上第一位原住民,同時也是MarsEcosystem的代言人,它的任務包括:

產出對新用戶友好的MarsEco產品使用指導。

空投&出售更多的NFTs給關注MarsEcosystem的用戶,包括火星裝備、太空船、氧氣瓶、毛巾、音箱、滑板等…以及直接獎勵XMS。

在未來,MarsEcosystem也會對不同級別的NFT進行賦能,敬請期待。

問:MarsEcosystem如何為治理tokenXMS賦能?

John—MarsEco:

今年6月份,MarsEcosystem在BakerySwap、Helmet.insure和我們自己的平臺上進行了IDO,共計2000多名用戶成功參與。IDO之后,我們上線了MarsSwap和MarsStaking模塊。

9月1日,我們將發布Farms/Pools模塊。我們的Farms/Pools具有APR高、可持續性強的設計,保證參與者可以長時間維持較高收益。我們的Farms/Pools將與BSC生態內的多家DeFi協議進行合作。

在為項目熱度進一步蓄勢之后,我們將在9月底到10月初發布穩定幣模塊。穩定幣模塊上線時我們將舉辦“GenesisLaunch”創世發行活動,用戶可以通過鑄造我們的穩定幣獲得大量獎勵。

接下來我們通過投資、孵化、共同開發等方式發布一系列Mars生態的DeFi協議,共同賦能Mars生態。2021年第四季度,我們計劃發布機槍池模塊,同時發展我們的Launchpad平臺。

2022年第一季度,我們計劃在其他公鏈上實現穩定幣鑄造的功能。

以上的計劃,都會為我們的XMS治理代幣賦能。

Tags:穩定幣MARMARSUSD數字人民幣穩定幣樹圖EtherSmartMarshal Lion Group CoinBUSD幣

美國國會參議院8月10日以69票贊成、30票反對的投票結果通過了總額約1萬億美元的《基礎設施投資和就業法案》,該法案決定籌集280億美元以加強對加密貨幣的稅收執法.

1900/1/1 0:00:00Polkadot生態研究院出品,必屬精品波卡一周觀察,是我們針對波卡整個生態在上一周所發生的事情的一個梳理,同時也會以白話的形式分享一些我們對這些事件的觀察.

1900/1/1 0:00:00前言 關注區塊鏈的朋友,經常會在圈子里面看到有關零知識證明的信息,而zksync、mina等知名項目都是使用到了零知識證明的相關技術.

1900/1/1 0:00:009月15日,MantaNetwork先行網CalamariNetwork以218,247KSM鎖倉投票贏得Kusama第7個平行鏈插槽競拍,已接入Kusama網絡成為平行鏈出塊.

1900/1/1 0:00:00來源|ForkastNews 編譯|白澤研究院 穩定幣監管的緊張局勢在美國已經醞釀了一段時間。美國證券交易委員會主席GaryGensler一直主張對穩定幣進行監管,并對整個加密市場進行更多監管.

1900/1/1 0:00:00編譯|白澤研究院 當投資者和消費者遇到“區塊鏈”這個詞時,對他們中的大多數人來說,他們首先想到的是比特幣.

1900/1/1 0:00:00