BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD+0.48%

ETH/HKD+0.48% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD-0.79%

ADA/HKD-0.79% SOL/HKD+0.13%

SOL/HKD+0.13% XRP/HKD-2.14%

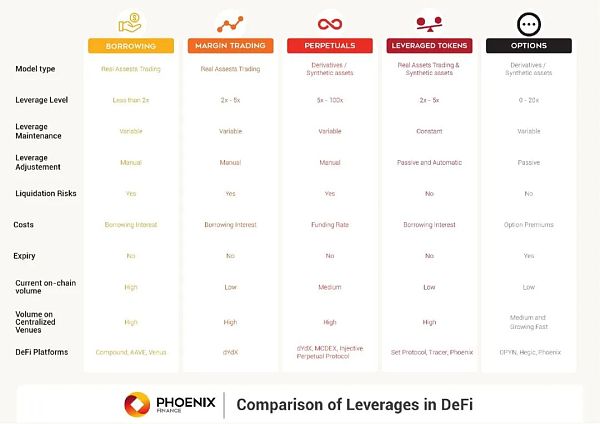

XRP/HKD-2.14%市場上有幾種去中心化杠桿代幣模型,包括Set Protocol、Tracer和Phoenix Finance。它們都對杠桿頭寸的代幣化應用了非常不同的方法。

杠桿代幣是一種衍生品,為持有者提供了對加密資產的穩定杠桿敞口。代幣持有者不需要擔心主動管理杠桿頭寸、借款或清算。

固定的杠桿或杠桿范圍由再平衡機制維持。

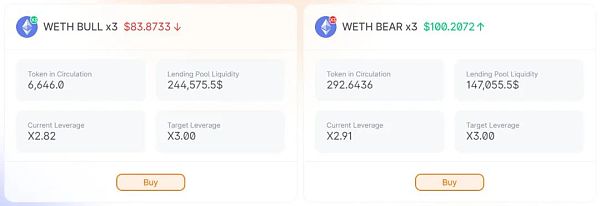

例如,Phoenix Finance的ETHBULL 3x杠桿代幣——也被稱為3x Long ETH代幣——是一個ERC-20代幣,其風險敞口對應于ETH的三倍回報。ETH在一天內上漲1%,ETHBULL 3倍杠桿代幣將上漲3%。

杠桿代幣和保證金交易/永續合約之間的最大區別是,杠桿代幣在達到某個閾值時定期進行再平衡,以維持特定的杠桿。

而不同的是,保證金交易和永續合約等產品會隨著價格波動而不斷改變杠桿,即使交易者在建立頭寸時設定了預先確定的杠桿。

調查:散戶投資者比股票或債券更了解加密貨幣:金色財經報道,根據世界經濟論壇(WEF)的一項調查,相比股票和債券,散戶投資者更了解加密貨幣。約29%的人表示他們不了解加密貨幣,而40%的人表示不了解股票和債券的運作方式。調查還顯示,代際差距越來越大,目前有70%的散戶投資者年齡在45歲以下。(beincrypto)[2022/8/5 12:04:34]

Phoenix將去中心化的杠桿產品代幣化為ERC-20形式。這些代幣是可替換的和可互換的。

用戶只需購買并持有代幣,就可以獲得3倍于特定基礎資產的固定杠桿敞口。杠桿敞口將自動授予。積極管理杠桿頭寸不是一個問題。如果有人想關閉它,他們只需要賣掉代幣。

此外,杠桿代幣將重新平衡自己,以穩定的方式實現杠桿。用戶不需要研究保證金、清算、抵押品或資金費率。它們都嵌入到代幣的合約中。這為想要對某種加密資產保持恒定和穩定杠桿敞口的用戶提供了一種非常友好的方式。

目前,Phoenix可以通過一個支持多個區塊鏈的聯合接口訪問。

直播|曉曉 >抵押貸款你了解多少:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第10期,本期由58COIN TOP天團組成,15:00正在直播中,本期“后浪”仙女58TOP女團腿長擔當 曉曉將在直播間分享“抵押貸款你了解多少”,請掃碼移步收聽![2020/7/30]

在FTX交易所創建后,盡管持有不變的頭寸,杠桿代幣通常被視為一種交易產品,而不是長期持有。它們為交易者提供了額外的選擇,在短期內獲得更多的風險敞口和利潤。

主要的理由在于再平衡機制,它將杠桿保持在一個穩定的狀態。正如這里所介紹的,如果沒有重新平衡杠桿,實際杠桿水平將隨著基礎價格的變動而變化。為了保持杠桿的穩定,在每次再平衡時,每個杠桿代幣都將利潤(如果有的話)進行再投資,并出售部分頭寸以去杠桿化以降低風險(如果虧損)。它的運作方式不同于保證金交易或永久交易。當財務表現與預期不同時,杠桿代幣持有者可能會感到困惑。

對于長期杠桿代幣持有者來說,他們實際上是在與杠桿再平衡可能帶來的不利影響作斗爭。就像當你獲得利潤時,與保證金交易相比,再平衡將通過再投資“膨脹”實際杠桿,盡管真正的目的是穩定杠桿。如果之后市場走勢不利,你將因“膨脹”的風險而遭受更大的經濟損失。當然,在市場走勢有利的時候,你可能賺得更多。

聲音 | LedgerX前首席執行官:董事會的其他人不了解計算機科學、比特幣和衍生品:金色財經報道,加密貨幣衍生品平臺LedgerX今天宣布,其聯合創始人Paul和Juthica Chou已被行政停職。對此,此前擔任首席運營官的Juthica Chou剛剛發推文稱,除了我們與董事會就業務愿景和方向存在長期分歧外,(LedgerX)沒有給出任何其他原因。Juthica還通過電子郵件告訴CoinDesk,董事會的組成難以捉摸。董事會中沒有其他人了解計算機科學、比特幣和衍生品,這使得這些沖突和分歧常常很難解決。[2019/12/10]

簡而言之,杠桿代幣是一種簡單而強大的短期交易工具,但在持有較長時間時,需要更多地注意再平衡的干擾。而且,由于多重再平衡的干擾,持有代幣的時間越長,似乎就越不可預測。

不像合成資產,它們的表現反映了那些持有這些基礎類型的人,Phoenix去中心化杠桿代幣通過實際持有這些頭寸,確保這些代幣是100%抵押的。換句話說,Phoenix去中心化杠桿代幣是資產支持的代幣。

這意味著當Phoenix去中心化杠桿代幣被創建時,將執行包括借貸和交易在內的一系列交易。貸款池的建立是為了增強代幣的杠桿作用,去中心化的交易所在購買、出售和再平衡時協作進行交易。這些機制確保Phoenix 杠桿代幣的凈值總是由實物資產和債務支持。

聲音 | VanEck總監:大多數投資者都不了解比特幣的主體價值主張:Nick Szabo于今日早些時候發表推文,稱“將加密貨幣交由交易所保管的投資者,就像不喝咖啡卻投資星巴克的人”。VanEck數字資產總監Gabor Gurbacs表示贊同,并與Szabo在推文留言區舉例討論。Gurbacs認為,目前,許多投資者并不了解比特幣的主體價值主張,大多數只是被加密資產的附加價值所吸引(如加密資產的易獲取性、強轉移性和新技術先驅性);而少數能夠理解價值主張的人,鑒于加密資產的高風險性,在相關法律健全之前不愿參與投資。Szabo則認為,不理解加密資產價值主張的投資者應遠離加密資產的投資。[2019/2/21]

反過來,這確保了在進行交易時將交易對手風險降到最低,并在跟蹤杠桿績效時提供了金融保險。

盡管杠桿代幣被標記為ERC20形式,Phoenix協議并沒有有意在DEX上建立流動性池。換句話說,這些交易并不依賴于杠桿代幣的流動性。

當購買Phoenix杠桿代幣并采取杠桿時,將鑄造相同數量的杠桿代幣,當Phoenix杠桿代幣被出售時,它們將被贖回為指定的資產。在這兩種情況下,基于基礎代幣的流動性,將觸發一系列交易。

金色財經現場報道 James Chen:建立比特幣博物館是為了讓更多的人了解區塊鏈行業:To the moon center 創始人 James Chen在2018 Global Token Galaxy開場演講中提到,建立世界上第一個比特幣博物館的理念是讓每個人都能學習比特幣及比特幣背后的技術,通過記錄比特幣的發展史,讓更多的人了解這個行業。[2018/5/27]

例如,假設沒有交易成本或價格滑點,Alex用USDC購買了1單位ETHBULL (3x)代幣,其凈值為100美元。

在收到100美元USDC后,合約被觸發從池中借200美元USDC。然后,300個USDC將從去中心化交易所交易到ETH。同時,合約將創建1單位ETHBULL (3x)代幣。因此,杠桿代幣的流動性取決于指定的去中心化交易所上的基礎代幣池(在本例中是ETH/USDC)。

這種機制充分利用了DEX上現有的流動性,而不需要創建其他杠桿代幣對。

由于杠桿在再平衡時需要恢復,較高的波動性可能會給交易員者帶來意想不到的困難。特別是在多次再平衡的情況下,其影響會在再杠桿和去杠桿中加劇。數學結果可能出乎一般理解的意料。

在波動性較低的有利趨勢市場,長期的表現更有可能超過保證金交易的回報,因為收益在再平衡中是復合的。然而,在動蕩的市場中,同樣的機制可能會損害代幣的長期表現。

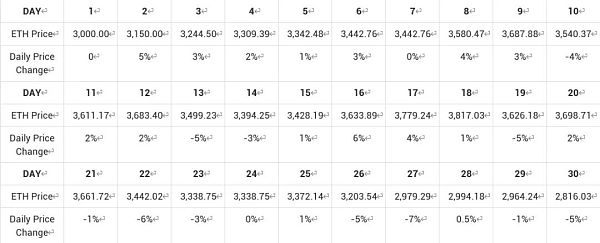

讓我們用例子來進一步了解杠桿代幣的財務表現。(假設每日平衡到3倍杠桿)

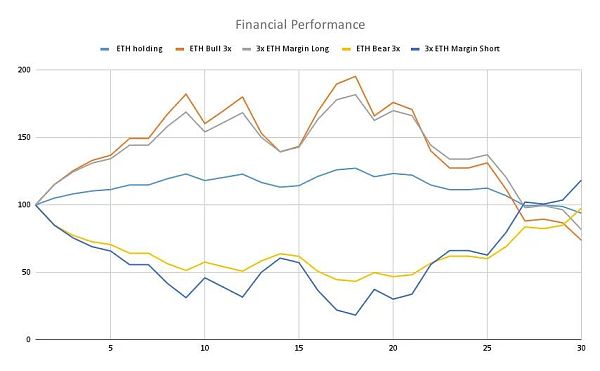

假設 3 位用戶在第 1 天分別對 ETH、ETH Bull 3x 和 ETH Bear 3x 進行了 100 美元的投資。ETH 價格在接下來的 30 天內變化如下。

這三種投資組合有不同的財務表現。

我們可能注意到:

ETH的波動性被杠桿代幣放大了。

如果我們仔細觀察每日表現,杠桿代幣的表現或多或少與3倍杠桿預期的表現相同。

在前9天,當ETH價格穩定上升時,ETH多頭代幣有82%的漲幅,實際上比 ETH 價格上漲 23% 高出 3 倍以上。與此同時,ETH Bear 3x損失49%,少于ETH上漲的3倍。這是由于去杠桿機制——收益通過復利放大,損失通過去杠桿得到保護。

在第9天和第20天的波動時期,ETH的價格從3688上升到3699。然而,ETH 多頭和空頭代幣的價值都在下跌,這證明了波動性是杠桿代幣的敵人。

在過去10天,當ETH價格穩定下跌時,ETH空頭代幣借助杠桿升值,而ETH多頭代幣價值大幅下跌。

如果我們把30天的表現作為一個整體,ETH的價格會下降5%。但ETH多頭代幣下跌26%,ETH空頭代幣下跌2%。

換句話說,由于再平衡機制,杠桿代幣的長期表現可能更加不可預測。

因此,我們鼓勵長期杠桿代幣的投資者積極監控他們的投資,并考慮緩解再平衡影響的策略。

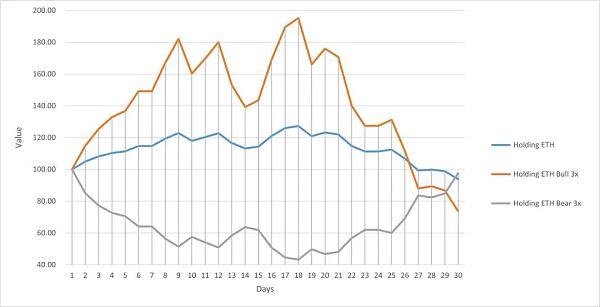

讓我們再看一看,把3倍的保證金交易也包括在比較中。

如圖2所示:

杠桿代幣和保證金交易都有明顯的放大波動性的效果,杠桿率達到3倍。

在趨勢市場的前9天,杠桿多頭代幣在保證金交易中的表現優于渴望ETH。

在趨勢市場的前9天,杠桿空頭代幣在保證金交易中的損失小于做空ETH。

從第20天到第30天,杠桿多頭代幣的跌幅比 ETH 多頭保證金的 3 倍更顯著,這是由于先前收益的更高杠桿復合。

從第20天到第30天,杠桿空頭代幣的恢復低于 3 倍 ETH 空頭保證金,這是由于在之前的再平衡中去杠桿化的杠桿減少了。

在第18天,持有3倍ETH空頭保證金的交易者遭受了82%的價值下跌。如果價格繼續上漲,他們將面臨被清算的巨大風險。相反,杠桿空頭代幣持有者的凈值損失了57%,即使ETH繼續上漲,他們也不會被清算。

保證金交易更容易預測,因為它在第一天總是持有 3 倍的杠桿頭寸。杠桿代幣更難預測,因為它們總是與前一天相比持有 3 倍的杠桿頭寸。換句話說,實時杠桿是定期調整的(在我們的示例中是每天調整)。

為了降低再平衡中不可預測性的風險,Phoenix協議應用了一個觸發預定再平衡的范圍。如果實際杠桿在2.5 - 3.5之間,則不會激活再平衡,以降低自動復利的效果。

杠桿代幣協議可能涉及其他風險。強烈建議在進行任何交易之前檢查這些文件中的潛在風險。

本文將Phoenix Finance平臺上實時杠桿代幣模型設計中的幾個主要特性,其中一些特性可能與傳統杠桿工具不同。

Tags:ETHNIXPHOENIXHOEtogetherbnb游戲官網BullionixPhoenixDefiSwapshoe幣前景

“未來是多鏈的”?——這是Moonbeam官網的Slogen,也是行業共識。Moonbeam于2021年12月17日作為平行鏈加入Polkadot,是 Polkadot 生態系統中與以太坊最兼容.

1900/1/1 0:00:00作為第一個去中心化應用程序合并的產物,Threshold(Keep Network / NuCypher)希望為區塊鏈和加密貨幣創建事實上的加密網絡.

1900/1/1 0:00:00公鏈是去中心化世界構建和發展的主要載體,并且以太坊生態目前仍舊是處于一家獨大的態勢,根據Defillama數據顯示,目前以太坊上整體TVL數值為1623.8億美元,且近期增速也處于歷史較高水平.

1900/1/1 0:00:00推特于2019年底宣布推出去中心化社交媒體協議——Bluesky計劃,本月 Bluesky 宣布成立公益有限責任公司實體,并簡要披露了其技術架構:將“自我認證協議”與聯邦委托托管機制相結合.

1900/1/1 0:00:00本文由微信公號“老雅痞(laoyapicom)”授權轉發2016年,以太坊的早期創立者組建了 "The DAO "來支持加密貨幣項目,很快就籌集了1.5億美元,但是遭到了黑客攻擊.

1900/1/1 0:00:00“Pocket Network是一個創新形式的去中心化的節點雙邊市場。其未來估值增長的空間關鍵在于其中繼需求,也就是在需求方的質量和數量方面,能否拉平或者超越Alchemy和Infura.

1900/1/1 0:00:00