BTC/HKD-1.12%

BTC/HKD-1.12% ETH/HKD-1.03%

ETH/HKD-1.03% LTC/HKD-0.82%

LTC/HKD-0.82% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-0.23%

SOL/HKD-0.23% XRP/HKD-0.84%

XRP/HKD-0.84%ARCx Sapphire v3 通過發行「DeFi Passport」,根據其持有者的信用分來量化其鏈上地址的信譽度,而信用分將通過分析持有者的以太坊地址歷史活動來確定。

合成資產協議 ARCx 剛剛宣布完成 130 萬美元融資,本輪融資由 Dragonfly Capital、Scalar Capital 和 Ledger Prime 領投,通過購買該協議的治理代幣 ARCX 完成。ARCx 表示,本輪投資人購買了拆分前的 ARCX 代幣,單價為 7500 美元(合分拆后代幣的價格為 0.75 美元),鎖倉期為 6 個月,按月解鎖。

迄今為止,這個由 DeFi Weekly 創始人 Kerman Kohli 發起的協議已經總共募資超過 800 萬美元,產品也幾次升級。

在宣布完成新一輪融資的同時,ARCx 還正式宣布了 V3 版產品「ARCx Sapphire」的細節。ARCx Sapphire v3 的核心產品名為「DeFi Passport」,一個類似去中心化世界中「芝麻信用」的產品,有可能成為 DeFi 生態中聲譽系統和身份體系的核心組件。

前Coinbase高管創立的Parcha AI完成500萬美元種子輪融資,Kindred Ventures等參投:8月9日消息,由前 Coinbase 高級產品總監 AJ Asver 創立的生成式人工智能金融科技初創公司 Parcha AI 宣布完成 500 萬美元種子輪融資,Kindred Ventures 和 Initialized Capital 以及天使投資人 YC 總裁 Garry Tan、Datadog 總裁 Amit Agarwal 和 Google 產品副總裁 Bradley Horowitz 等參投,資金將用于繼續構建其產品并雇用更多員工。

Parcha AI 主要幫助包括加密公司在內的金融科技企業實現體力勞動自動化,利用大型語言模型處理欺詐檢測、了解業務合規性、客戶獲取等操作,目前其客戶包括加密支付公司 Bridge 和美國金融服務和技術公司 Brex。[2023/8/9 21:33:27]

區塊鏈本身具有匿名性,DeFi 無法對參與者本身的信用進行評估,協議對每個用戶都一視同仁。而在主流金融領域,以借貸為例,當個人或企業向銀行申請貸款時,銀行會評估它們的還款意愿和能力。但類似評估工作在 DeFi 借貸中并不存在。DeFi 中的信用風險管理,高度依賴于超額抵押,這也使得 DeFi 借貸的資源配置效率不高 。

數字資產管理公司Arca完成1000萬美元A輪融資:金色財經報道,數字資產管理公司Arca周三宣布完成了由RRE Ventures領投的1000萬美元A輪融資。該公司在公告中表示,將利用這筆資金繼續優先考慮基礎設施的創建。[2021/1/14 16:06:23]

假設在 DeFi 借貸中,能夠通過若干指標來定義一個「好的借款人」,該借款人能夠做到以往從未被清算,又或積極償還貸款,似乎其借貸抵押率可適當放寬限制,以此降低抵押率,提高資源配置效率。

ARCx Sapphire v3 的愿景即是如此——建立一個鏈上信用評估體系,激勵在 DeFi 中建立聲譽,使鏈上信用產生應有的價值。

ARCx Sapphire v3 通過發行「DeFi Passport」,根據每個 DeFi Passport 持有者的信用分來量化其鏈上地址的信譽度。信用分將通過分析持有者的以太坊地址歷史活動來確定,其范圍設置為 0 到 999 分,該信用分確定了協議為用戶提供的抵押率。

GnosisCTO回復Arca質疑:Gnosis不需要對沖基金,團隊正調整方向讓GNO代幣捕獲價值:針對加密基金管理公司Arca的質疑,預測市場協議GnosisCTOStefanGeorge推特上公開回應稱,作為開發者,GNO利用率才是我們關注的重點,長久以來我們一直在為GNO代幣繪制有吸引力的增長路徑,我們將盡快分享該計劃。我們的計劃是獨立于Arca的要約收購。我們不需要對沖基金,它只想為自己獲取價值,賣掉GNO套現離開。Gnosis將重新調整資源和產品方向,最終讓GNO代幣捕獲價值。StefanGeorge表示自己一直是看多Gnosis,從來沒有賣過GNO。[2020/9/4]

對于信用分高的地址而言,DeFi Passport 能夠提供有競爭力的借貸抵押率 (如 105%,而在 MakerDAO 中的借貸抵押率最低為 150%。低抵押率也即借同一筆錢所需要抵押的資產更少)。

動態 | Arca尋求推出美國國債支持的穩定幣:據Coindesk報道,美國洛杉磯初創公司Arca Investment Management正尋求監管機構批準其將向散戶投資者出售新型穩定幣。該公司已向美國證券交易委員會(SEC)提交了一份招股說明書,其即將推出的美國國債基金的份額將在以太坊區塊鏈上代幣化。發言人稱,該基金預計將在今年晚些時候獲得批準,將向公眾開放,但不會在任何證券交易所或替代交易系統上交易。該基金的份額(稱為“Arca UST Coins”)將為ERC-20代幣。[2019/4/17]

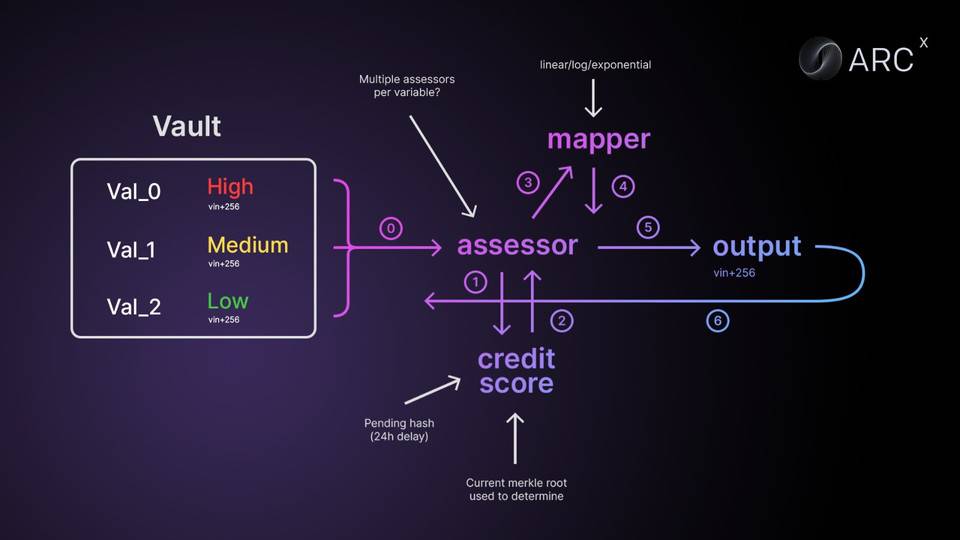

在 ARCx Sapphire v3 中,DeFi Passport 的應用過程如下:

考慮一個抵押賬戶「Vault」,其抵押率由 DeFi Passport 的信用分動態決定。在這種情況下,Vault(包含抵押品與其資產) 將一組數字傳給智能合約 Assessor。Assessor 將從 Credit Score 中請求該用戶的信用風險,以數字 0-999 表示。然后,Credit Score 將通過 Mapper 函數映射到一個連續分布上,并將映射后的結果返回到 Vault,作為該用戶特定的抵押率。

聲音 | BitMEX Research:BCHABC新版本使得深度重組風險降低:BitMEX Research發布報告稱,BCHABC的0.18.5版本新增了滾動區塊“檢查點”,降低了深度重組的風險,但增加了共識鏈分裂的風險,并為潛在的礦工攻擊提供了新機會。此外,新系統會增加礦工攻擊對網絡造成的傷害,但會降低對此類行為的潛在回報。新版本對系統做了根本性改變,但目前尚不清楚這種變化是否是凈效益。[2018/11/22]

DeFi Passport 的信用分是動態變化的,可根據需要進行更新。

Phase 1

在產品首次迭代中,申請 DeFi Passport 的鏈上地址需要完成身份測試,以證明該地址并非機器人。在收到 DeFi Passport 后,持有者將能夠獲得高 APY 流動性挖礦機會的獨家訪問權,這些流動性挖礦的機會由 ARCx 與其合作伙伴提供。

隨著時間的推移,DeFi Passport 的持有者將持續地積累信用分,并進入 Phase 2。

Phase 2

第二階段將把初始抵押率作為單一變量,根據借款人的信用分動態變化。在協議早期,系統將小規模采用以降低風險。這將通過兩種方式實現:

啟用邊界風險參數,例如僅為 BTC 和 ETH 提供 105% 的抵押率貸款。

向好的借款人提供更多的信貸。一個好的借款人可能滿足以下條件:在 Compound、MakerDAO 或 Aave 上有幾個月的貸款;其抵押品從未被清算;在保持高(時間平均)抵押率的同時保持大量的抵押品倉位;在市場高波動的時期能夠積極地償還貸款。

另外,ARCx 還建立了機器學習模型,對「清算」或「未清算」倉位的分類進行回測,以此反映鏈上活動和信用風險之間的相關性。

DeFi Passport 的早期發放將分批進行。

第一批將發放 100 個地址,即代表 100 個唯一的身份。第一批身份將獲得「第一版」的 DeFi Passport,第二批則將收到「第二版」,依此類推。

申請者須訪問 arcx.money,連接錢包并抵押 1000 DAI 以加入等待名單。為了鼓勵用戶的長期參與,申請者需要抵押這筆 DAI 一定的時間。抵押時間可能改變,例如,第一版 DeFi Passport 的持有者需要抵押一年時間的 DAI,而之后版本的 DeFi Passport 則可能需要抵押更長時間。

早期的 DeFi Passport 持有者亦能夠享有獨家的收益耕種機會,以低抵押率借款,或是根據 DeFi Passport 的批次或版本獲得對應優惠。

未來,ARCx 計劃為 DeFi Passport 添加更多的評估分值和頁面,其中包括:

收益耕種評分,即評估耕種參與者是否支持協議的長期發展,而非單純的「挖賣提」。

空投評分,即評估鏈上的地址是否長期持有空投,或是在收到空投后立即出售,以評估該地址是否支持協議的長期發展。

治理評分,即評估地址參與鏈上治理的積極程度。除了參與治理的度量之外,用戶在鏈上做出的各種決策以及他們在協議中的治理性質也能夠反映其動機和未來的行為。

交易者評分,即判別機器人和真實的交易者,使得 DeFi 協議能夠選擇不同的方式與對手方交互。例如,相較機器人而言,DEX 協議也許會為真實的交易者提供更低的交易費用。

DeFi 中廣泛采用的超額抵押鎖定了流動性——任何資產用于抵押,就意味著放棄其他收益更高的用途。例如,資產被抵押,意味著放棄在價格高點出售的權利。資產價格波動性越大,或抵押期越長,流動性成本則越高 。

ARCx Sapphire v3 通過評估鏈上地址的歷史活動記錄來計算地址的信用分,以此激勵鏈上的信用體系建立,能夠降低抵押率,提高 DeFi 資源的利用效率,其現實意義不言自明。

總體來看,DeFi Passport 的采用率如何將是其未來發展的關鍵。如果產品的接受程度廣,能夠吸引更多的 DeFi 協議為高信用分的地址給予優惠,對用戶信用的度量將更加準確,產品用例也將隨之延展;如果產品采用率低,則信用分未免成為空中樓閣、不足為憑。ARCx Sapphire v3 的表現如何值得期待。

撰文:Jiawei

Tags:EFIDEFDEFIARCtruefi幣暴跌Defend Animals FoundationDEFI100Farm Tokenarcblock

去年七月首次向外界介紹The Graph時,我們分享了為Web3開發去中心化索引協議的愿景。此后團隊一直兢兢業業,今天我非常高興能夠詳細分享第一版The Graph去中心化網絡的方方面面.

1900/1/1 0:00:00DFINITY 的構想始于 2015 年,在 2017 年初完成了種子輪募資,之后 2018 年又接受了 a16z 和 Polychain Capital 等機構及社區成員的投資.

1900/1/1 0:00:00如果要找一個關鍵詞來形容過去一年加密世界的發展狀況,DeFi 無疑會是大熱候選。截至北京時間 4 月 29 日,單單鎖定在以太坊鏈上 DeFi 協議內的資產總價值就已突破 870 億美元.

1900/1/1 0:00:00對于錨定法幣的穩定幣資產,我們已經非常熟悉了,那不錨定法幣的穩定幣資產,又是怎么回事?最近出現的Reflexer,就是這樣一個非常另類的算法穩定幣項目,根據官方的說法.

1900/1/1 0:00:003 月 2 日,總部位于加拿大多倫多的二層 DAO 基礎協議 Metis 宣布完成 100 萬美元的天使和種子輪融資.

1900/1/1 0:00:00ZKS和MEME是最近一段時間都有參與的小小幣項目 原本我對市場新幣或者市值靠后項目的發現和參與已經處在木納凍結狀態,淪落至幣圈遺老.

1900/1/1 0:00:00