BTC/HKD-1.58%

BTC/HKD-1.58% ETH/HKD-1.51%

ETH/HKD-1.51% LTC/HKD-1.55%

LTC/HKD-1.55% ADA/HKD-2.59%

ADA/HKD-2.59% SOL/HKD-1.95%

SOL/HKD-1.95% XRP/HKD-2.49%

XRP/HKD-2.49%美國國債、黃金和比特幣構成了全球流動性的“三巨頭”,這是三種強大的避險資產,它們為其所有者提供了保護,使他們免受高度杠桿化、以信貸為基礎的貨幣體系的風險。在全球300多萬億美元的金融資產中,只有32萬億美元處于安全和流動性的梯隊。

在成立僅8年后,比特幣就占據了這三種資產總市值的1%,令人震驚,但這只是對未來的一瞥。在它的下一章,比特幣將向價值9萬億美元的黃金邁進,實現它作為數字黃金的使命。在那之后,比特幣將演變成數字國債,并取代它們成為全球無風險資產,最終達到全球儲備貨幣的地位。取代美元成為全球儲備貨幣是一個雄心勃勃的目標,但它只會作為體現數字財富的比特幣的副產品出現。

黃金是美元合法性的來源

“漢語盤點2021”活動正式啟動:虛擬貨幣、元宇宙入圍年度推薦字詞:金色財經報道,11月19日,由國家語言資源監測與研究中心、商務印書館等聯合主辦的“漢語盤點2021”啟動儀式在商務印書館舉行。啟動儀式上,主辦方推出“專家版本”和“大數據版本”的年度推薦字詞,其中國家語言資源監測與研究中心通過監測語料庫推薦的國際詞有氣候峰會、東京奧運會、塔利班、德爾塔、虛擬貨幣,清華大學教授沈陽作為“漢語盤點”活動的評議專家,推薦了“治、離、元宇宙、碳中和”等年度字詞。12月20日,“漢語盤點2021”揭曉儀式將揭開年度字詞的面紗。[2021/11/20 7:00:36]

黃金是原始的全球流動資產,一種有上千年歷史的貨幣。美元在20世紀的黃金儲備為其贏得了合法性,并在1944年的布雷頓森林體系協議中達到頂峰。在該協議中,世界各國領導人將美元指定為世界儲備貨幣。盡管黃金不再是全球金融的官方支柱,但各國央行仍將其作為全球避險資產囤積起來,大概是為了防范美元體系的崩潰。如今,全球央行持有的黃金超過1萬億美元。

動態 | 漢語盤點2019年度候選字詞出爐 區塊鏈入圍:12月9日,“漢語盤點2019”年度各組前五位的候選字詞正式出爐,五大候選國際詞分別為:巴黎圣母院、區塊鏈、貿易摩擦、黑洞照片、脫歐。區塊鏈的推薦理由為:被重新加持的區塊鏈,真正開始了人類對技術創造未來的認識。[2019/12/10]

美元和歐洲美元

20世紀50年代,歐洲出現了一種新的美元形式:歐洲美元,這是一種記賬美元,用于在美國和美聯儲(FederalReserve)銀行體系以外的地區進行銀行間結算。隨著歐洲美元使用的普及,倫敦、蘇黎世、蒙特利爾和東京的銀行獲得了創建國際結算貨幣的權力,擺脫了任何監管范圍。到1971年,美元對黃金的過度贖回耗盡了美國的儲備。為了保護其持有的全球避險資產,美國停止了所有美元兌黃金的兌換,美元正式失去了支撐。然而,全球金融參與者仍然相信,美元是他們最終的記賬單位。

分析 | 交易所資金進出量全面下降 市場將迎來變盤點:據合約帝交易所鏈上轉賬報告顯示,截至北京時間7月24日18:00,今日BTC流入交易所15522個,較昨日下降29.2%,流出交易所21563個,較昨日下降13.39%。今日ETH流入交易所299081個,較昨日下降16.34%,流出交易所317349個,較昨日下降11.27%。合約帝入駐實盤分析師天啟資本分析認為,持續多日的震蕩行情依舊接近三角區間的末端,隨著交易所資金進出量和成交量的全方位下滑,近日市場將要迎來變盤點。[2019/7/24]

美國國債,而不是美元

美元不再由無風險資產支持,那么投資者如何安全的儲存美元儲備呢?銀行存款本質上是發放給銀行的貸款,并伴隨著過高的交易對手風險。對于規避風險的人來說,存款和現金根本不是令人滿意的投資。解決方案和資本市場趨勢是購買美國國債,這是一個23萬億美元的市場,以安全地儲存美元。

動態 | 澳媒盤點12國加密貨幣稅制 日本稅率最高:7月23日,澳大利亞加密貨幣媒體Mickey發文盤點各國加密貨幣稅制,并指出日本加密貨幣稅率非常高。根據2017年4月實行的資金結算法修訂版,加密貨幣交易所產生的利益所得劃分為雜項收入,所得稅最高可達45%,作為伴隨著損失的交易市場稅率來說非常高。此外,該媒體列舉了以下幾個國家的加密貨幣稅制:1、德國:加密貨幣交易免除附加稅,持續保有加密貨幣一年以上可免除轉讓所得稅。全部歐洲市民向德國轉移資產時可免除轉移稅。2、新加坡:長期投資加密貨幣的企業和個人免除轉讓所得稅。3、葡萄牙:不像加密貨幣征收附加稅和所得稅,但企業通過加密貨幣交易所得的收益需要課稅。4、馬耳他:加密貨幣的日交易作為法人稅征收稅金,但個人投資者購買和擁有加密貨幣不用繳納稅金。5、馬來西亞:不需要繳納轉讓所得稅。6、白俄羅斯:對加密貨幣挖礦和對加密貨幣的投資不征收稅金。7、瑞士:對專業投資者的加密貨幣交易征收法人稅,挖礦被視為個人營業收入,但個人投資者的投資及交易不需繳納轉讓所得稅。8、加密貨幣被認為是資產,納稅方式和股票一樣;如果購買加密貨幣并保留一年以上,根據收入水平征收0%至20%的稅金。9、澳大利亞:當所有交易均被視為轉讓收入,并且兌換為澳元時要求保留所有準確的交易記錄;如果進行加密貨幣投資獲得的利潤,就要交納與個人所得稅相同速率的稅金。但如果持有1年以上的加密貨幣,將減免50%的稅金。10、以色列和瑞典:如果納稅人不能證明他們購買的加密貨幣的購買額,將會征收百分之百的稅金。[2019/7/23]

美元失去了它的身份

盤點:紅杉資本曾投資火幣、Filecoin、Orchid Protocol、IOSToken、Ontology等加密數字貨幣項目:今日幣安趙長鵬在推特宣布,未來所有在幣安上幣的項目都需要披露是否與紅杉資本有直接或間接的關聯。消息一出,多個與紅杉資本的項目在幣安的價格大幅下跌,業內人士認為這是趙長鵬對紅杉資本起訴幣安的一次強力反擊。早在2014年,紅杉資本投資火幣,是火幣第一大機構股東,目前火幣是全球排名前三的交易所。紅杉資本還曾投資過Filecoin、Orchid Protocol、IOSToken、Ontology等加密數字貨幣。[2018/5/7]

從1971年到2007年,銀行完全控制了美元,混淆了美元的身份,并在此基礎上建立了一個內在不穩定的金融體系。歐洲美元在供應和復雜程度上都有所增長。銀行停止用存款為自己提供資金;相反,它們以美國國債為抵押,從彼此借入記賬美元。銀行牌照和美國國債一起發揮了創造看似無限貨幣的力量,模糊了貨幣的定義。美元失去了它曾經擁有的黃金所有權的所有身份,變成了一種純粹的銀行負債,一種對過度杠桿化的金融體系的貸款。美國國債取代美元,成為最受歡迎的全球資產,不僅因為美國政府的交易對手優勢,還因為美國國債擁有全能的擔保能力,能夠創造貨幣。銀行將美國國債(而非美元)作為無風險資產、抵押品錨和主要杠桿工具。

美元體系在2007年崩潰

2007年,銀行開始面臨融資壓力。以前的“strike-of-the-pen”抵押貸款文化逐漸消失,銀行也無法將到期債務提前。銀行依靠他們不斷發行新債的能力,當人們對他們的信心動搖時,他們的償付能力也隨之動搖。

數十年來,美元與歐洲美元之間的關系一直存在,但沒有多少戲劇性;聯邦基金和LIBOR(每一種美元的利率)基本上是相互對應的。然而,2007年8月,倫敦銀行間拆放款利率(LIBOR)相對于聯邦基金利率走高,這是歐洲美元體系面臨嚴重信用風險的一個跡象。事后看來,問題并不嚴重:隨著全球美元體系達到一個拐點,銀行開始相互撤出。這種利率差異預示了隨后美元資金短缺和銀行倒閉的連鎖反應。幾十年來自由的貨幣創造已經不可逆轉地破裂了。

2008年,美聯儲(FederalReserve)通過對整個金融體系進行“流動”來拯救世界。它選擇不區分美元債務和歐洲美元債務,并通過向國內注入外匯儲備和提供離岸貨幣互換,為任何有需要的銀行或央行提供了一條生命線。隨著美國國債成為全球的“安全毯”,市場對美國國債安全性和流動性的需求飆升,使全球陷入美元計價的困境,盡管美元作為全球儲備貨幣的長期生存能力受到了無可辯駁的質疑。

永久失修

金融系統感染了一種不會消失的慢性病。美元不再僅僅是美聯儲發行的美國國家貨幣。相反,美元是一種沒有限制、沒有形式、也沒有能力自我維持的國際銀行工具。隨著銀行間負債的收縮導致杠桿資產持有者反復出現流動性短缺,該體系開始衰退。銀行選擇不向其他銀行提供擔保流動性,即使擔保是美國國債本身。這是銀行不再相互信任的最終警告信號。此外,美聯儲(fed)總是以最后貸款人的身份為金融體系紓困,永久性地消除了銀行之間相互提供流動性的任何動機。美聯儲的默認反應是建立美元銀行儲備,但這并沒有解決銀行間信任破裂的核心問題。美聯儲只是提供了一種使人麻木的機制,讓垂死的病人盡可能地活下去。

比特幣是數字黃金和數字國債

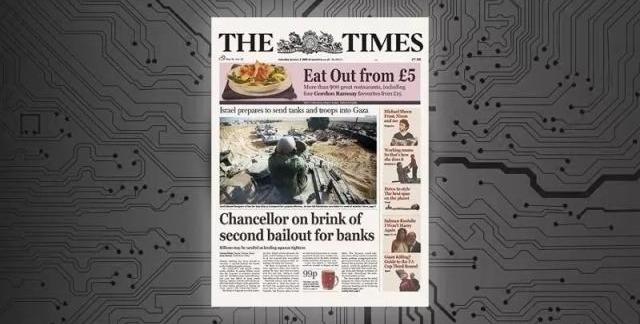

結局是什么?比特幣。它的創世塊上刻著“財政大臣處于第二次救助的邊緣”,以宣布一個優雅的解決方案來解決我們銀行系統的噩夢。比特幣是一種像黃金一樣的無記名資產,是一種像國債一樣的無風險資產,是一種像美元一樣的計價貨幣,在未來幾十年里,它將同時崛起,成為下一個金融體系的基礎設施。

黃金和比特幣都是稀缺資產,沒有交易對手風險,但比特幣的數字結算功能讓它在未來幾十年比黃金擁有巨大的優勢。比特幣不僅是數字黃金,也是數字國債。比特幣是所有其他數字資產的安全港,就像美國國債是所有其他美元資產的安全港一樣。就像國債一樣,比特幣也被用作衍生品協議的抵押品。但比特幣不像美國國債那樣存在交易對手風險或供應可變性,這使它能夠完美地應對即將到來的競爭。

比特幣是未來的無風險資產。

布雷頓森林體系

布雷頓森林貨幣體系在1944年確立了美元作為世界儲備貨幣的地位,但下一個貨幣體系不會由國家間的協議來決定。多虧了早期的閃電網絡,比特幣的設計現在除了較慢的資產功能外,還包括了即時結算貨幣功能,這是美國國債和黃金都不具備的特點。但比特幣首先需要增加數萬億美元的市場價值,才能真正與美國國債和黃金這一資產類別展開競爭。

不確定性要求流動性

當投資者面臨地緣和經濟不確定性時,他們會要求無風險資產。當其它資產類別經歷業績風險上升和流動性惡化的殘酷結合時,確保這些資產的流動性至關重要。在這個美元體系脆弱的時代,具有流動性的三巨頭將占據主導地位。投資者將爭相尋求金融安全,導致對美國國債、黃金和比特幣的持續強烈需求。

Tags:比特幣BORLIB比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢BOR幣是什么幣LIB幣LIB價格

11月25日華爾街日報報道,美國俄亥俄州有望成為第一個接受比特幣納稅的州。正如華爾街日報所寫,此舉最初僅適用于企業,并計劃在未來將此項服務擴展至個別納稅人.

1900/1/1 0:00:00根據TheBlockResearch跟蹤的若干指標,比特幣或者說加密貨幣距離大規模應用還有很長的路要走.

1900/1/1 0:00:00昨日10月24日晚間9點51分,與美元掛鉤穩定幣發行公司Tether透過推特宣布「已經銷毀5億美元Tether代幣」.

1900/1/1 0:00:00一. 昨日在紐約舉辦的一場會議上,BitGo表示其目前正在處理超過20%的比特幣交易。不過,這也引發了有關市場崩潰的問題,即如果BitGo出現故障,這些資產會面臨風險嗎?對此,BitGo首席執行.

1900/1/1 0:00:00位于舊金山的交易所Coinbase剛剛收到了一個有關私鑰安全存儲、分配和使用的專利。美國專利商標局已經通過這項專利,并且在8月15號進行了公示.

1900/1/1 0:00:00Galaxy Digital CEO:貝萊德CEO似乎從加密懷疑論者轉變為比特幣信徒:金色財經報道,Galaxy Digital (GLXY) 首席執行官Mike Novogratz 表示.

1900/1/1 0:00:00