BTC/HKD+1.13%

BTC/HKD+1.13% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+2.55%

ADA/HKD+2.55% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD+2.07%

XRP/HKD+2.07%

6月初的時候寫了篇文章《DEX的競爭將比中心化交易所更加慘烈!》,主要觀點是因為可組合性的原因,資金流動會非常順暢,對于做市資金來說,哪里收益高就會去哪里,而用戶端哪里費用低,就會傾向于去哪里。

導致的結果就是DEX會面臨資產端、用戶端兩方面的激勵競爭,DEX將難以建立護城河,競爭會極為慘烈。

而流動性挖礦狂潮的出現,完美驗證了這一論斷。在繼續DEX的探討之前,有必要先來復盤一下最近興起的流動性挖礦狂潮。

一、流動性挖礦狂潮

Compound

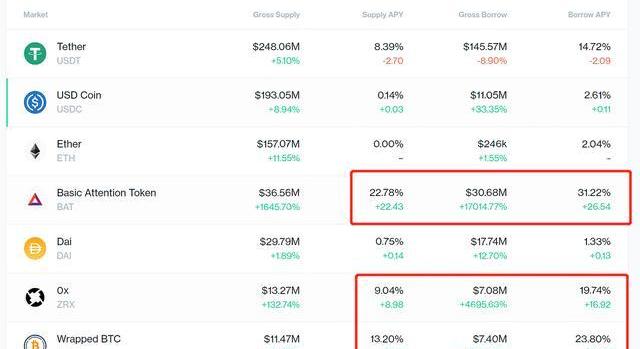

6月15日Compound最先開啟了流動性挖礦和借貸挖礦,因為按照支付的利息分發代幣,導致小幣種被瘋狂借貸,進而形成了畸形的利率市場,影響到了真實的借貸需求。

而這與通過流動性挖礦來提供更好的體驗、降低使用成本的目的是相悖的,所以Compound后期取消了借貸挖礦,保留了流動性挖礦,這毫無疑問是個正確的決策。

主力數據復盤:比特幣下跌前多個平臺主力平多:AICoin PRO版K線主力數據顯示:在昨天拉升后的盤整中,包括OKEx BTC當季合約、火幣BTC當季合約、BitMEX XBT永續合約,幣安BTC永續合約在內多個合約主力均有較多大額委托賣單成交。 其中,火幣BTC季度主力在昨天17:30-今天00:35時間段,累計出現了29筆大額委托賣單,最終成交3488.72萬美元。AI-PD-持倉差值在大部分大額委托單的過程為較高紅柱,可判斷大部分為賣出平多。[2020/9/29]

與此同時Compound代幣價格的快速拉升,挖礦的超高收益點燃了市場的挖礦熱情。

Balancer

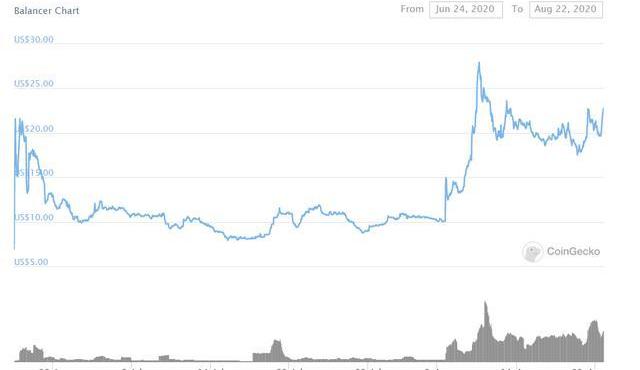

事實上Balancer的流動性挖礦開始的更早,只是代幣分發晚于Compound。雖然有Compound很好的樣板在前,但BAL的價格走勢并未能復制COMP,一是Balancer出現時間很短,沒有形成很強的共識,以及行業地位、數據量上都和Compound差距不小。

而且其上線之初價格并不算低,以及挖礦還并未徹底火爆,所以其價格一路走低,到8月挖礦徹底爆發之后,價格才有所反彈。

主力成交數據復盤:1097萬張主力賣出確認5分鐘周期三角形破位:AICoin PRO版K線主力成交數據顯示:BitMEX XBT永續合約在5月21日00:00-16:00做5分鐘周期中做三角形震蕩。

16:10分,價格接近平臺下沿支撐線線并很快跌破。跌破后的20分鐘內,共計有6筆,共計1097萬張主力賣出;有3筆,共計440萬張主力買入,成交差-657.75萬張。較多的主力賣出跟進可以判斷該周期的三角形突破為真跌破。

隨后的16:40,比特幣再次下跌,最低一度跌至9250美元。[2020/5/21]

Balancer是第一個開啟挖礦的DEX,開啟挖礦之后數據量一路上揚,目前基本穩定在DEX排行榜前五,這是一個很不錯的成績。事實上在Curve開啟流動性挖礦之前,Balancer一直是首選的挖礦主戰場。

在這之后一堆項目都開啟或者計劃開啟流動性挖礦計劃,但Curve才是重頭戲。

Curve

Curve本身在DEX領域就是排名第二的明星產品,交易量巨大,而其發幣計劃也受到了市場的一致期待,包括幣安為首的三大交易所都在第一時間上線了CRV代幣。

然而因為CRV巨大的發行量,以及每天200萬枚的產出量,讓CRV價格一路走低,礦工堅定的執行挖賣提策略,而且因為其業務為穩定幣之間的兌換,挖礦沒有無償損失,所以其鎖倉量飛速提升,同時隨著而來的對CRV代幣在市場上的持續拋售。

復盤:又是幣安主力先動的手,現貨遭大量拋售:AICoin PRO版K線主力成交數據顯示:過去24小時,比特幣價格從6900美元上方跌至最低6468美元。其中,幣安BTC現貨在15日18:30分率先出現主力賣出大單成交。18:20~20:20間,共計有16筆,899.51枚BTC大單賣出成交; 隨后,火幣BTC現貨開始掛起賣出委單,15日19:40--16日00:15,共有3筆,掛賣量2113.82枚BTC的大額委托賣單出現并成交2131.97BTC。 今晨05:45-09:05的第二次下挫中,同樣是幣安率先出現主力賣出大單成交,共計有21筆,1666.8枚BTC。 請密切留意幣安及火幣的主力動向。[2020/4/16]

Curve挖礦收益能有多高呢,舉個例子,YFI發行了ETH的包裝產品YETH,其原理是拿ETH到MakerDAO抵押借出DAI,然后用DAI去Curve挖礦,年化收益高達到100%。所以說CRV撐住了挖礦市場的高收益率,這話并沒有錯。

以上都是正統的流動性挖礦,挖的都是已經成熟的項目,收益率雖然比較高,但也沒有到離譜的程度。而隨著YFI、YAM以及SushiSwap的誕生,則是徹底引爆了流動性挖礦的市場。

復盤:主力開空均價6823美元:AICoin PRO版K線主力大單統計顯示,4月11-12日,OKEx BTC季度合約上有14筆,總成交5148.58萬美元的委托大賣單成交,結合AI-PD-持倉差值,這一過程持倉量增加明顯,可判斷為主力開空,開空均價6823.56美元。火幣BTC季度合約在這個位置附近同樣有2500多萬美元的主力開空單。[2020/4/13]

YFI

YFI是一個具有自動調倉功能的平臺聚合協議,是本輪流動性挖礦中的重要角色。其開創性地在DeFi里使用了比特幣類似的代幣分發模型,無私募、無預挖、無團隊份額,極度公平的代幣分發模型,一下子點燃了社區對于公平的渴求,對于VC等以超低價獲得Token的不滿,受到了DeFi社區的追捧。

YFI讓行業內見證了萬倍幣的誕生,以及見證了從0到8億美金市值僅僅只需40多天的奇跡。DeFi社區對YFI模式的認可可見一斑。

YFI開創性的模式取得了巨大的成功,其后使用YFI模式分發代幣的項目接踵而來,其中YAM來得最快。

YAM

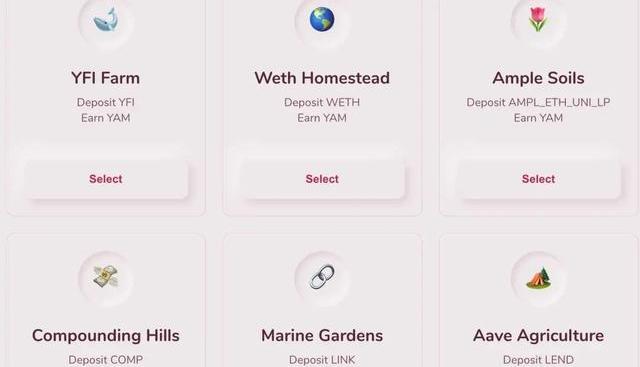

YAM使用了YFI的代幣分發模式,同時在YFI的基礎上加入了AMPL的彈性供應機制,幣價錨定1美元,當價格在1美元之上時,將會增發代幣調節價格。

由于YFI巨大的標桿效應,使得YAM取得了極大的關注度,以及YAM開創性的流動性挖礦模式,引領了接下來更大的挖礦狂潮。

主力成交復盤:火幣上的主力先砸盤,幣安現貨主力成交活躍:AICoin PRO版K線主力成交數據顯示:13:00,火幣BTC現貨出現了一筆價格為7122.12美元,數量為253.66BTC的大單賣出;隨后,幣安BTC現貨相繼出現13筆,總額超過1132BTC的大額賣出,主力成交活躍。 可見,這輪下跌中,火幣上的主力最先砸盤。另外,因主力成交活躍我們需要密切關注幣安BTC現貨的主力成交情況。[2020/4/10]

YAM在上線6小時后就有超過1.7億美元資金參與了進來,而且合約也并未經過審計,這是非常難以想象的。YAM把代幣分配給了如下幾個池子,只要往合約內存入資金,就可以分到代幣,越早參與收益越高,這是YAM開創性的設計。而事實上YAM代幣沒有捕獲任何價值,其只有治理價值。

再接著就是SushiSwap的出現,改寫了流動性挖礦的常規套路,其在YFI代幣分發機制、YAM挖礦機制的基礎上,盯上了Uniswap的流動性池。

SushiSwap

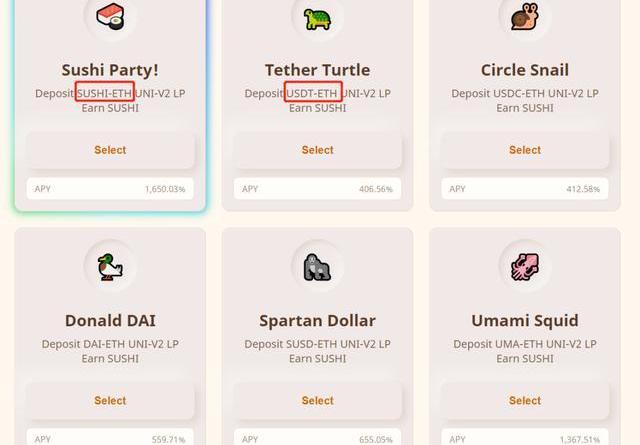

SushiSwap分叉自Uniswap,想要挖到SUSHI代幣,需要在Uniswap上為特定交易對提供做市,再把做市獲得的LPtoken抵押到SushiSwap上。而之所以說其盯上了Uniswap的流動性池,是因為其計劃在挖礦開啟兩周后進行流動性遷移,在SushiSwap挖礦的流動性都將會被遷移到SushiSwap內。

這對Uniswap來說,是極為可怕的攻擊,用流動性挖礦產生的高收益講一個富有想象力的故事,而這個故事將能夠為價格提供支撐,吸引更多資金進來鎖定。

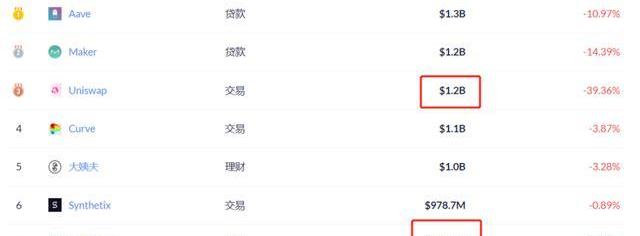

目前Uniswap鎖倉資金12億美金,而SushiSwap就占了8.5億美金,而如果這些流動性都被遷移到SushiSwap上,這一事件無疑會影響深遠。

而SushiSwap挖礦超高的收益率,且根本無需進行什么開發,讓所有人都覺得發現了金礦,SushiSwap之后無數的仿盤誕生而出。

一時間葡萄、火腿、意大利面、蝦仁、壽司、泡菜、拉面等都紛紛出現,而在以太坊之外的波場和柚子上也出現了珍珠、胡蘿卜、三文魚、鉆石、珊瑚等仿盤。同時小蟻、公信鏈等生態也有開啟流動性挖礦的動作。

全民挖礦的大潮順勢而起。

這些仿盤上線時大多沒有經過審計,但依然有大量資金沖進去挖掘頭礦,當然也確實讓很多人賺到了錢。

而這里有個關鍵問題是,大家明知道代幣沒有價值,誰還會去買?當然只能是認為代幣價格會上漲,想要博一把的二級市場投資人了。

而隨著近期大盤的下跌,這些沒有任何價值的胡蘿卜、三文魚等迎來了更大幅度的下跌,二級市購買的人損失慘重。

而在這其中交易所的身影也并不罕見,BigONE、Hoo、幣安等都開通了挖礦理財服務,年化收益率高達數百。

二、流動性挖礦的本質

我們可以看到流動性挖礦從最初的鼓勵用戶提供流動性,為用戶提供更好的使用體驗,到YFI成為了更好的代幣分發方式,YFI作為一個聚合理財平臺,其還是能夠捕獲到價值的。

而到了YAM以及之后的仿盤,其代幣除治理價值外沒有任何價值,而如果影響力不夠大,治理價值基本等于零,其本質是為了分發而分發,價值支撐只有不斷的套娃以及二級市場的投機來實現。

除了SUSHI有個不錯的故事,其他連個故事都沒有,其本質上是資金對于收益的追逐,而在追逐過程中,甚至可以不顧風險。

所以流動性挖礦的本質是資金對收益率的渴求。

在DeFi世界里資金是可自由流動及不斷套娃的,經過層層嵌套,讓一份資金能夠獲得多重收益。而基于可組合性,資金毫無忠誠度,哪里收益高就會流向哪里。

在這樣一種情況下,對于流動性的爭奪將是常態,資金將永遠稀缺。一旦有人能夠提供高于平均水平的收益率且風險可控,資金將會快速聚集,其他平臺的資金將會快速流失。。

資金的不斷遷移,在未來的DEX中將會是常態。

三、DEX何去何從?

在流動性挖礦狂潮中我們看到了DEX對于流動性的極端渴望,而SushiSwap開啟了DEX流動性戰爭的另一個維度。

如果說之前DEX之間的流動性競爭處于冷兵器時代,SushiSwap直接把戰爭推到了熱武器時代,其慘烈程度不可同日而語。

而且因為這個模式并非SushiSwap獨家專利,后來者們都可以這樣做,甚至Uniswap的反擊也可以通過同樣的方式在SushiSwap上來一遍。

到這里我們可以發現目前的DEX是真的沒有護城河的,辛苦幾年建立的行業優勢,可能在幾天內被人全部拿走。即使Uniswap發行了代幣,也只不過是收益率對轟而已,依然擺脫不了白刃戰的局面。

這就導致DEX將會為爭奪流動性而花費巨大精力,因為隨時可能被顛覆,這將會倒逼DEX快速發展迭代。但又因為可以被簡單復用,再多的創新也難逃被fork的命運,到了這一步可能會倒逼應用不再開放分叉授權。這將會是對DeFi開放精神的打擊。

到這里我倒更能體會到1inch的美好了,不管流動性在哪里,我都能提供最好的流動性,不用為了流動性爭個你死我活。

DEX后續的發展重點應該是如何在可組合性與護城河之間找到平衡,而這需要從業者們去努力探尋。

但,也許最終也無法找到?

留一個問題,DEX的Token在一個長時間的維度上到底值不值得投資呢?這是一個值得考慮的問題。如有想法,歡迎探討。

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,亦不構成任何投資意見或建議。

支撐DeFi項目的代幣資本化已收回10億美元,而鎖定的總資金價值為7.03億美元。 支持去中心化金融協議的通證價值再次超過10億美元.

1900/1/1 0:00:00Justswap是一個基于波場網絡的去中心化交易所,應用的也是AMM模式。JustSwap是在波場TRON上運行的第一個DeFi項目,旨在打造基于波場TRON的穩定幣借貸平臺,同時也是全球領先數.

1900/1/1 0:00:00隨著DEFI的熱潮,每天看到一堆鎖倉,YAM遷移網絡要鎖,SUSHI減少供應量投票要鎖,Uniswap挖UNI要開UNI/ETHLP的池子,還是要鎖,Cream推出CreamY做市商策略要鎖.

1900/1/1 0:00:00在俄羅斯解除Telegram禁令后不久,俄羅斯當局開始調查涉及Telegram未發行的Gram代幣可能存在的欺詐性發行行為.

1900/1/1 0:00:00三菱電機與著名的日本東京工業大學的研究人員合作,共同設計了基于區塊鏈的交易系統,這個系統可以支持更靈活的點對點能源交易。1月18日宣布的新系統旨在支持有效利用可再生能源產生的剩余電力.

1900/1/1 0:00:00數據顯示,機構大量囤積了12000-15000美元之間的BTC,而根據Whalemap的分析師稱,這是一個積極趨勢,因為機構和鯨魚通常會考慮使用長期投資策略來囤積BTC.

1900/1/1 0:00:00