BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD+0.25%

ETH/HKD+0.25% LTC/HKD-0.31%

LTC/HKD-0.31% ADA/HKD-0.37%

ADA/HKD-0.37% SOL/HKD+0.98%

SOL/HKD+0.98% XRP/HKD+0.04%

XRP/HKD+0.04%只要以太坊還在運行,就會產生鏈上交易,也就意味驗證者總能通過MEV帶來穩定

市場總是需要新的敘事和熱點。在萬眾矚目的以太坊合并之后,市場似乎很快顯得風平浪靜。共識協議向PoS的轉變,并沒有帶來PoW分叉幣們所期待那么強的「算力轉移」敘事。

下一個熱點會在哪里?前陣子火熱的「真實收入協議」也許能給我們提供一點線索:在市場逐漸轉熊的大背景下,大家更關注能產生真正穩定收入、能穿越周期活下去的項目。

把真實收入與以太坊合并兩件事放在一起看,一個悶聲發大財的領域似乎被忽略了:MEV。數據顯示MEV過去一周所產生的利潤加起來已經超過了200萬美金。

其中的邏輯在于:無論牛熊如何變化,只要以太坊還在運行,就會產生鏈上交易,也就意味驗證者總能通過MEV帶來穩定收入;而在合并事件之后,區塊驗證者們(如LDO,Coinbase等質押大戶)等也有增加收入的訴求,以此來吸引更多的用戶進行質押。

我們今天要介紹的項目ManifoldFinance,就與MEV有關。它提供的方案能讓各類Defi協議/用戶獲得MEV產生的利潤,同時也能有效的連接區塊驗證者,并試圖成為合并后的頂級區塊構建者。如果你在找尋合并之后的新敘事,并且不太了解MEV概念以及可能產生的項目機會,Manifold的故事也許值得了解。

通證:FOLD

Manifold是什么——ETH中間件,為用戶奪回MEV價值

在開始介紹Manifold之前,有必要對MEV的相關內容做一些簡單的科普,這將成為理解Manifold業務的關鍵。對MEV內容熟悉的讀者,可以直接跳過下面MEV的介紹,直接查看Fold的業務邏輯和經濟描述。

MEV:用戶看不見的香餑餑

首先,任何在以太坊上發生的交易,例如你在Defi上的swap、向朋友轉1個ETH、Mint1個NFT等行為,都需要在提交時支付一定的gas費,你也可以把它通俗的理解成手續費。

Messari:XRP市值降至248億美元,日均NFT交易量環比增長12.7%:7月9日消息,Messari發布XRP Ledger 2023年Q2報告,其中XRP第二季度市值降至248億美元,環比下降10.7%;日均NFT交易量環比增長12.7%,從13,800筆增至15,500筆。日均交易量和日均活躍地址量環比分別下降11.9%與17.6%。[2023/7/9 22:26:57]

隨后,區塊驗證者對這些交易進行驗證,驗證通過后你的上述行為才能成功;同時,作為獎勵,驗證者們也會收取一部分你支付的手續費。

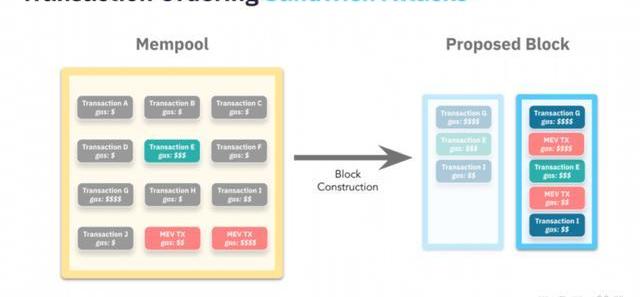

但考慮到整個以太坊網絡中同時發生了那么多交易,哪些交易會被驗證者們優先通過呢?----很明顯,它們會優先選擇愿意支付更多手續費的交易。

舉一個更貼近生活的例子:想象周五下班高峰期的滴滴打車,你如果想提高先上車的概率,可以選擇加價,司機師傅顯然會優先從諸多訂單中選擇你的。

于是,區塊驗證者在利益最大化的驅使下,完全可以自由地「嫌貧愛富」:盡最大地可能,選擇將能夠收到更多手續費的交易優先打包。

到此,MEV的概念就很好理解了:

「通過增加、刪除、改變區塊中的交易順序,可以從區塊生產中提取的超過標準區塊獎勵和燃料費用的最大值」。---通俗的理解,就是區塊驗證者的利潤最大化。

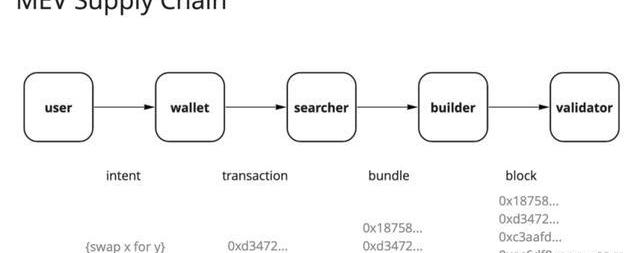

為了保證MEV利潤最大化,目前整個系統已經形成了一條完整的供應鏈:

用戶通過錢包/合約交互,產生一筆交易;

有專門的搜索機器人來監測交易,識別哪些交易更加有利可圖;

搜索機器人把有利可圖的交易發給區塊構建者;

區塊構建者把這些交易進行打包,發送給驗證節點;

驗證節點優先處理這些交易,有利可圖,同時交易本身被驗證通過。

上述環節中,有組織專門做搜索機器人和區塊的構建打包,驗證節點因為有區塊內交易的排序權,本質上可以坐享其成,甚至可以拍賣區塊的空間,讓搜索者和構建者把他們想要的交易發進來,然后幾個角色共同來對MEV產生的利潤進行分成。

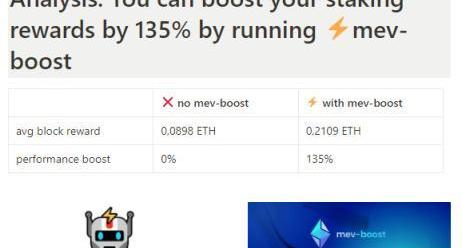

有數據表明,通過MEV相關機器人和技術,質押用戶能從單個區塊中獲得的收益會多出135%。

瑞銀主席:投資者希望投資數字貨幣:金色財經報道,瑞銀主席Colm Kelleher表示,投資者希望投資數字貨幣。[2023/1/18 11:19:13]

Manifold:穿過黑暗森林,讓用戶在MEV中分一杯羹

MEV給公鏈生態中除用戶外的其他角色帶來了可觀的收益,但同時也產生了一些負外部性,典型的例子有:

三明治攻擊和搶跑交易。簡單來說,即你有一筆大額買進交易準備提交,機器人發現了你這筆交易,在交易確認前以一個更低的價格買進,在你交易確認后又以更高的價格賣出。機器人通過你進行了套利,而你承受了滑點和時間損失。

鏈上gas飆升和擁堵。由于MEV的利潤導向,機器人可能在鏈上塞滿小額交易,當你出現大額交易時,反而更容易在一堆小額交易中突出,更有利于MEV的發現,但此時交易會變得擁堵。

用戶不光不能吃到MEV這個香餑餑,還反過來深受其負外部性的影響;同時,網絡的擁堵,搶跑交易的出現也讓Defi協議的使用體驗變差。

在了解了這個背景后,Manifold的業務就變得非常好理解了:

你可以將Manifold理解為一種中間件解決方案,讓用戶免受上述掠奪式MEV行為所帶來的負面影響,同時還能夠讓用戶分享一部分MEV中的利潤。目前它支持ETH及其他EVM兼容的鏈,多用在例如Sushiswap等Defi協議中。

Manifold具體的實現方式理解起來需要一些技術基礎,在此我們做一個非常簡化的比喻:

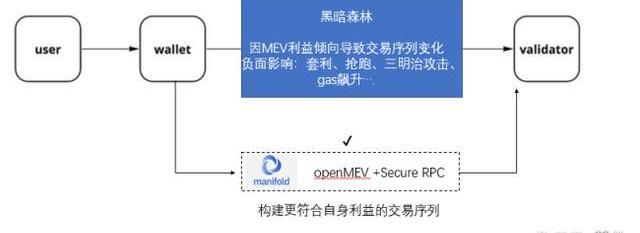

在正常情況下,從你提交交易到最終被區塊驗證者確認,中間會穿過一個黑暗森林:你的交易被暗處的MEV觀察者們虎視眈眈的盯著,極容易受到上文中所描述的惡性行為帶來的損害;

使用Mainfold所提供的方案,意味著構建了一條穿過黑暗森林的安全通道:交易在這個通道中傳遞,并進行排序和處理,讓你免受MEV負外部性帶來的損失。

V神:中心化的穩定幣或成為ETH硬分叉的重要決定因素:金色財經消息,以太坊聯合創始人Vitalik Buterin表示,Tether(USDT)和Circle USD(USDC)等中心化穩定幣可能成為\"未來硬分叉中的重要決定者\"。

在8月3日在首爾舉行的BUIDL Asia上,這位以太坊聯合創始人表示,中心化的穩定幣可能是行業在硬分叉中“尊重”哪個區塊鏈協議的一個“重要”決定因素。

Vitalik Buterin補充道,在未來五到十年內,以太坊可能會出現更多有爭議的硬分叉,而中心化的Stablecoin發行商可能會變成更具影響力的決策者。(Cointelegraph)[2022/8/5 12:04:39]

技術上,Manifold的這條安全通道被叫做SecureRPC,基于這條通道提供了名為OpenMEV的服務。顧名思義,就是將原本黑暗森林中他人奪走的MEV,能夠部分的開放到用戶手中。

由OpenMEV路由的交易會重新進行排序,將更良性的、更符合使用者的利益的交易打包發給驗證者,而免于受到公共通道中負面問題的侵害。

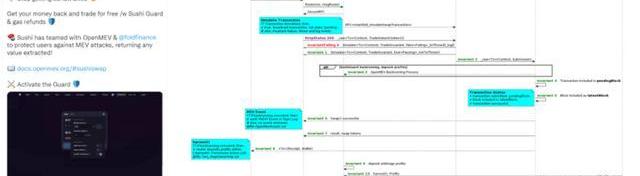

目前,Manifold已經與Sushiswap展開合作。用戶在Sushiswap上進行的交易可以從OpenMEV中獲益,具體的實現方式為:

Sushiswap會啟用一個叫做SushiGuard的保護性服務,用戶swap或發起交易時服務啟動;

保護服務會將符合條件的交易路由到Manifold提供的SecureRPC通道中;

SecureRPC對交易進行處理、排序和打包,發送給區塊驗證者;

驗證成功后交易生效,因處理策略產生的MEV利潤會在sushi的用戶中進行分配。

對于不符合條件的交易,用戶也可以使用SecureRPC,使其免受MEV搶跑交易、高gas、三明治攻擊等因素的影響。

對技術細節有興趣的讀者可以參考上面的技術示意圖,在此我們僅描述一般流程。

Sushiswap使用了Manifold提供的服務后,在用戶使用Defi的體驗上得到了優化。同時,因為MEV產生的真實收入,也會分配給Sushiswap協議本身,以及持有Manifold通證FOLD的用戶。

已故說唱歌手Notorious B.I.G.相關NFT系列10分鐘內售罄:7月27日消息,以已故說唱歌手Notorious B.I.G.(Biggie Smalls)為主題的3000個NFT在OneOf市場上于10分鐘內售罄。

該NFT系列名為“Sky’s the Limit”,是一個NFT個人資料圖片集合,它授予持有者“Sky’s the Limit Collective”會員資格。(Forkast)[2022/7/27 2:40:45]

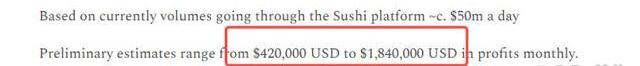

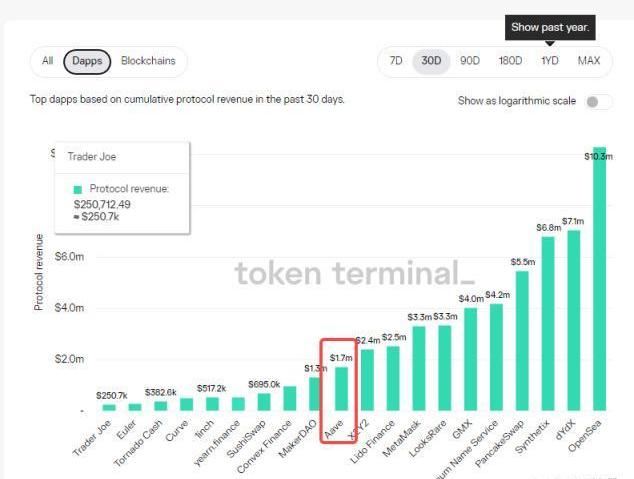

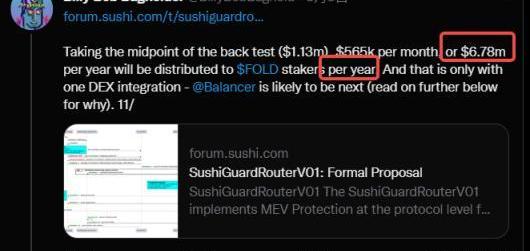

關于FOLD經濟模型的部分會在下文具體描述,在此之前不妨看一眼更加宏觀的協議收入數據。根據外網研究員@0xMinerva的估算,按照目前Sushi日均5000萬美金交易額的前提,在多個鏈部署Manifold的OpenMEV服務時,Manifold協議的月收入初步預計會在42萬美金到184萬美金之間。

考慮最好情況,184萬美金月收入,這個體量大致和AAVE的月收入相當。以真實收入做對照,Manifold也具備一定的想象空間。

通證與經濟模型——持有FOLD,分享協議MEV的總收益

Manifold的產品和業務能夠從MEV中獲取收益。相應的,用戶分享這種收益的方式有兩種:

在Manifold發生作用的Defi協議中進行交易(例如上文提到的Sushiswap);

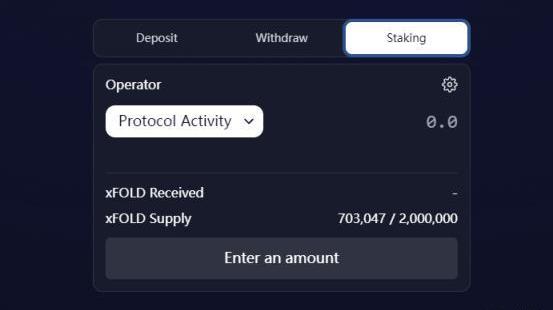

持有Manifold的通證,并進行質押。

因此從原理上,FOLD通證的作用直接簡單:除了常見的治理功能外,最大的作用在于分享Manifold協議所產生的利潤;而在實操上,你需要將持有的FOLD通證兌換成xFOLD,即可獲取收益。具體的操作方法也很簡單,在ManifoldFinance的官網上,點擊質押按鈕即可完成。

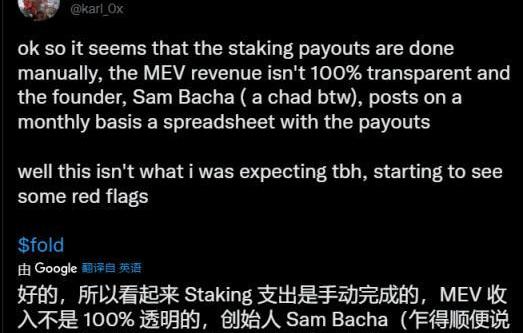

但在通證發放流程,具體收益率等問題上,Manifold官方目前并沒有描述的很清楚:官方指南中的大部分內容更偏技術,經濟上的收益沒有確定的表達。這一點也是目前許多外網研究員比較困惑的地方。此外推特用戶@karl_0x深挖發現,FOLD質押的收益似乎是通過原始的電子表格記錄再人工向用戶發送,也對收入和APY的不透明提出了質疑。

亞特蘭大聯儲主席博斯蒂克暗示不贊成美聯儲7月加息100個基點:7月15日消息,亞特蘭大聯儲主席博斯蒂克強調了有序政策行動的重要性,暗示他不贊成在本月晚些時候的會議上加息100個基點。上周五,他在一場活動上說,“動作太過劇烈會破壞其他很多運轉良好的事情。我們希望它是有序的,讓人們對經濟有正確的認識。(金十)[2022/7/15 2:16:40]

但與之相對的是,質押/持有FOLD理論上的預期比較可觀。FOLD的總量僅為200萬個,其中140萬個已經在市場上流通,未解鎖部分占比較小;同時,已經有70萬個FOLD進入了協議中進行質押。

因此從供給上來看,FOLD面臨的總解鎖拋壓相對較小,同時35%的FOLD進入了協議質押。而持有FOLD能夠分享MEV收入的設計一直存在,理論上對FOLD持有的需求將會持續增加。

據推特用戶@BillyBobBaghold估算,僅目前Manifold與Sushiswap的合作,按照公開的與Sushi55分成比例,FOLD的質押者們一年總共將會收到678萬美金的分潤,而這還僅是Sushi一家合作的情況。

按照FOLD的設計,質押者會從Manifold所有產品產生的利潤中分享收益。如果后續Manifold與多個defi協議合作,那么質押FOLD所帶來的利潤預期就會更大。

綜合來看,持有FOLD更像傳統意義上持有了公司股票。當業務擴大利潤擴大時,每股分紅就多,股票價值也會上升。這種直接簡單的價值捕獲邏輯,似乎早已經吸引了一些聰明錢的注意。

Dephi的分析顯示,8月末Manifold協議的日活用戶已顯著上升,說明大家對Manifold在合并后能帶來的MEV收益產生了預期;同時,我們也通過Watchers查詢了目前FOLD通證的持有者分析,可以看到最近7天以來FOLD的持有者在顯著增加;此外,持有FOLD超過1年的用戶占到了總量的47%。

以上也許說明了早期用戶的敏銳嗅覺。但我們還需要再看一看FOLD在發行時的相關數據。

據Chainbroker所提供的數據,FOLD的私募輪次發生在去年,通證單價僅為2.5美金;而其他分析文章也顯示公售輪次價格為3美金-----從目前價格來看,這已經是相當可觀的ROI。

良好的預期+直接的價值捕獲+早期投資者已大幅獲利,這就是目前能從FOLD通證中總結的特征。

Manifold資方與團隊——VC已可退出,創始人具備大廠及圈內經驗

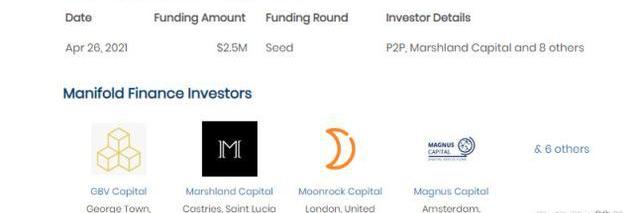

公開資料顯示,Manifold在去年4月拿到了250萬美金的私募輪融資,這也與上文所描述的私募輪通證出售總金額相吻合;同時,投資機構包括GBV、Marshland、Moonrock、Magnus等。

也就是說機構以通證購買的形式投資了Manifold。而按照1年內解鎖完畢的設計,目前VC們理論上已經可以完成FOLD的出售并成功退出。

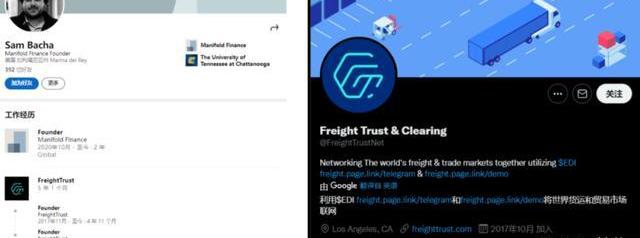

而在團隊上,創始人SamBacha此前的5年在做一個名為FreightTrust的項目,從介紹上來看是通過區塊鏈技術運用到物流和世界貿易中,其中可能涉及智能合約、現實資產上鏈等環節,也可以體現出創始人對區塊鏈有一定的了解。

而在進入Web3之前,Sam也曾在美國電話電報和亞馬遜就職,具備科技大廠的工作經驗。其中在亞馬遜工作的職位是財務分析師,這也可能為現在Manifold瞄準MEV領域,分析利潤價值提供了一些幫助。

Manifold潛力與風險

潛力:

合并后MEV業務成為驗證節點和Defi協議的剛需:

以太坊在合并后,驗證者們需要質押ETH,同時也希望盡可能的吸引用戶來自己的協議中進行質押。而MEV所產生的利潤,可以分給用戶,從而提高質押收益率產生吸引力,因此這會成為驗證者們的剛需;

此外,類似Sushi等協議在使用SecureRPC后可以保護用戶免受MEV負面影響,對于提高用戶體驗也是很大的幫助。

說得通的商業模式,非Ponzi的真實收入:

只要驗證者們和協議們一直在,Manifold就可以一直發揮作用提取MEV,這種真實收入并不是通過Ponzi模型或者補貼產生,從基本面上具有持續性。

產生的MEV與Defi協議和區塊驗證者、用戶之間進行分潤,相當于每生產一單,整個鏈條上的所有角色都能享受利益,形成一個多贏局面。

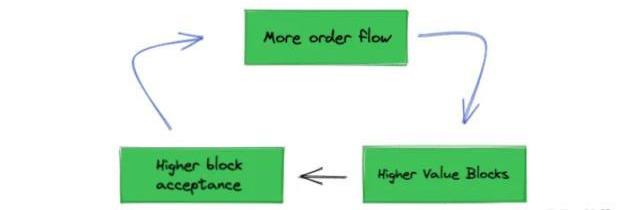

具備正循環效應:

當Manifold用自己的OpenMEV和SecureRPC批處理更多交易時,實際上自己就扮演了區塊構建者的角色,同時也形成了自己編排的鏈上交易順序。從利潤角度出發,這些交易順序的結果,對應著更高的區塊價值,也更受到區塊驗證者的青睞。而一旦構建者和驗證者的合作多次達成,驗證者也會更有動力選擇Manifold構建的區塊,同時用戶/協議在明白了這種默契后也有可能傾向于使用Manifold的產品。

風險:

FOLD通證價值捕獲方式相對單一:

FOLD本身就類似于Manifold的股票,持有它就可以分潤。但除此之外似乎找不到其他通證的使用價值,一旦Manifold業務出現下滑或者市場上有更多的替代品時,那么FOLD能帶來的價值也會下降。

產品/經濟相關信息不夠完整和透明:

在我們分析研究的過程中,最大的感受是Manifold官方提供的信息極其有限,無論是通證還是產品設計,都缺乏一個完整易懂的,面向普通用戶的表達方式。最為顯著的,質押FOLD的APY并沒有在官網頁面有所體現,不免也會讓人心生疑慮。

在整個MEV市場中面臨激烈競爭:

MEV作為一個香餑餑,目前市場上出現了7家主要的中繼服務來構建區塊和發送高價值交易。數據顯示目前Flashbots占據了市場80%以上的份額,而Manifold構建的區塊量,僅排在7家中的倒數第二,整個市場競爭非常激烈,后續市場是否會被繼續蠶食有待觀察。

但市場總是會處在不確定狀態的狀態中。沒有長久穩固的敘事,只有不斷變化的時機。MEV可能會被大多數C端用戶忽略,因為它給我們帶來的直接感知可能并沒有那么強烈。同時,就在最近我們還看到了一種對抗MEV模式的項目EnclaveMarkets,相對于DEX而言,對你的交易訂單進行加密。

在了解整個產業鏈的邏輯后,也許可以對并不顯而易見但具有發展潛力的賽道進行關注,而盈利也往往源于在出乎意料的事件上下注。

無論市場形勢如何,機會總是屬于那些善于觀察的人們。

市場有風險,投資需謹慎。本文不構成投資建議,用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

以允許用戶將加密貨幣花在禮品卡和移動充值上而聞名的瑞典初創公司Bitrefill今天宣布,它的支付賬單服務現已向美國用戶開放.

1900/1/1 0:00:00這里有5個即將到來的項目。我認為這些將在短期/中期跑贏市場 1.Synapse($SYN)Synapse是具有最佳UXimo的橋梁.

1900/1/1 0:00:00OKFine幣是什么?相信很多投資者和愛好者都非常感興趣。其實想要搞清楚OK幣,就要從數字加密貨幣說起.

1900/1/1 0:00:00比特幣繼續其非常小的看漲行動的趨勢,沒有圣誕老人反彈的跡象。分析師對2023年是否會進入看漲趨勢或目前的熊市是否會持續存在分歧。隨著年底的臨近,幾位專家預測比特幣(BTC)將出現“圣誕反彈”.

1900/1/1 0:00:001、什么是TOKEN免礦工費轉賬功能?目前市面上絕大多數的幣種都是基于ETH以太坊主鏈的ERC20協議發行的.

1900/1/1 0:00:00關于3月份需要關注的關鍵加密貨幣催化劑的線索宏觀經濟催化劑:-3月14日和3月22日將是值得關注的關鍵日期,因為2月的CPI數據和美聯儲隨后對上述數據的決定將分別公布.

1900/1/1 0:00:00