BTC/HKD-0.67%

BTC/HKD-0.67% ETH/HKD-1.1%

ETH/HKD-1.1% LTC/HKD-1.76%

LTC/HKD-1.76% ADA/HKD-1.37%

ADA/HKD-1.37% SOL/HKD-2.36%

SOL/HKD-2.36% XRP/HKD+0.35%

XRP/HKD+0.35%

文|棘輪

最近數字貨幣領域最火的一個詞,就是DeFi。

這到底是一個什么商業模式?DeFi從業者天天喊著要革傳統金融的命,這是否有可能性?

實際上,DeFi并不神秘,其背后核心的邏輯,就是抵押數字貨幣借貸。

在抵押貸領域,這個模式一點都不陌生。

比如,抵押房子、車子,我們都能從銀行借到錢。

從這么一個并不神秘的模式,卻衍生出了數字貨幣領域的“央行”“銀行”,還有交易所和穩定幣。

這些玩家,正在創造出一套獨立的金融體系,它已開始向傳統金融滲透。

此時,行業開始不得不開始關注這個領域,并探究其中玩家背后的野心。

本文為一本區塊鏈關于DeFi和開放金融系列報道的第一篇。

NFT抵押借貸項目Strip Finance完成150萬美元融資:據官方消息,NFT抵押借貸項目Strip Finance宣布完成150萬美元融資,參與者包括MEXC Labs、Tenzor capital、Lancer Capital、Kryptos Research、ZBS等10余家機構,及來自Solana、Ankr、PVPL的個人投資者。

Strip Finance 是在BSC鏈上啟動的NFT抵押借貸項目。[2021/9/16 23:29:12]

01抵押數字貨幣

在金融領域,抵押貸是一個非常常見的金融產品。

我們可以抵押房子、車子,甚至是貨物,以此來借款。

抵押貸一直被視為相對安全的金融借貸,因為一旦借款人還不上錢,金融機構就可以將抵押物出售。

比如,借款人抵押了一套市價100萬的房子,貸出來60萬;如果借款人還不上錢了,銀行就會將房子拍賣,售價只要高于60萬就不虧,賣得更貴還能賺。

最近幾年,在數字貨幣領域,也出現了一種新的模式:抵押數字貨幣借貸。

美國國債抵押回購率持續跌至0.02%,與Defi基準利率差持續擴大:金色財經報道,據同伴客數據顯示,04月12日DeFi去中心化金融基準利率為18.64%,較前一日上升1.06%。同期美國國債抵押回購率(Repo Rate)為0.02%,二者利率差為18.62%。

DeFi基準利率代表了DeFi融資難易程度,利率越高說明融資成本越高,利率越低說明融資成本越低。其與Repo Rate的利率差則便于DeFi與傳統市場作進行同類比較。[2021/4/12 20:10:34]

用戶如果想借走100美元,需要將至少價值150美元的ETH轉到平臺內,此后,系統會自動放款。

對比傳統的抵押貸款模式,在運營成本上,數字貨幣抵押還有獨特的優勢。

比如抵押房子,平臺需要審核借款人是否是房產的真實所有者,以及對房產價格進行評估。

一旦借款人無力還款,平臺還需要付出人力與時間成本,拍賣房產。

抵押車子同樣如此,金融方還得找個車庫來存車,后期也得估價拍賣。

HyperBC Farm將于1月6日19點上線NULS單幣種抵押挖礦池:據官方消息,HyperBC Farm將于1月6日19點上線并開放hNULS單幣種質押池,用戶可在HyperPay錢包將NULS映射為hNULS并轉入到HyperBC Farm參與流動性挖礦以獲得HBT獎勵。

HBT(HyperBC Token)是HyperBC發行的去中心化加密資產,是流通于HyperBC生態中的權益通證,其發行目的是幫助加密貨幣理財參與者進行價值儲藏、價值流通和價值尋找。HBT持有人不僅可以享有全生態的相應權益,還可以參與HyperBC未來的發展規劃與決策。HBT是基于以太坊發行的ERC20通證,總量10億枚,只能通過參與HyperBC金融生態中的加密資產挖礦、借貸、保險等業務獲取,無預挖,無眾籌。[2021/1/6 16:33:32]

這些傳統金融的抵押流程很長,成本頗高。

作為數字貨幣借貸平臺,則無需面對這些問題。

當價值150美元的ETH要跌破100美元的時候,平臺就會將幣賣掉。

三大DeFi抵押借貸平臺最近24小時清算量均為零:在過去24小時內,按照借款總量排名前三的DeFi抵押借貸平臺Compound、Maker和Aave清算量均為零,目前尚不清楚出現這種情況的具體原因。本文撰寫時,Compound借款總量約為16.2億美元、Maker借款總量約為10.1億美元,Aave借款總量約為2.9億美元。[2020/11/17 21:03:04]

這么來看,平臺壓根就不會虧本,這個模式也幾乎沒啥風控。

這些數字貨幣借貸平臺靠什么賺錢?

和其他金融模式一樣,靠利息。目前,行業的年化利率為9.5%。相比之下,螞蟻借唄的年化利率在10%到18%之間。

目前,這個模式最核心的玩家,叫MakerDAO。

其創始人魯恩曾透露,MakerDAO通過借貸服務一年獲利1200萬美元,而其成本,僅有20萬美元。

在人類數千年的借貸發展史上,這樣低成本的借貸模式,還是第一次出現。如今,MakerDAO的放款金額,已超過8000萬美元。

BUSD2月審計報告:BUSD抵押在銀行的美元資產余額約為7033.90萬美元:美國知名會計事務所Withum發布了2020年2月份BUSD抵押的美元銀行賬戶的審計報告。報告顯示,截止2020年2月28日下午5:00,BUSD抵押在銀行的美元資產余額為70,338,972.78(約7033.90萬)美元。以太坊鏈上數據顯示,當前BUSD的總供應量為70,338,972.78(約7033.90萬)個。報告數據表明,BUSD儲備在銀行的美元余額與BUSD的代幣數量一致,每1個BUSD被分配1美元贖回價值,嚴格按1:1比例錨定美元。[2020/3/8]

以MakerDAO為中心,DeFi的浪潮,慢慢涌現……

02DeFi爆發

在借貸市場形成以后,DeFi又會形成怎樣的市場?

在MakerDAO平臺,大家抵押數字貨幣之后,無法直接獲得法幣,而是會獲得一個和美元錨定的穩定幣Dai。

很多人可能會問,為什么MakerDAO不直接給用戶法幣,而是要創造另一個數字貨幣?

實際上,MakerDAO的野心很大,他們想做數字貨幣領域的“央行”,發行一種被廣泛使用的貨幣。

他們發行了Dai后,很多人就開始針對Dai做衍生項目,比如理財。

以Compound為例。在這一平臺,用戶可以存入自己的各類數字貨幣,如ETH、Dai,獲得利息。

目前,Compound上存入Dai的年利率已經達到了7.37%,遠高于其他常規投資品。

Compound現在的資金量,已超過1.5億美元。

我們可以看到,MakerDAO可以抵押資產,并發行一種類似貨幣的穩定幣,相當于“央行”;而Compound可以理財,相當于其他“銀行”。

發行貨幣、借貸、理財,傳統銀行的三大核心功能,DeFi都已具備。

在此之外,DeFi的版圖仍在不斷擴張。穩定幣、衍生品交易等也層出不窮。

DeFi生態全景圖這個生態的崛起,也樂壞了以太坊創始人V神。

因為現在的數字貨幣借貸,主要是用ETH。ICO退潮后,以太坊有望靠DeFi再次翻身。

那么,數字貨幣借貸的市場有多大?

目前保守估計,全球持幣人群為6000萬,且每年還在以千萬級別的人數增加。

這些人群,都可能成為數字貨幣借貸領域的用戶。

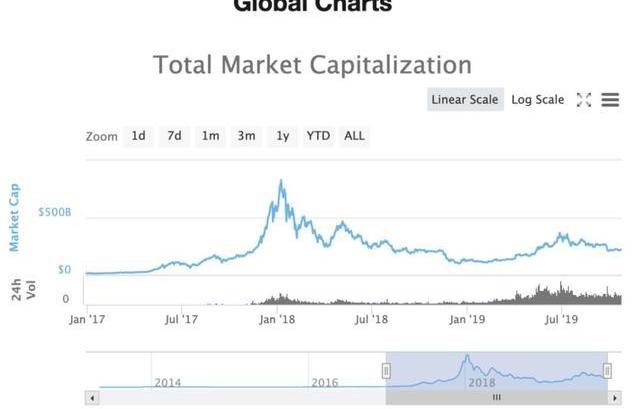

而數字貨幣的總資產,已高達2236億美元,相當于1.5萬億人民幣。

最高點,甚至達到了8000億美元,相當于5.6萬億人民幣。

全球數字貨幣市值走勢圖當一個市場有萬億規模,且人群有千萬級別之后,我們可能就不能再漠視它。

一個新的金融體系,就如此悄然而來。

03革命與融合

在DeFi玩家眼中,他們最先沖擊的金融體系,其實是互聯網金融。

數字貨幣領域的借貸和理財,都是通過智能合約實時完成,真正做到了“點對點”。

“所以,數字貨幣領域可以做到不設資金池。”一位DeFi平臺的創始人稱。

但在許多傳統金融從業者眼中,DeFi這場興起于硅谷的所謂“金融革命”,似乎只是一場鬧劇。

“MakerDAO的金融服務可能很有趣。”美林公司前首席投資策略師理查德·伯恩斯坦在接受彭博社采訪時表示,“但他們對金融歷史一無所知,其理念之幼稚讓我深感震驚。”

“他們滿懷著瓦解一切的雄心,卻對金融監管為何存在一無所知。”他評論道。

DeFi如今的問題何在?

盡管看起來,MakerDAO的模式并無風控問題,但是幣價的巨大波動,也會擊穿這一模式。

在數字貨幣領域,一天暴跌30%并不算新奇,一旦出現ETH瞬間暴跌這樣的黑天鵝事件,MakerDAO仍有可能“一夜崩盤”。

因為價格暴跌時,平臺都想把抵押的以太坊集中拋售,這樣就可能出現大規模砸盤,甚至想出都出不掉。

最終的結果,便是加速以太坊的毀滅。

在這個模式越做越大之后,系統性風險也會越來越大。

“這就像組織飯局一樣。兩個人約飯十分容易,但要同時組織200人、2萬人甚至200萬人吃飯,難度絕非單純的倍數增長。”一位金融從業者指出。

目前,在DeFi的內部,已經出現了分化。

一部分DeFi擁躉認為,DeFi的最終目標,是建立一個不受傳統金融巨頭操控的“數字貨幣烏托邦”。

他們想完全去中心化,并建立完全去中心化的穩定幣體系。

而另一派人則認為,DeFi若想落地,必須擁抱傳統金融。

“MakerDAO依賴于現有的司法管轄區和中央銀行。”作為DeFi社區的代表之一,魯恩自今年起在多個場合公開指出,“我們不會破壞或挑戰任何政府與央行的權威。”

而中國的玩家們,對DeFi有自己的理解,他們覺得這套全新的金融體系,不會完全嫁接在傳統的金融體系之上。

因此,他們提出了一個新的名詞:“開放金融”。

在通往成功的道路上,過于理想化,可能會面臨更多的阻礙。而因地制宜,或許能找到捷徑。

無論如何,DeFi的蝴蝶翅膀已然扇動。風暴將出現在何時何地,猶未可知。

Tags:數字貨幣MakerDAO十大數字貨幣交易所排名數字貨幣交易所官方網址數字貨幣詐騙案例視頻Maker幣是什么幣DAO幣DAO價格

免責聲明:本文旨在傳遞更多市場信息,不構成任何投資建議。文章僅代表作者觀點,不代表火星財經官方立場.

1900/1/1 0:00:00區塊鏈迎來政策東風。28日,A股市場區塊鏈概念股批量漲停。中共中央局近日進行集體學習,聚焦區塊鏈.

1900/1/1 0:00:009月22日,大連海洋大學與自然資源部第四海洋研究所戰略合作框架協議簽約儀式在廣西北海舉行。自然資源部第四海洋研究所所長黃海波、副所長張秋豐、周雄,大連海洋大學校長宋林生、副校長張國琛出席簽約儀式.

1900/1/1 0:00:0010月24日以來,區塊鏈的熱度急速升溫。盡管區塊鏈技術≠虛擬幣。然而卻有不少項目方打著區塊鏈的幌子行發幣之事,已有一年多難覓蹤影的虛擬幣發幣宣傳再次卷土重來,越來越多新手入局;與此同時,種目繁多.

1900/1/1 0:00:00作者|內參君鏈內參圖片來源網絡掮客,原指為別人扛東西上山的人,賺點辛苦費。后引申為通過介紹買賣雙方達成交易然后收取手續費或傭金的人.

1900/1/1 0:00:00抑郁癥的生理定義以及軀體表現抑郁癥從臨床生理學上定義為因為神經遞質攝取不平衡導致的以持續負向情緒為特征的心境障礙,所以生理上旨在平衡神經遞質的攝取,使之達到平衡狀態.

1900/1/1 0:00:00