BTC/HKD-2.29%

BTC/HKD-2.29% ETH/HKD-1.94%

ETH/HKD-1.94% LTC/HKD+0.33%

LTC/HKD+0.33% ADA/HKD-1.27%

ADA/HKD-1.27% SOL/HKD-2.31%

SOL/HKD-2.31% XRP/HKD-2.29%

XRP/HKD-2.29%不同的DeFi協議之間正在進行一場權力爭奪戰。

Yearn、Convex和StakeDAO正在為積累veCRV而戰,力求在CurveFinanceDAO上擁有權力和影響力,并最終能夠為其用戶提供更高的收益。

這里的規則是,

每個玩家必須通過向其用戶提供具有吸引力的收益率來尋求增加TVL。

為了提供最高的收益,每個玩家必須以veCRV代幣的形式積累積分。

veCRV代幣允許每個玩家提高他們的收益率并控制Curve治理投票,因此允許他們吸引更多的TVL。

不同的玩家可以在同一個游戲中使用不同的策略,但在其他地方玩是沒有意義的。

這里沒有失敗者,只有大贏家和小贏家。

而且游戲將一直持續。

從表面上看,在這場游戲中似乎有三個確定的競爭者,然而,現實要復雜得多。

在Curve戰爭中戰斗的不僅僅是白名單協議,還有中心化實體,他們也希望借此激勵他們的貨幣或項目。

那么,到底是誰在和誰戰斗,最終的游戲又會是什么樣子的?

Convex的到來為這個Yearn和StakeDAO已經在玩的游戲增加了額外的緊迫性。

Convex得到了"Curve的支持",這意味著Curve的一些開發人員投資了這個項目,并幫助他們編寫了代碼。

我們可以把Convex看作是Curve進入他們自己游戲的一個玩家。

雖然這顯然給他們帶來了優勢,但他們的地位與JulienBouteloup沒有什么不同,盡管他是Curve核心團隊的一員,但現在仍在為控制Curve而奮斗。

AndreCronje和Banteg--兩個最知名的Yearn開發者,也在這場比賽中占據了先機,通過對項目的貢獻、提供流動性或通過Banteg在Twitter上寫的"pReMiNinG",獲得巨額的CRV。

在這場比賽中,沒有玩家可以被看作是"局外人";他們都以某種方式幫助了Curve的創建。然而,這并不意味著競爭激烈程度的降低。

CRV于2020年8月13日推出。

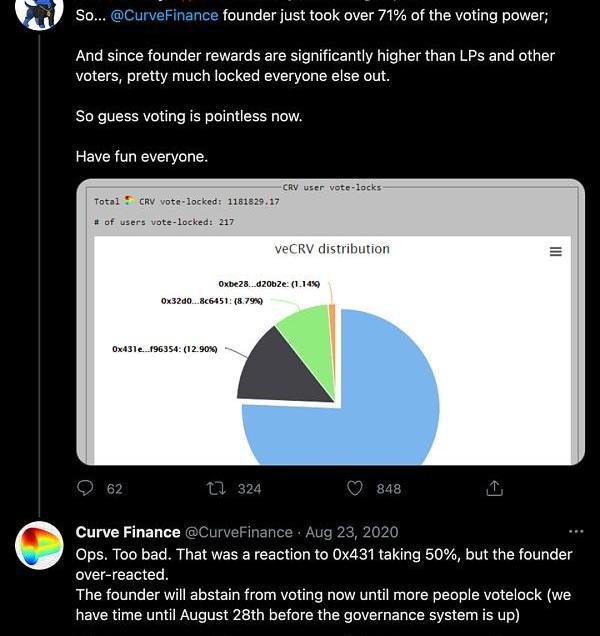

十天后,AndreCronje發出了標志著Curve戰爭開始的推文。

AC已經獲得了對Curve協議的巨大權力,并試圖大力激勵他的新yPool。

當你考慮到誰控制了0x431錢包時,Curve的回應就更有意義了。

美眾議員:SEC主席是公然的權力掠奪,會損害美國的創新:8月12日消息,針對SEC主席GaryGensler致參議員Elizabeth Warren的信,來自北卡羅萊納州的眾議員Patrick McHenry表示,這是一次公然的權力掠奪,會損害美國的創新。鑒于數字資產的獨特性質,決策者在這一領域的立法必須深思熟慮,通過一個透明的過程,以確保創新和創造就業機會。不需要Gensler和Warren 再做一次幕后交易。(Bitcoin.com)[2021/8/12 1:50:16]

Nansen將0x431列為第一個耕種YFI的錢包。除了持有大量的K3PR,這個錢包現在也在投票增加Fantom池的比重,所以也許你可以得出自己的結論。

隨著時間的推移,越來越多的用戶會將他們的CRV鎖定在veCRV中,而投票權也將變得不那么集中,Curve也將繼續增長......

正是在2020年11月推出的Yearnbackscratchervault將這場斗爭帶到了協議VS協議的層面。

通過將他們的CRV永久鎖定在backscratchervault,,用戶可以獲得比他們將代幣鎖定在Curve本身更高的APY。

然后,Yearn可以利用這些CRV來影響Curve的投票,使之有利于他們,并提高他們所有基于Curve的資金池的收益;最終帶來更多的用戶和更高的TVL。

在這一點上,Yearn沒有真正的競爭對手。Cronje正在建立他的去中心化壟斷,而沒有人試圖阻止他。

StakeDAO及JulienBouteloup

StakeDAO是YearnFinance的直接競爭者。這兩個平臺都為用戶提供了各種資產的收益率,并且都使用了Curve作為其主要金庫的基礎層。

StakeDAO的到來并非沒有戲劇性。Yearn的開發者指責Julien偽造了他們的協議,而且沒有添加任何自己的東西,導致Julien被踢出了幾個私人小組聊天,并進一步激化了已經醞釀了一段時間的爭斗。

StakeDAO一出現,Yearn就開始在Twitter上大力宣傳他們的yveCRV金庫。然后,斗爭就開始了。

在2021年1月至3月期間,Yearn和StakeDAO就開始直接競爭CRV存款。每個協議都在積極宣傳他們的金庫,并游說CRV鯨魚向他們各自的平臺存款。

當Yearn在2月初推出yveCRV<>ETH池,并允許用戶從backscratcher提款改善交易的同時,增加了競爭,因為用戶的資產不會再受困于該策略。

雖然用戶現在可以提取他們的CRV,但金庫仍然繼續增長,因為Yearn利用了他們與SushiSwap的合作關系來激勵yveCRV<>ETH池,并創造一個更高的APY,增加了對yveCRV的需求。

聲音 | 三星技術總監Ricardo J. Mendez:權力下放比區塊鏈更重要:據Jaxenter報道,三星技術總監Ricardo J. Mendez接受采訪時表示,權力下放是關于自由、靈活性和選擇;而區塊鏈只是一個工具,工具總是不如目標重要。[2019/1/10]

而這種改進的用戶體驗迫使StakeDAO提供了同樣的服務,5月,StakeDAO發布了一個sdveCRV平衡池,sdveCRV/CRV的比例為90/10,仍然激勵用戶鎖定他們的CRV,但也為那些希望解鎖的用戶提供了一些退出流動性。

上圖顯示了Yearn和StakeDAO對veCRV的穩定積累,而Convex則在5月的突然崛起。

不過,雙方對Convex的到來有著不同的反應。

Yearn積極地推行他們的積累策略,而StakeDAO則決定采取不同的路線。

StakeDAO沒有使用他們的veCRV來提升自己的金庫,而是選擇將他們的Curve池遷移到Convex上面運作。此舉使他們目前能夠提供比Yearn更高的APY。但未來,StakeDAO也可能會感到遺憾,因為它放棄了更多的權力給到了已經強大的Convex平臺。

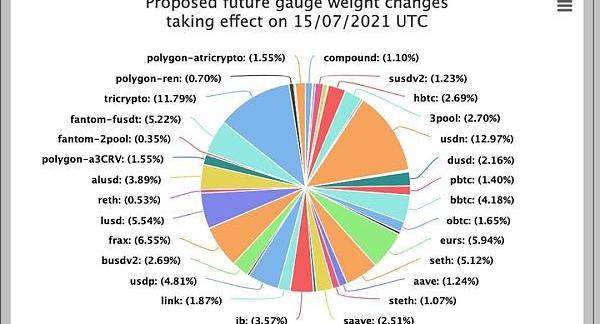

正如下圖所示,擬議的比重變化顯示了鯨魚和項目都在為激勵自己的議程而斗爭。

Convex如何使用他們的力量?

Convex只分別用了2天和14天就超過了StakeDAO和Yearn。

在4年的CVX激勵計劃結束時,Convex可能會有足夠的TVL和平臺收入,為cvxCRV的質押者提供可持續的高APY。屆時,Curve也將發布新的產品,而隨著Curve的增長,Convex也將增長。

由于他們已經有了很好的定位,所以如果Convex決定在未來推出一些自己的獨特策略,那么就可以很容易地與Yearn和StakeDAO競爭,而不僅僅是為了CRV。

隨著DeFi的發展,更多的"收益率聚合器"平臺將被推出,而對建立在Curve之上的需求也只會增加。不會永遠只有三個競爭對手。

這場比賽遠未結束,但參賽要求使得加入其中的難度將越來越大。

聲音 | 洪蜀寧:礦工要意識到自己才是比特幣的最高權力機關:今天,金丘區塊鏈研究院院長洪蜀寧發微博表示,礦工要意識到自己才是比特幣的最高權力機關,不要被一丁點兒短期利益牽著鼻子走。既然選擇了印鈔這個職業,就要好好想明白印什么樣的鈔票對自己最有利。[2019/1/5]

一個協議要想使用veCRV,必須被列入Curve的"SmartWalletWhitelist"合約中。

由于智能合約地址的veCRV可以在所有者之間轉移,智能錢包要經過一個白名單過程,以防止濫用。

目前,只有Yearn、StakeDAO和Convex在這個名單上。

在CRV代幣價格為2美元的情況下,一個協議必須吸引價值約1.3億美元的veCRV才能成為Curve的白名單。

然而,即使有了資金,白名單也不容易進入。目前,已經有多個失敗的提案,因為對Curve協議或其代幣持有人沒有足夠的直接利益就會被拒絕。

所有參與Curve治理的人都受到激勵,以防止任何白名單協議,或CurveUI中列出的協議出售過量的CRV。

一個常見的協議策略是出售耕種的CRV,以便為它們自己的用戶創造一個APY。

這是Curve治理論壇上的一個熱門話題,許多代幣持有者對此則提出了抗議,并將其作為將申請人排除在白名單之外的理由。

有人提議以veCRV而不是CRV的形式分配耕種獎勵,或以兩者的比例分配,以減緩Yearn耕種/傾銷的速度。

當Alchemix希望AlETH被列在CurveUI中時,Curve介入并阻止了它,而這也引發了一些爭論。Curve表示,這是為了防止"雙重傾銷",但一些人懷疑Curve是否應該參與捍衛自己的代幣價格。

我們采訪了Alchemix的主要開發者ScoopyTrooples,以了解具體發生了什么。

ScoopyTrooples表示,通過Charlie,我與Curve取得了聯系。在我們推出alETH的幾周前,我在詢問Curveeth元池的情況。他說他們沒有。我回答道,看來只得用uniswap或balancer了。接著,Charlie說他給我們做了一個alETH/ethCurve池。然后,幾個星期過去了,我告訴Charlie我們已經準備好啟動了,他卻說不要這個池子了,因為Alchemix用的是yearn,"會傾銷太多的curve"。后來,在啟動前幾天,我著急地尋找了一個替代方案,并在egirl中抱怨了這種情況,然后egirl成員devopsfan就提出把aleth放到Saddle上。看到Saddle有我們想要的軟掛鉤池的屬性,我們就接受了他們的邀請,并在短時間內部署在了上面。這并不是對Curve的追捧。這只是為了我們的協議利益而做的最好的事情。雖然我喜歡與其他協議合作,但我不會為了忠于其他協議而損害我們的項目。如果我們選擇了sushi、uni或balancer,alETH掛鉤將更難建立和維持。

聲音 | Symbiont.io前董事長:懷俄明州不會給國稅局監管加密貨幣的權力:據AMB Crypto消息,Caitlin Long是Symbiont.io的前董事長兼總裁,也是自2012年以來積極參與比特幣社區的華爾街資深人士,他談到了加密貨幣監管和稅收的現狀。Caitlin Long說:“我們去年通過了五項法案,實際上我們還有七項法案實際上已經在委員會聽證會上進行,其中兩項法案剛剛通過委員會聽證會。最有趣的是......修正案將通證定義為一類財產,一種新的懷俄明州數字財產”。她說,這對律師來說非常重要,因為財產法受懷俄明州的州法律管轄,如果該令牌被視為財產,則不會給予聯邦政府在懷俄明州監管它的權力。由于上述原因,她說“美國國稅局無法從懷俄明州獲得任何東西”。[2018/12/13]

CryptoTwitter喜歡戲劇性,所以這些事件的陣營主義使其成為流行的話題。

然而,有些人對它的看法是不同的。

寄生的協議可以被排除在白名單之外,但要對抗分叉則比較困難。

首先是Swerve,有自己的"匿名"團隊,然后是Saddle,有他們的風投資金。

Curve在其代碼中擁有有效的、可執行的知識產權,但這并沒有阻止他們中的任何一個進行抄襲嘗試。

SaddleFinance直接抄襲了Curve的代碼,但Curve是用Vyper編寫的,而Saddle則是用Solidity重寫。

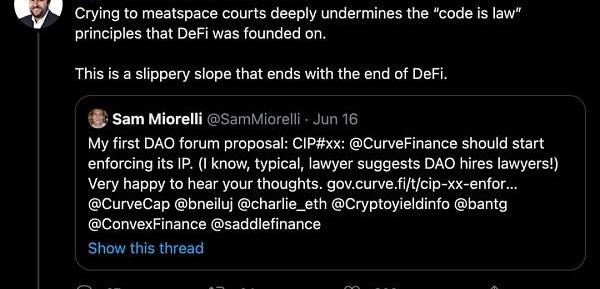

Curve可以通過執行這些知識產權來制止Saddle,并向未來的競爭者發出警告信號,但他們應該這樣做嗎?

目前,其用戶還沒有決定。

爭論的主要話題不是Curve是否存在這樣的抄襲案子,而是是否應該追究。許多論壇成員認為這是TradFi的行為;是不符合DeFi的開放源碼文化的再論證的。

但是,不僅僅是Curve在找律師。

新的UniswapV3也一樣。他們聲稱是Curve的競爭對手,并且正在進攻,以把代碼留給自己。

UniswapV3在商業來源許可下運作,限制在兩年內未經授權使用其源代碼,以便"Uniswap社區可以率先圍繞UniswapV3核心代碼庫建立一個生態系統"。?

這種許可對一個匿名團隊有多大效果,還有待觀察。

但如果"不兼容的數學"實際上才是最好的護城河呢......

任何開發者想要保護他們的作品都是可以理解的,尤其是當它是如此獨特,如此具有經濟價值的時候,但這與開源的DeFi有什么關系?任何一方都會繼續進行這樣的訴訟嗎?

聲音 | 歐洲議會議員:通過DLT進行權力下放提供了更多安全保障:據cointelegraph報道,星期五在馬耳他區塊鏈峰會上,馬耳他家和歐洲議會議員Roberta Metsola表達了歐洲議會(EP)關于區塊鏈和加密貨幣新興產業的積極立場。Metsola稱,通過DLT進行的權力下放“提供了更多的安全保障”。Metsola呼吁采取溫和的方法來規范區塊鏈和加密領域,聲稱新行業需要“正確的監管類型”。Metsola澄清說,該行業需要在適當的時候“必須采納”的具體立法。[2018/11/3]

RobertLeshner不贊成這個想法......

也許Curve起訴Saddle并不好看,但如果Curve起訴TradFi入侵者呢?

我們不會永遠在自己之間爭斗......

也許現在就是創建先例的時候了;下一次Curve戰爭會不會在法庭上發生呢?

CurveVSUniswap

對Curve協議最大的挑戰者是最新的UniswapV3。

一些人預計UniswapV3會憑借其主動管理LP技術成為"Curve殺手"。

雖然Curve還沒有死,但UniswapV3已經從他們的市場份額中分走了一大塊。在2021年6月,UniswapV3促進了所有穩定幣交易量的40%。?

由于兩者在1000萬美元以下的主要穩定幣交易對上提供了非常相似的結果,對于大多數用戶來說,他們在兩者之間的選擇主要會基于個人偏好,而不是金融儲蓄APY。

但這并沒有阻止兩個協議發生公開的爭斗,因為他們會為向用戶提供最佳的匯率而斗爭。

雙方都在為勝利而戰,Curve現在正與Uniswap直接競爭,在CurveV2中引入了波動性資產交易。

這場戰斗仍在繼續...

雖然Curve協議位于如此多的戲劇中心,但其創始人很少在公開場合發言。

然而,rekt偵探總是會直接去找源頭。

我們找到了Curve的創始人MichaelEgorov,并讓他坐下來把事情說清楚。

Rekt:

Michael,你好,感謝你與我們交談。自CRV代幣推出以來,已經有將近一年的時間了,現在代幣經濟學定義了整個行業的很大一部分。Curve是否在按照你的預期發展呢?

Michael:

是的,我想是的。

Rekt:

好的,那廢話不多說,我們開門見山吧。在申請SmartWalletWhitelist時,協議必須滿足哪些要求?

Michael:

基本上,錢包不應該成為一個可出售的票據。而且項目應該由有信譽的公司進行審計。

Rekt:

目前只有很少的白名單協議,而那些被列入白名單的協議比其他所有都有巨大的優勢。這對Curve來說不是一個利益沖突的情況嗎,因為他們"支持Convex",而Convex又從不讓其他協議進入白名單中獲益?

Michael:

嗯,我認為如果項目是絕對安全的,并且可以從白名單中受益,那么做起來應該沒有問題。當然,訣竅是,如果Yearn、Convex和StakeDAO都不想把某個項目列入白名單,那么我也不會有足夠的投票權來推翻他們。因為這些項目本身就有投票權。但Yearn投票贊成將Convex列入白名單!

Rekt:

為什么Alchemix會被拒絕?

Michael:

剛查過。Alchemix從來沒有問過,也沒有一個提案。我的理解是,他們是使用Yearn的二階協議,所以不清楚會有什么好處。如果他們開始直接使用Curve,那么...總之,他們需要詢問/撰寫一個論壇帖子。

Rekt:

他們已經決定使用你的競爭對手SaddleFinance。你對Saddle有什么看法?

Michael:

那是一個與錢包白名單完全不同的事情,是對在ui中上線的一個軟投票。DAO參與者對上市alETH猶豫不決,因為抵押品會傾銷CRV。我認為,無論如何,在這種情況下上線是好的。但由于速度太慢,他們還是選擇了Saddle。而alEth也在幾天后被攻擊了。原則上,如果它是安全的,再次上線也沒有問題,他們只是有一個操作問題。至于Saddle,我認為Saddle違反了curve.fi的知識產權,因為它實際上是將Vyper的代碼翻譯成了Solidity。這可以在法庭上證明。但我認為這是一個毫無價值的項目,所以這樣做是沒有意義的。此外,訴訟會傷害Saddle的創始人,但不會傷害推動它的風險投資人。因此,這可能更沒有意義。

Rekt:

RobertLeshner說"如果你想讓法院和政客來保護和控制你,那有"金融"。但如果你想要一個有彈性的、自給自足的、開放的、可升級的系統,那就有DeFi。"你認為訴訟在去中心化金融中是否會有一席之地?

Michael:

我認為只要有一個法律實體可以對另一個法律實體進行訴訟,這是很有可能的。而curve.fi和saddle都有。但從Robert那里聽到的是這樣的說法很奇怪。Compound在克隆他們的第一個版本時就起訴了dForce。這有點像說Compound不是DeFi。但無論如何。我不喜歡因為其他原因而起訴saddle的想法。

Rekt:

非常有趣。我們得和Leshner先生談談這個問題。另外,Yearn被描述為"寄生"協議,因為他們耕種和傾銷的CRV數量很大。你對每個白名單協議使用Curve的方式有什么看法,你希望在未來看到什么?

Michael:

我不認為"耕種和傾銷"是寄生的,這是游戲的一部分。但當然不應該雙重鼓勵傾銷。我認為Yearn的工作方式是好的--這不是寄生的。人們只是不應該制造遞歸農場-循環傾銷可以以不同的方式激勵,比如激勵交易量。目前還不清楚它將如何運作,但感覺這對Curve和代幣都有好處。

Rekt:

說到交易量,外匯行業目前每天的交易量約為6.6萬億美元。你也能看到Curve會在未來拿走TradFi的一些交易量,如果是這樣,你如何看待采用的情況?

Michael:

這就是我們的計劃。我認為它可以通過支持不同面值的穩定幣之間的交流來實現。當然,它應該包括這些增長。

Rekt:

很好。但你不是唯一一個旨在顛覆這個市場的人。UniswapV3已經從你的穩定幣交易量中拿走了相當大的一塊。你對他們的V3有什么看法,Curve打算如何與Uniswap競爭?

Michael:

有幾個方法,一,我們只相信自動化的方法,而Uniswap3似乎不相信。不太自動化的方法對穩定幣/穩定幣交易有效,但對不穩定的貨幣對來說,這是極具挑戰性的。數字顯示,如果與"不收費的Uniswap2"相比,旨在實現Uniswapv3流動性管理自動化的保險庫是虧損的,這意味著它們是非常次優的。因此,我們可能會在一個更不穩定的方面進行反擊。至于穩定幣/穩定幣對--Uniswap目前受益于這樣一個事實,即它對那些不了解dex聚合器的用戶來說是非常有名的。即使是uniswap2,通過usdt/usdc池進行的交易也是如此。

Rekt:

Curve第一個使用不穩定資產的資金池Tricrypto,在近一個月前推出,你對它到目前為止的表現滿意嗎?下一步有什么打算?

Michael:

我將重新啟動它:根據我學到的東西做了一些修改,加上得到了一個更快的模擬器,找到了更多的最佳參數。很多東西表現得非常好,但需要+1次迭代。這就是為什么我們不做"100%最終發布并取代一切"的原因。這是一個滾動發布系統,這樣我們就可以靈活地進行迭代。

Rekt:

謝謝你與我們交談,Michael。哦,還有一件事......你最近有0xc4ad的消息嗎?

Michael:

啊。不太清楚,沒有。除非你認為eth2質押合約的匿名部署者是0xc4ad...

Rekt的讀者們,不要搞錯了,我們在這里看到的是一場權力之爭,而不是財富之爭。

創始人自己告訴我們,Curve的目標是顛覆一個數萬億美元的市場,如果你正在讀這篇文章,那么你可能與他的愿景相同。

去中心化交易所日漸強大,具有諷刺意味的是,正因為如此,不同的方面都想把這種權力重新集中起來,以利于自己。

在鯨魚爭奪權力的同時,散戶們仍在尋求財富,而他們只會從中受益。

這個價值數萬億美元的行業的未來正在依靠著少數開發者形成,他們正在抓住機會,在這個空間仍然簇新時就建立他們的帝國。

Curve的先發優勢意味著很難取代他們的位置,盡管競爭正在升溫,但該團隊還會帶來很多東西。

也許用戶界面不符合每個人的口味,但如果Curve的未來是作為一個基礎層協議,而不是"直接面向用戶"的體驗,這真的重要嗎?

如果你認為Curve之爭很激烈,那就等著看Convex之爭開始吧。

注:原文來自Rekt,以下為全文編譯。

由于開源和無需許可的性質,加密協議重新點燃了關于公共產品的討論。事實上,區塊鏈的透明度和可訪問性已經重設了自由交易和聯合的模式.

1900/1/1 0:00:00有行內朋友留言,詢問單純鑄造NFT,有無法律風險?就這一問題,我們合并到NFT交易服務平臺的法律風險里來,一起為大家解答.

1900/1/1 0:00:00上圖為BTC自開盤之日起到目前的長期走勢,研究可以發現BTC前幾輪牛市持續的時間都有特定的規律,對于預測本輪BTC牛市見頂有一定參考意義.

1900/1/1 0:00:00以太坊于2015年7月首次上線,其去中心化應用程序(dApps)的生態系統多年來取得了驚人的發展。0x的第一個場外交易市場于2017年推出。Uniswap于2018年11月首次部署.

1900/1/1 0:00:00隨著國內各地礦場逐步關停,中國背景的眾多礦池算力集體大跌,同時迎來了比特幣挖礦難度的最大幅度下調后,仍有部分礦工選擇觀望期待政策出現轉機,但另一部分礦工已開始出走海外遠赴大洋彼岸.

1900/1/1 0:00:00金色財經區塊鏈7月15日訊美聯儲主席杰羅姆·鮑威爾今天在美國國會眾議院上表示,穩定幣應該像貨幣市場基金或銀行存款一樣,受到更為嚴格的監管.

1900/1/1 0:00:00