BTC/HKD-0.81%

BTC/HKD-0.81% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD-0.7%

LTC/HKD-0.7% ADA/HKD-0.89%

ADA/HKD-0.89% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD-0.83%

XRP/HKD-0.83%注:本文為NFTGoNFT年報的第三部分

相關閱讀:NFTGo:NFT行業2022年發生了什么?NFTGo:縱覽NFT影響力趨勢與宏觀市場概況NFT微觀趨勢及現象分析

NFT項目發行趨勢

發行數量平穩增長

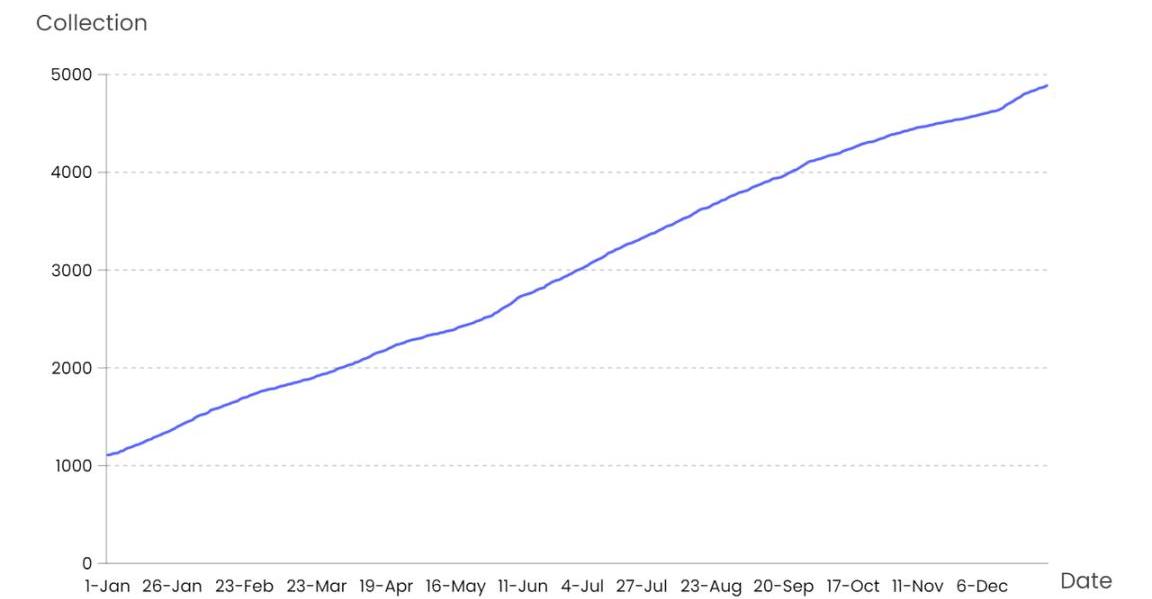

根據NFTGo.io的全球實時NFT市場數據,目前符合收錄已經達到4,888個藏品和39,669,418個NFTs,以下均以「發行并達到NFTGo.io收錄」標準進行統計分析,2022年度每月新發行的NFT項目約為315個,平均每日發行10個新項目,新增項目整體發展趨勢呈平穩增長態勢。即便在市場行情整體下行的背景下,NFT的發行數量的平均每月增速依舊可以維持在11.86%。

NFT項目每日發行走勢

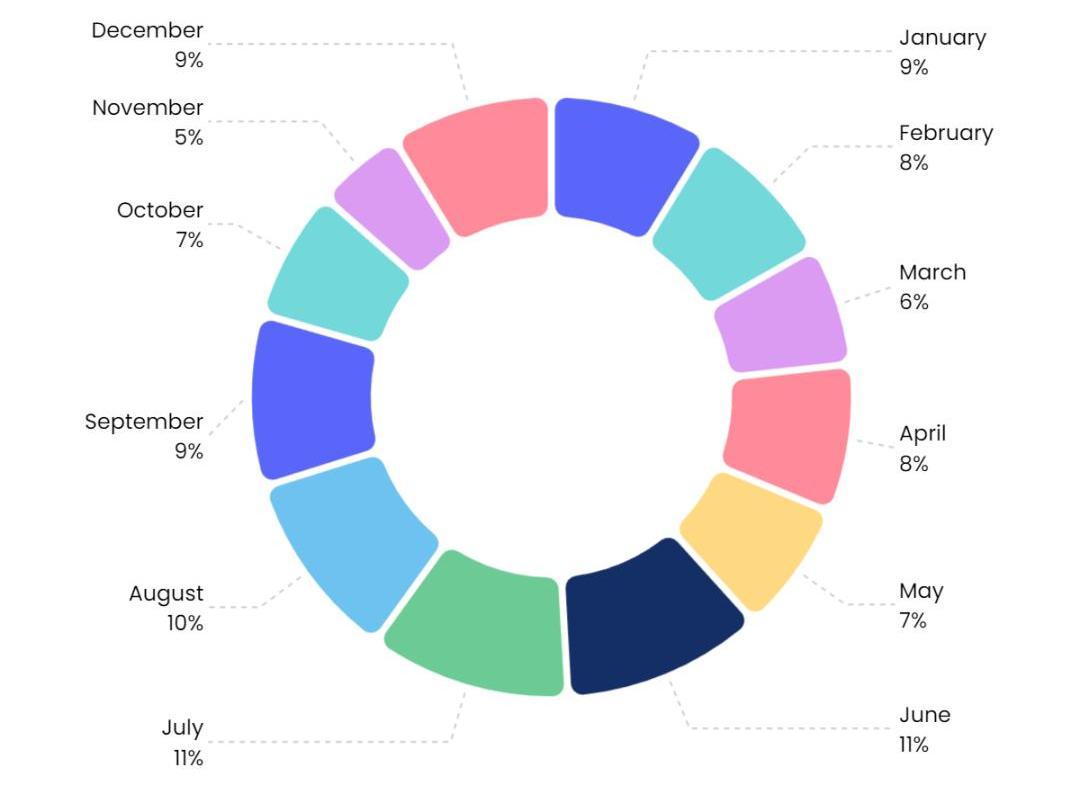

市場行情會影響NFT項目的發行節奏,項目發行數量在3月出現略微減少,但從總體情況上來看,今年發行NFT項目較為平均分布在各個月份。

2022年新發行項目分布月份,數據來源:NFTGo.io

發行更加規范

本年度新發行的項目較為平均的分布在各個月份,其中新增項目速率在今年的第四季度達到最大。

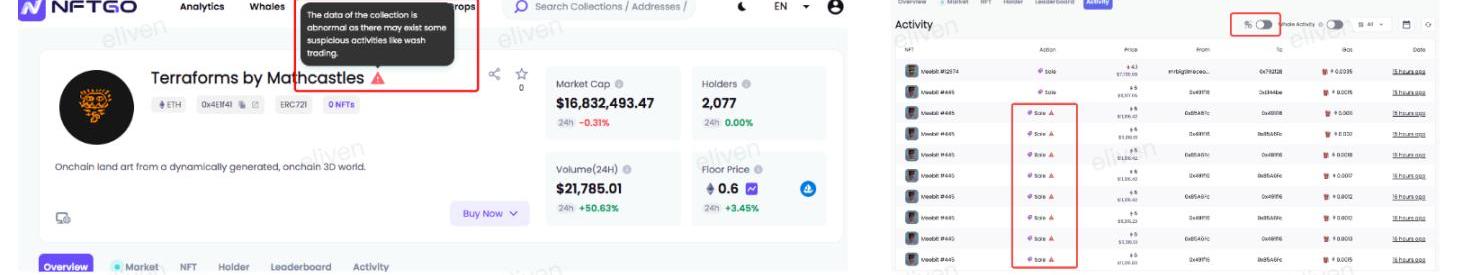

一方面歸因于發行流程的模板化讓許多項目的上新速度加快,另一方面歸因于行業的發展讓收錄標準更加規范化,如NFTGo.io上線的清洗交易過濾功能、OpenSea推出的虛假項目識別,越來越多的項目方正在促使行業走更加安全正規,讓虛假交易、惡意欺詐、存在風險的NFT項目更難進入交易者的視野,這也同時讓越來越多設計完備、符合行業規范的NFT項目大批量進入市場。

涉嫌清洗交易的前十名項目,數據來源:NFTGo.io

NFT項目的區間分布

大部分項目市值集中在100-200ETH左右

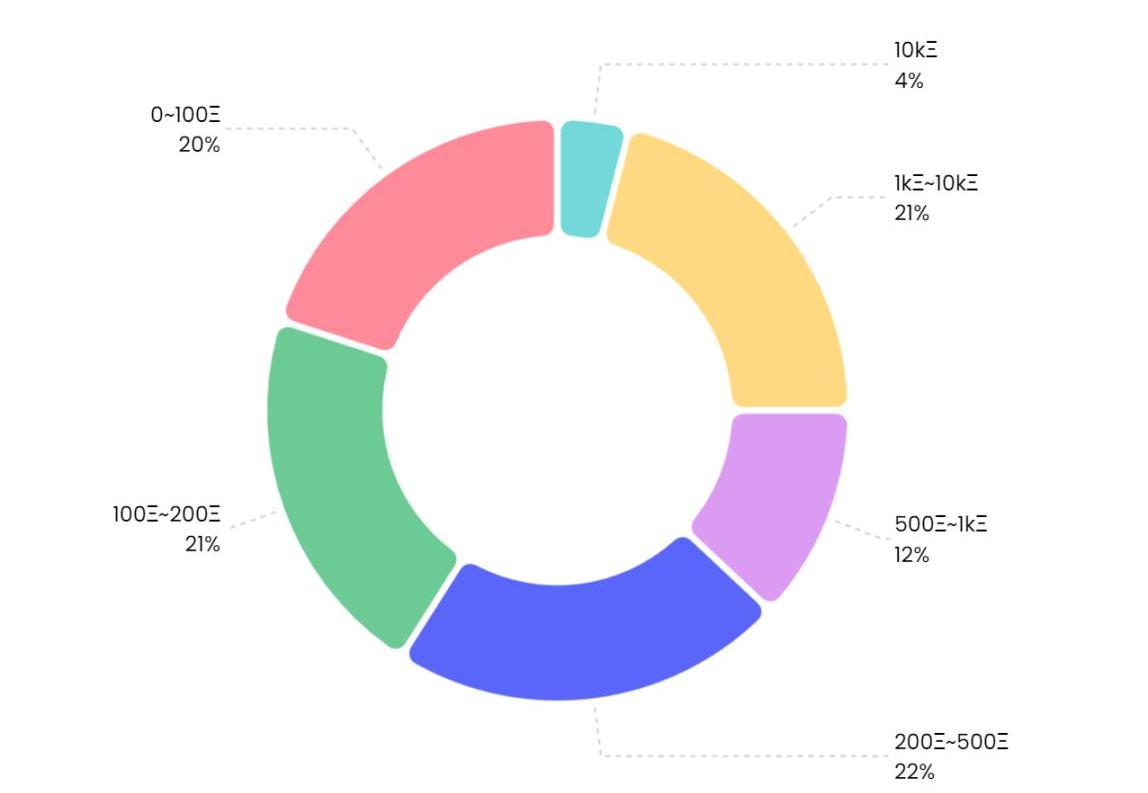

集合的市值區間分布,數據來源:NFTGo.io

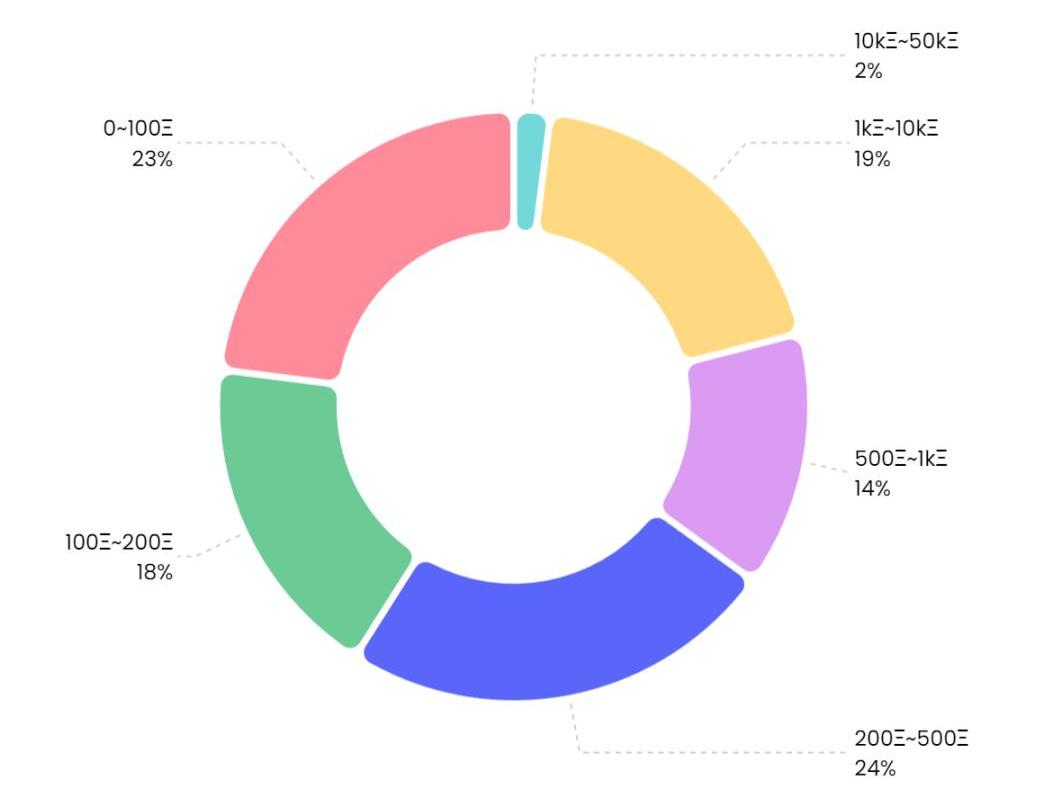

我們將所有項目按照市值大小進行分層,數據發現,市場上有大約21%的項目市值大于1KETH,而絕大多數項目聚焦在100-500ETH市值區間。NFT市場中長尾效應明顯,只有2%的項目市值超過10kETH,而這些項目占據了市場中大部分的市值。

僅4%的項目交易量超過10KETH

Collection的交易量區間分布,數據來源:NFTGo.io

全國首例轉售數字藏品侵權案:NFT交易法律性質采用“債權轉讓說”:金色財經報道,四川省高級人民法院對海南鏈盒侵害其作品信息網絡傳播權糾紛一案作出終審判決,該案被認為是人民法院首次在判決中回應了NFT作品轉售行為的法律性質以及轉售收入是否屬于侵權人違法所得的問題。四川高院認為,本案中對被控侵權數字藏品的轉售行為并非著作權法意義上的侵權行為,亦沒有證據證明鏈盒公司在被控數字藏品的后續轉讓中與涉案網絡用戶存在共同侵權的合意,或實施了幫助侵權行為,故其不應就網絡用戶的轉售行為承擔侵權責任。分析認為,此次法院對于NFT交易的法律性質未采用“數字商品所有權轉移說”,而是采用了“債權轉讓說”,更加符合NFT交易的法律本質。(湞江司法)[2023/8/8 21:30:35]

在交易量方面,大部分的交易量位于100~500ETH之間,占比約為43%。而只有4%的項目過往總交易量超過1萬ETH。在2022下半年,我們經常看到交易量在20ETH左右的項目也可以登上OpenSea的熱門排行榜。在當前市場行情下,小項目難以達到較高的交易量,市場中多數交易行為依舊集中在頭部優質項目中。

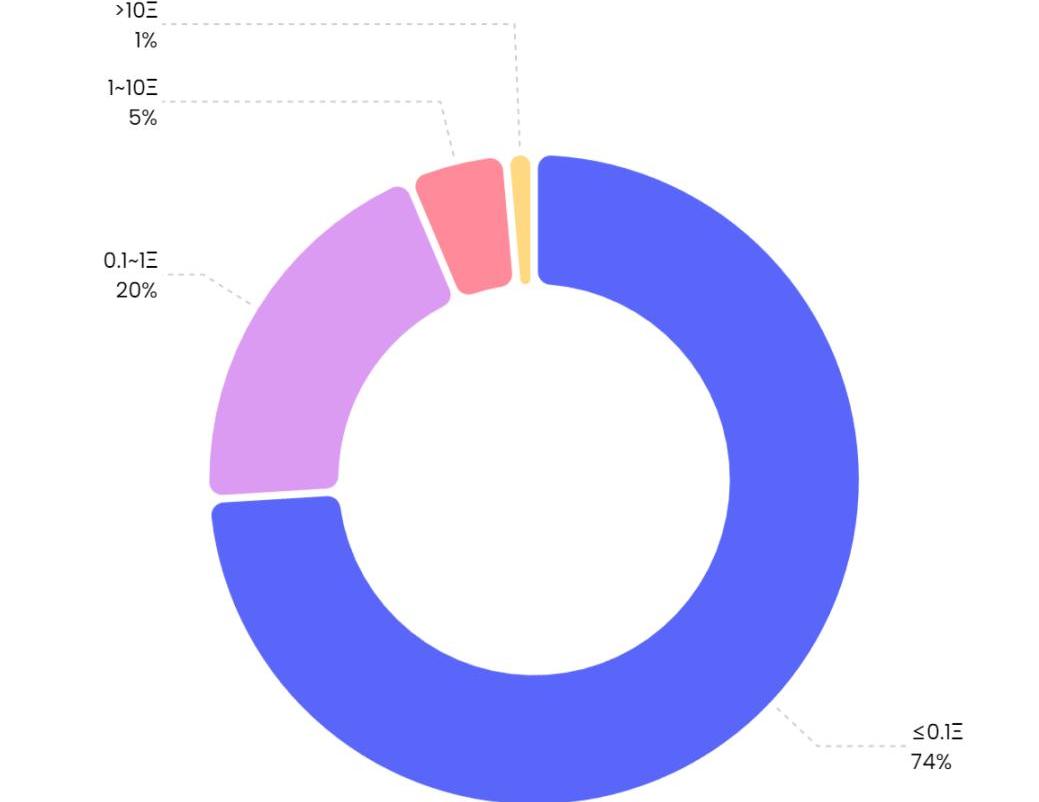

地板價≤0.1ETH占到總項目數的74%

不同價格NFT的分布圖,數據來源:NFTGo.io

按照不等距區間進行統計,目前市場上FloorPrice≤0.1ETH的項目最多,占到總項目數的74%,其次0.1~1ETH占比20%,1~10ETH占比5%,而大于10ETH的項目僅占到總項目數的1%,整體NFT價格的分布呈現出「價格越貴、項目越少」的特點,而正是這些少量的高市值項目構成了NFT市場的主體。

上表為具有有效交易量但價格異常高昂的NFT的項目,通過對比可以發現它們多具有一些共同性:首先是低掛單量和錢包分布度較低,意味著這些項目的少數持有人擁有較多數NFT,籌碼分布較為集中。第二是項目一經發行便在高位價格進行交易換手,如下圖在Deafbeef在發行之后便處于50ETH,目前的掛單率僅為3.59%。

https://nftgo.io/collection/deafbeef-v2

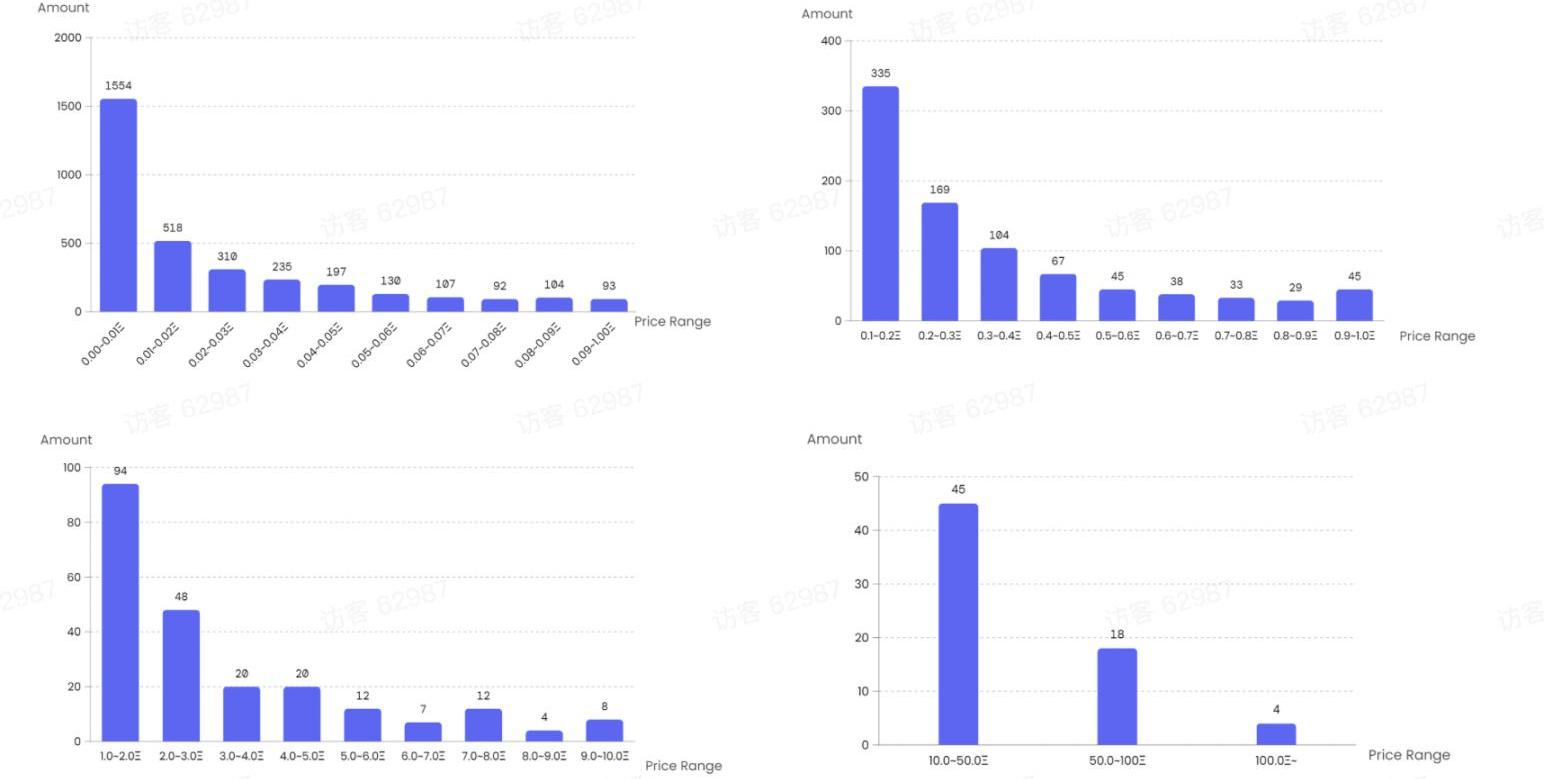

4個價格區間的長尾效應

我們將價格區間根據密度分為幾個區間,每個區間內再次呈現了「長尾效應」。

其中在0~0.1ETH以下的區間中,0~0.01ETH的項目占了47%,為1554個,其余價格區間價格依次減少并分布在尾部,再如:0.1~1ETH的NFT項目中,0.1~0.2ETH的項目最多,為335個;1~10ETH的NFT項目中,1~2ETH的項目最多,為94個。

幣安宣布新增SHIB、COMP等代幣可作為可抵押資產:金色財經報道,據幣安官方消息,將在其靈活貸款和VIP貸款服務中添加22種新的可貸資產和新的抵押資產。幣安宣布在靈活貸款服務中增加了8種新的可貸資產和8種新的抵押資產。

? 可借貸資產有AUCTION、PYR、ILV、KNC、YGG、GAS、CELO和IRIS;

? 新增可抵押資產有SHIB、COMP、IOTA、RLC、HOT、ENJ、THETA和IOST。

? 在VIP借貸服務中新增NKN、FARM、DIA、YGG、OGN、ACA等6種可借貸資產。

此外,還添加了XEM作為全倉保證金的新可借資產。新的全倉保證金貨幣對是XEM/USDT。[2023/8/4 16:18:14]

不同價格區間的NFT項目數量,數據來源:NFTGo.io

為什么每個區間靠近開端價格的項目最多?

這種現象的影響因子較多,但從數據對比來看:一是與項目的初始發行價格相關,大多數項目的發行價格處于0~0.15ETH;二是每個區間等級存在阻力數值,比如0.1ETH、1ETH、10ETH等整數價格,一些NFT項目的價格在觸及這些數值時會遇到阻力,徘徊在價格區間或迅速下跌至下一個阻力數值。

NFT項目人均資產情況

核心用戶貧富差距大

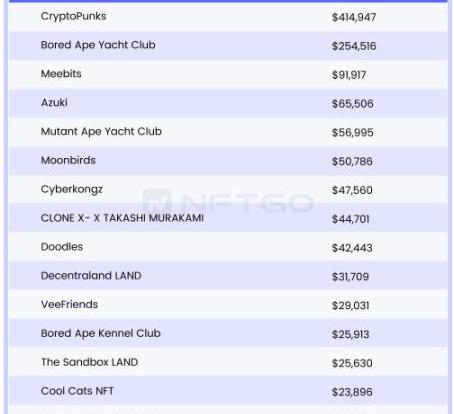

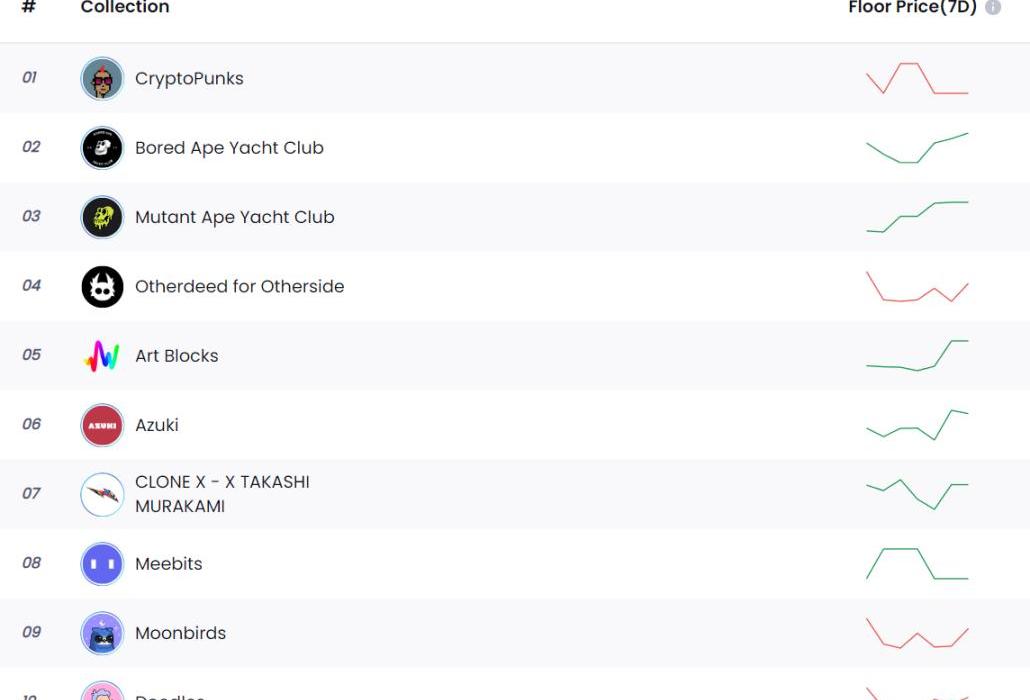

對交易量在1000ETH以上、持有人在1000以上的NFT項目進行篩選后,得出748個NFT項目,對項目進行單一項目人均資產計算平均數為$4,137,中位數為$1,461,這意味著「富豪」的資產極度拉高了整體的人均資產,使得不同項目用戶的貧富差距加大。

進一步計算出人均持有資產排名,可以發現前幾名呈斷層式分布,如排名第1的CryptoPunks人均資產高達41萬美金;第2名BoredApeYachtClub人均資產達25萬美金;第3名Meebits人均資產約9萬美金。

人均資產的分層也讓NFT玩家形成了不同消費能力的群體,讓NFT項目方和基礎設施項目方針對不同用戶需求設計產品和分層營銷。

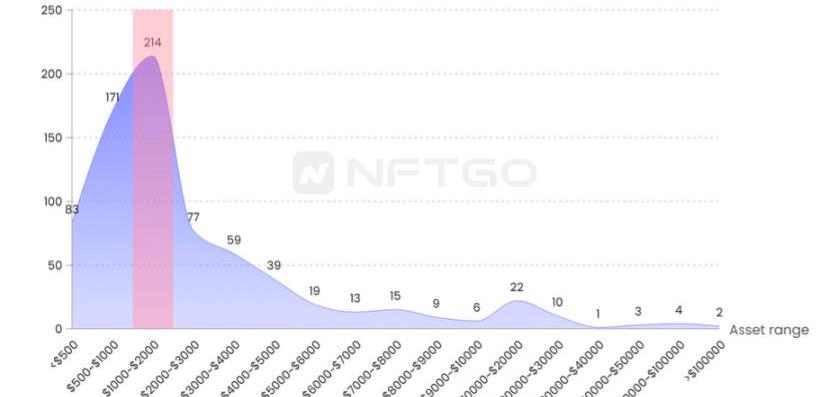

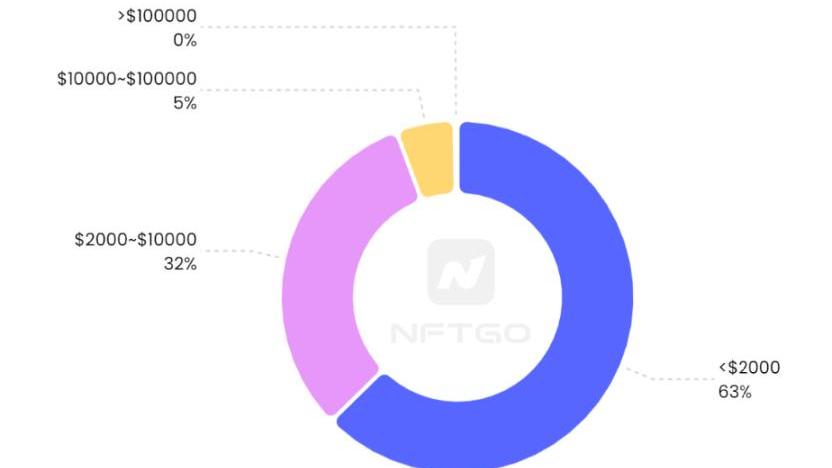

用戶單一資產分布情況

對符合條件的748個NFT項目進行區間人均資產計算,其中$2000以下是NFT項目的主要分布熱區,用戶人均資產在$500~$2000的項目占到總數的52%,這部分用戶也是大多數NFT項目所擁有的核心用戶,總共有385個項目。

其次分布曲線在人均資產$20,000左右形成第二個波峰,這些項目包含了CoolCatsNFT、OtherdeedforOtherside等比較知名的項目,而人均$20,000資產也成為了這些項目核心用戶的表征之一。

單一人均資產項目數量,數據來源:NFTGo.io

主流NFT借貸平臺上周發放2200萬美元貸款,其中41%來自BendDAO:2月21日消息,據 Dune Analytics 數據顯示,過去一周,主流 NFT 借貸平臺共發放約 2200 萬美元貸款。其中貸款總量的 41% 來自 BendDAO(912 萬美元),第二位是 NFTfi(521 萬美元),約占 24%,X2Y2 約占 21%(456 萬美元),Ardace 約占 15%(319 萬美元)。[2023/2/21 12:20:09]

單一人均資產占比,數據來源:NFTGo.io

NFT流動性特點分析

NFT流動性是指以一個合理的價格順利出售NFT的能力,在缺乏流動性時,一些NFT必須打折才能快速出售。

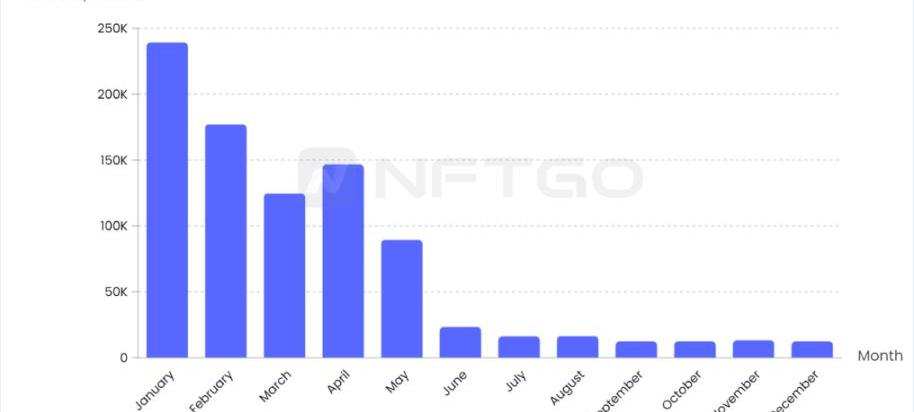

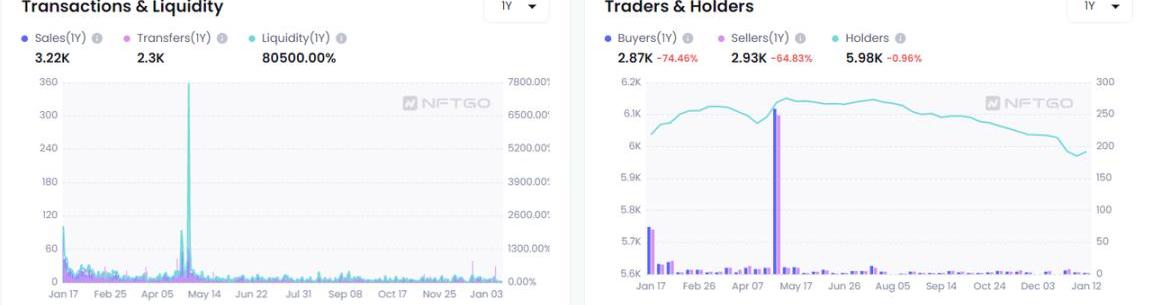

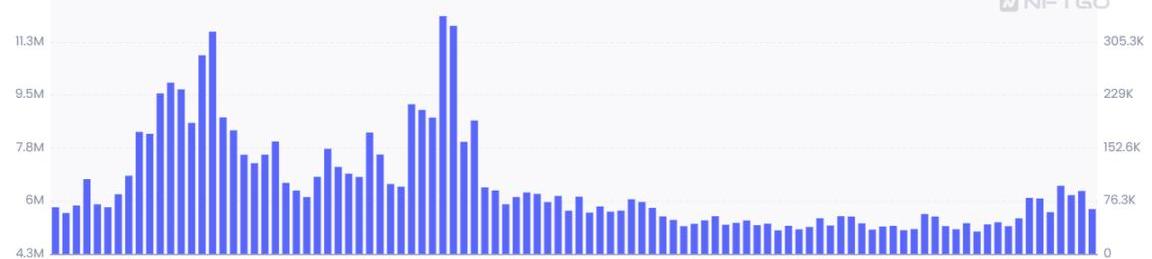

NFT流動性與市場的火熱程度息息相關。我們將交易量、交易者的活動趨勢進行計算,用于表現為流動性趨勢,可以得出過去一年市場整體流動性最好的時期為1月份和4月份,進入5月則流動性開始大幅下降,9月份為今年流動性最為枯竭的時期。

流動性趨勢圖,數據來源:NFTGo.io

?其次是不同項目的流動性也大相徑庭,總體特點為:排名靠前的NFT項目長期保持一定的流動性,并且流動性的波動率較低;而排名靠后的NFT項目則在發行后流動性逐漸趨于零并且受市場影響波動極大。下圖為兩個不同流動性的項目:

https://nftgo.io/collection/bored-ape-yacht-club/analytics/general

https://nftgo.io/collection/the-meta-key/analytics/general

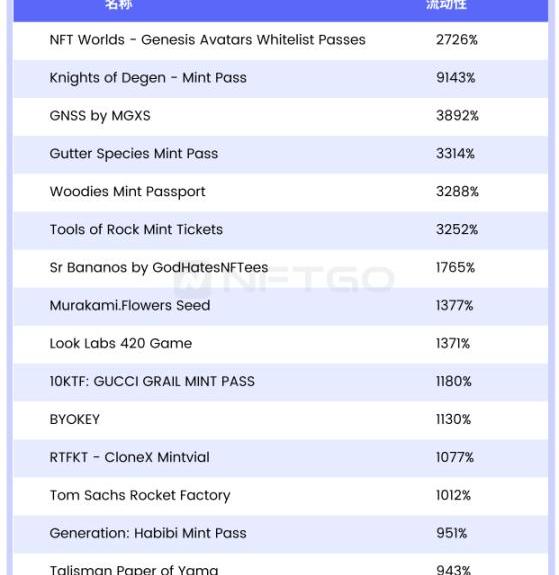

以下是流動性排名前15位的NFT項目,它們大多數以MintPass屬性為特點,比較有趣的一點是,偏同質化的NFT的流動性會更好一些:

熊市藍籌NFT更抗跌嗎?

市場反應更加遲鈍

NFT市場與傳統加密市場既有相似又有差異。目前NFT市場也和傳統加密市場關聯性大,難免會受總行情的影響,但同時NFT市場反應比傳統加密貨幣市場更「遲鈍」,當市場波動較大時,NFT市場往往不會快速響應。下圖可見,隨著以太坊市值不斷下跌,NFT市場市值沒有直接跟隨下跌,而是會有一段時間的延遲。

V神:希望Solana社區可以有公平的機會成長:12月30日消息,以太坊創始人Vitalik Buterin今日發推表示,一些聰明的人告訴我,Solana是一個認真的聰明的開發社區,現在那些可怕的投機取巧的人已經被洗掉了,Solana鏈將有一個光明的未來,我很難從外部判斷出來,希望社區有公平的機會茁壯成長。[2022/12/30 22:15:57]

NFT市值和ETH市值趨勢對比,數據來源:NFTGo.io

遲鈍反成避險資產?

結合NFT特性進行分析,有以下幾點原因:

一是因為NFT當前仍存在流動性不足的問題,在市場行情突然發生變化時,上架的NFT需長時間等待買賣者交易的完成。

二是因為大行情會帶來網絡擁擠,此時NFT的交易手續費極高,所以選擇拋售和購買的人也會減少,于是造成交易量下跌但地板價跌幅不大的現象。

三在市場整體下跌時,持有數字資產的用戶群體或可能置換成NFT從而規避波動,刺激了NFT市場。這種情況下NFT的價格并不會跟隨加密市場所快速反映,從而在特殊情況下會跟加密市場呈反向發展。換句話說,一些發展穩定的NFT項目可能會被選擇為加密市場下行的多樣化避險資產。

盈利用戶怎么進行抄底?

越跌越買、分批抄底

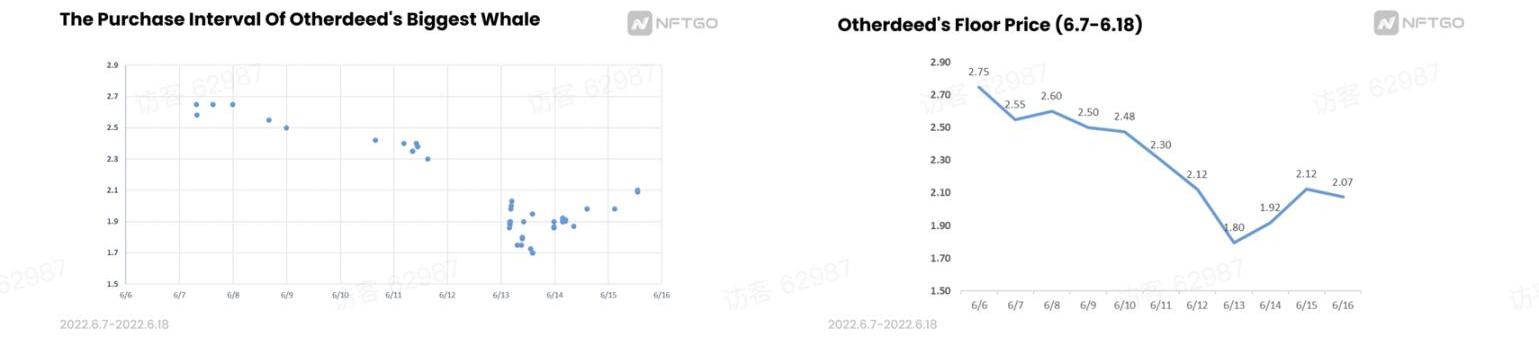

在選定時間內購入Otherdeed數量前十的用戶中,有位用戶買入了55個Otherdeed,花費112.97ETH,按買入時的價格進行換算為總計約16萬美元。截止6月21日,Otherdeed的地板價為2.4ETH,該巨鯨浮盈19.25ETH的利潤,收益為17%,我們來看看他是如何用16萬美元完成階段抄底并完成盈利的。

Otherdeed第一巨鯨購買區間及價格走勢圖,數據來源:NFTGo.io

從6月7日開始,隨著Otherdeed的地板價逐漸降低,該巨鯨開始逐漸買入,在6月7日—6月8日以貼近地板價的價格首先買入了6個Otherdeed,均價在2.596ETH。

6月9日Otherdeed的地板價跌破2.5ETH,他再次以均價2.368ETH買入10個Otherdeed,將短期持倉成本降至2.45ETH。

6月12日Otherdeed加速下跌至1.8ETH,他完成短期的最后一批次加倉,以均價1.89ETH購入了39個Otherdeed,此時他將短期總持倉的成本降至2.05ETH。

總體來看他的策略為逐步加倉:跌幅越大、買的越多,將購買價格分為三個區間:2.5—2.7ETH、2.3—2.5ETH、1.7—2ETH,分別買入數量:6、10、39,總體成本控制在2.05ETH附近。

值得注意的是當6月13日—6月15日,Otherdeed價格開始回升時,他并沒有因此躺贏,而是選擇繼續買入,說明該巨鯨對于該NFT具有自己的估值判斷,認為該價格仍處于自己的「抄底區間」,所以即使已過價格的最低點仍可以繼續購買。

數據:當前Solana生態總市值為139.69億美元:金色財經消息,據CoinGecko最新數據顯示,當前Solana生態總市值為139.69億美元(截至發稿時為13,969,863,974美元),24小時交易額為572,799,211美元。[2022/8/7 12:08:08]

其中比較有趣的一點是,在55次抄底中,他有34次是通過offer出價進行購買,21次是通過直接購買,這是他抄底的「小妙招」,也側面說明下跌行情中人們接受「Offer出價」的概率將會增大。

成本控制、分類抄底

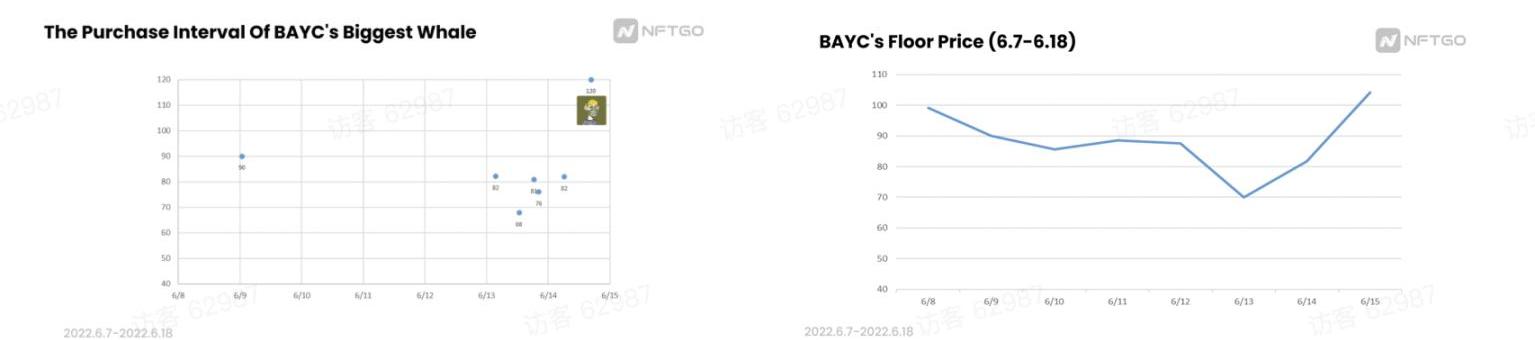

我們再來看在6月7日——6月18日抄底BAYC數量最多的巨鯨,他是如何進行「抄底」。

從6月7日的價格開始計算,BAYC跌幅為10%時,他選擇買入1個;6月13日,BAYC跌幅20%,再次開始購入,在跌幅20%—30%的區間買入5個,將短期成本控制在80ETH。在6月14日,他又從LooksRare用120ETH購買了稀有度top10%的BAYC。

BAYC第一巨鯨購買區間及價格走勢圖,數據來源:NFTGo.io

該巨鯨采用分區間對地板價的BAYC進行抄底,根據價格跌幅進行買入,價格跌幅每超過10%后便逐個購買,除此之外還針對不同稀有度的NFT進行分類抄底。

版稅很掙錢嗎?

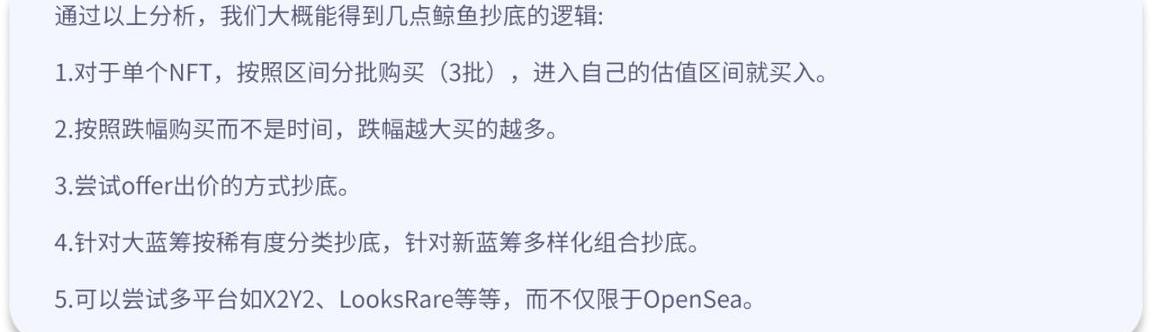

頭部NFT項目方累計版稅收入

2022年8月26日,X2Y2宣布推出自定義版稅功能,允許NFT買家在購買NFT時自主選擇支付100%、50%或0%的對應比例版稅,此舉一出立即引起人們對于「版稅」的討論,許多NFT項目方表示版稅是驅動項目發展的重要組成,讓我們來看看頭部的NFT項目方究竟通過版稅賺了多少錢。截止12月30日Otherdeed已經通過版稅獲得了18KETH的收益,按照12月30日的ETH價格,價值約為2196萬美元,下圖為一些項目方的版稅收入,僅以OpenSea為參考:

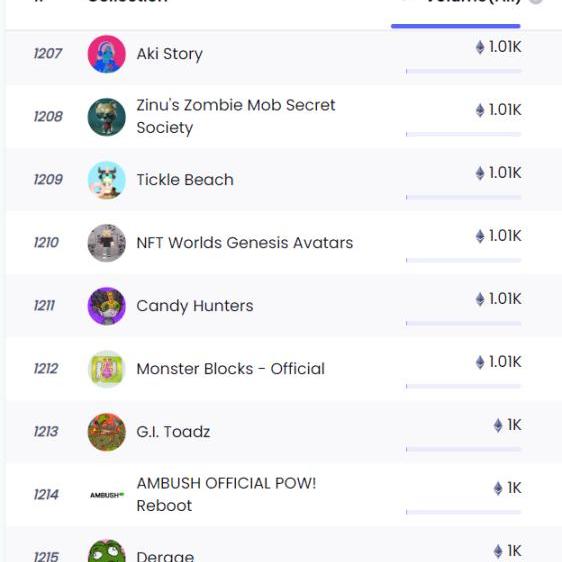

如果牛市成功發行NFT,當日會賺取多少錢?

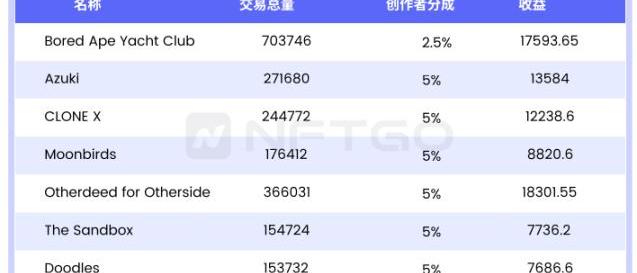

今年許多在市場上一時火熱的項目,在發行后交易額很快會迅速站上1KETH,這樣的NFT項目在1~5月大量涌出。

https://nftgo.io/discover/top-collections?tag=all&timeSpan=all&sort=volumeEth&rarity=false

?我們選取發行量10,000,發行價格0.08ETH、版稅5%、交易額為1KETH,進行粗略模擬計算。計算結果為發售收益800ETH,版稅收益為50ETH,按照當時的ETH價格換算,首次發行成功項目方將共獲得收益約為1,955,000美元,之后版稅還將持續為其帶來收益。

NFT炒作周期分析

概念模仿式炒作

NFT炒作先由個別新穎項目引起話題熱度,其次大批量項目開始模仿路徑和營銷策略,形成整體炒作,最終引發「出圈」效應。

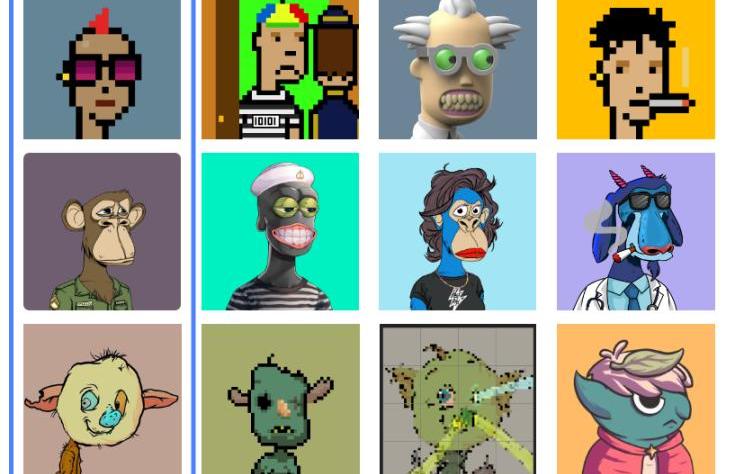

在今年一月份,PFP類掀起的藍籌熱潮,最初由于CryptoPunks、BAYC等地板價不斷上升,點燃了NFT的市場情緒,這讓人們產生優質項目上漲的預期,再次出現對早期藍籌項目的FOMO情緒,隨后Azuki、CloneX、Mfer等一眾項目隨后發行,整體的發行節奏均借鑒了當時最成功的項目,市場交易量的攀升引發一月份NFT市場的整體繁榮。再比如今年goblintown.wtf的成功使得「FreeMint」一度成為5、6月份NFT項目的主流發行方式。

2022年一月份NFT交易總量

這些「模仿式炒作」也讓NFT市場充斥著從畫風概念、發行節奏、數據設計、官網設計都十分相似的五花八門的項目。

NFT項目及它們的模仿者,數據來源:NFTGo.io

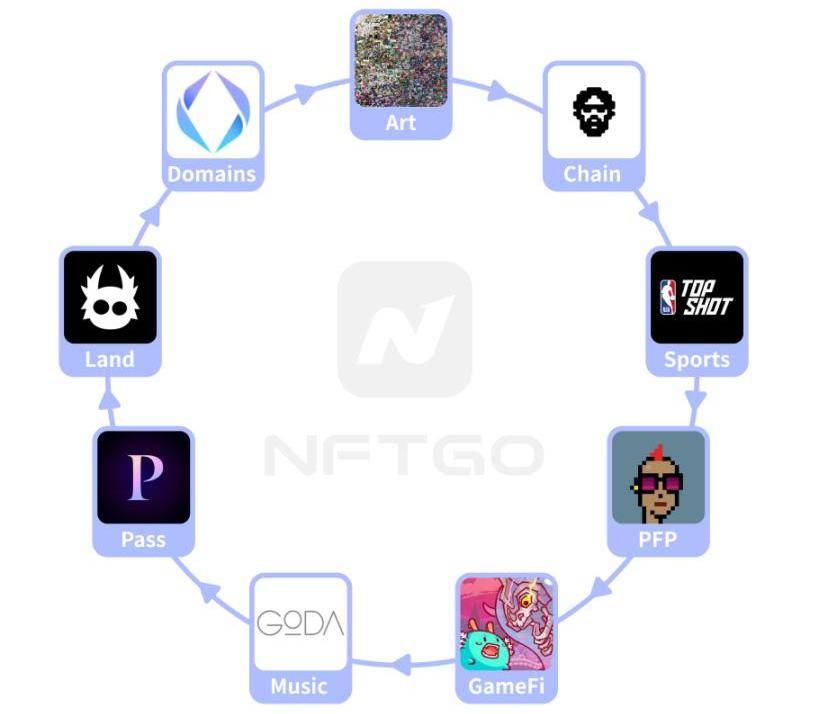

板塊輪動式炒作

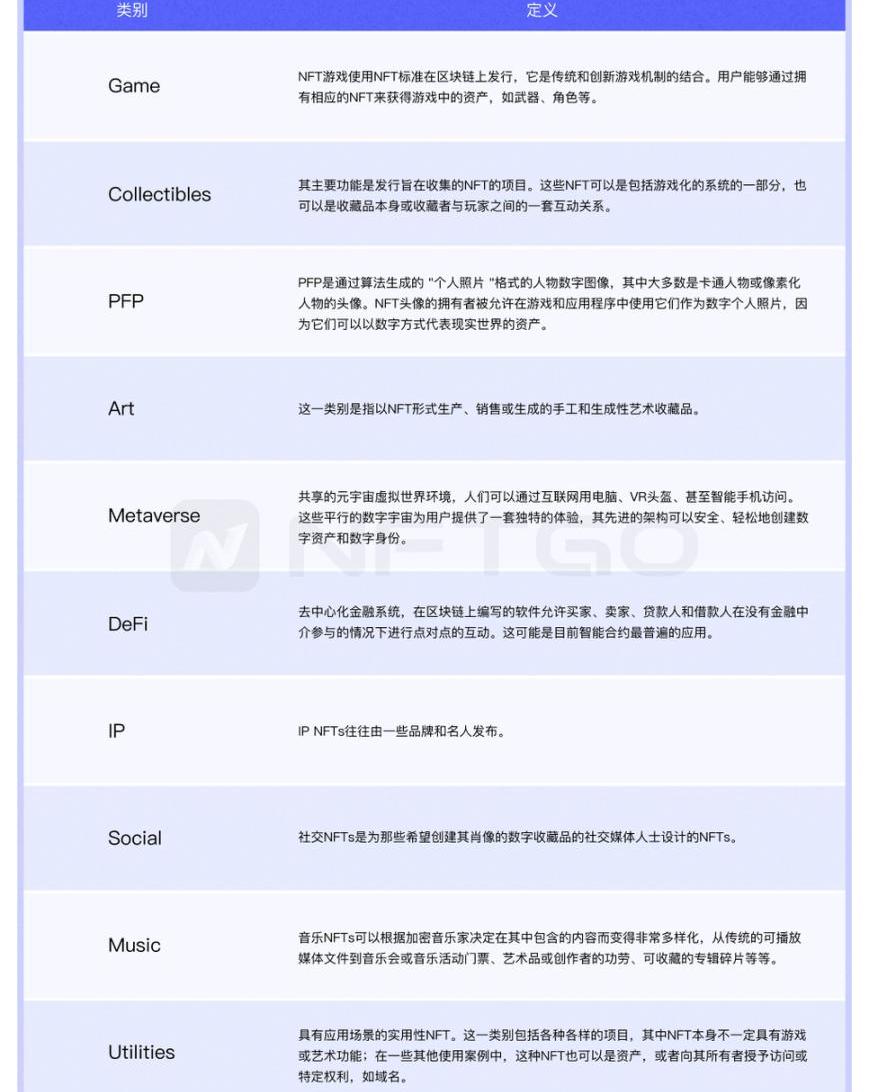

在今年的NFT發展趨勢中,我們也可以發現NFT由最初媒體渲染的高價拍賣品,從消費品過渡,慢慢到一種基于社區的投資品和身份牌,最后落于游戲和Pass上的實用性,越新穎的概念越能引起市場的關注,也越能被炒作。NFT的炒作概念輪動大致為:

這種新穎概念引起的板塊輪動同時體現在排名靠前的NFT項目上:當一個項目引入了新穎概念如:BoredApeYachtClub引入「Game」的概念時,該項目會市值短暫上升,同時相鄰的其他項目會進行模仿,造成排行前幾名的項目的市值輪流沖高的現象。

前幾名項目輪流搶占排行榜,數據來源:NFTGo.io

市場情緒性炒作

許多NFT價格在市場情緒波峰達到歷史新高,但隨著市場情緒的穩定,這些項目的價格也開始下跌。

比如:今年1月份,大多數NFT的價格上漲超過8%的比例這讓新發行項目吸引了大量的巨鯨和投資者,帶動了整體市場情緒。新項目在經歷了發行的波動期后進入價格平穩期,后期隨著事件再次波動。

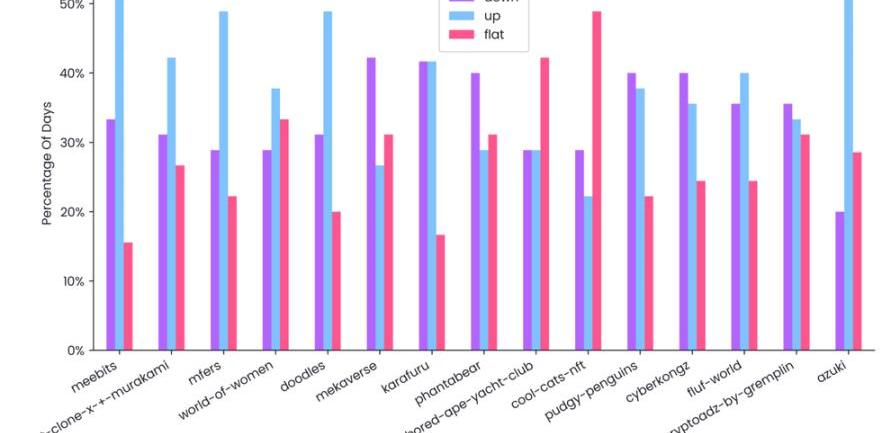

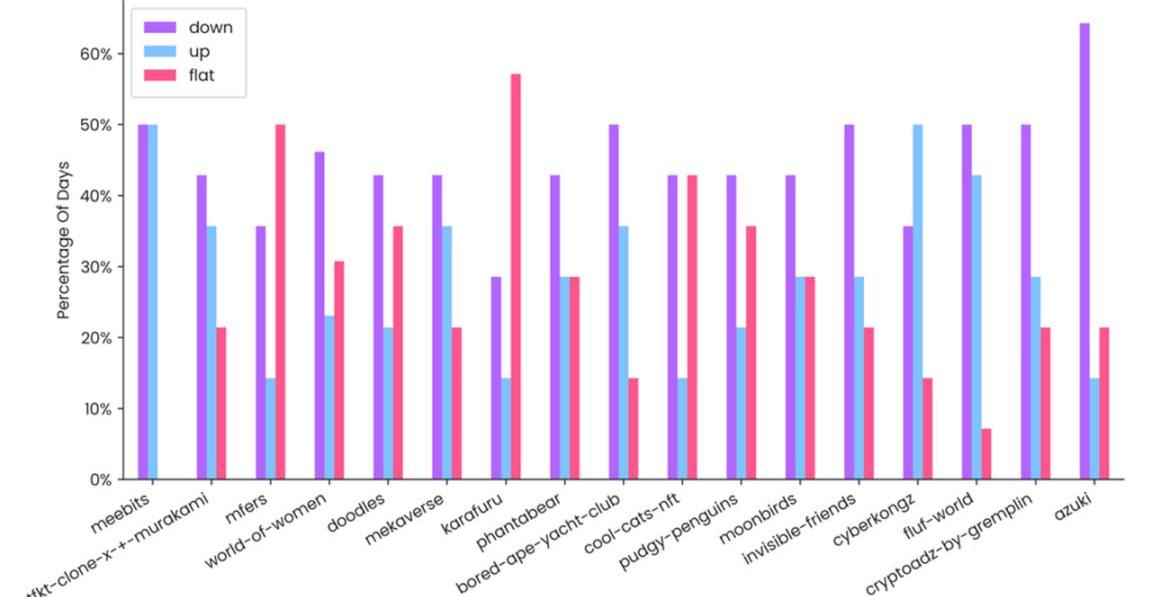

NFT的平均價格上漲、下跌和持平的天數百分比,數據來源:NFTGo.io

?而在5月初到5月中旬階段,NFT市場也跟隨數字市場進入一定的冷靜期,與此同時價格下跌的天數比例較于前期牛市明顯增多,上漲天數的比例越來越少,整體市場也開始處于下行區間,即使是頭部NFT項目表現也會受到整體性市場情緒所把控,下跌天數比例也往往多于上漲天數。

NFT的平均價格上漲、下跌和持平的天數百分比,數據來源:NFTGo.io

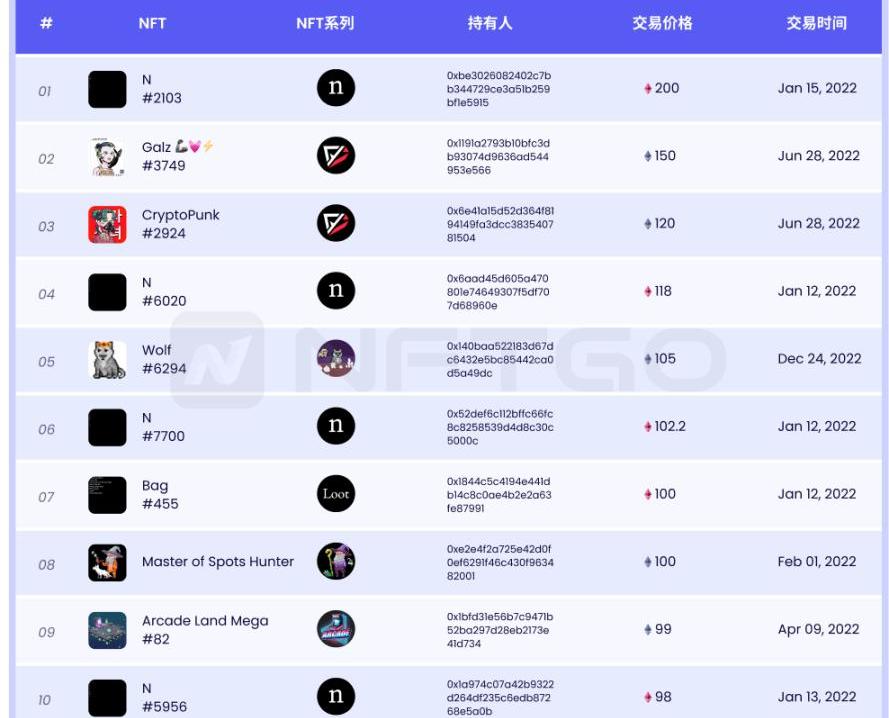

NFT價格排行榜

2022最貴的NFT

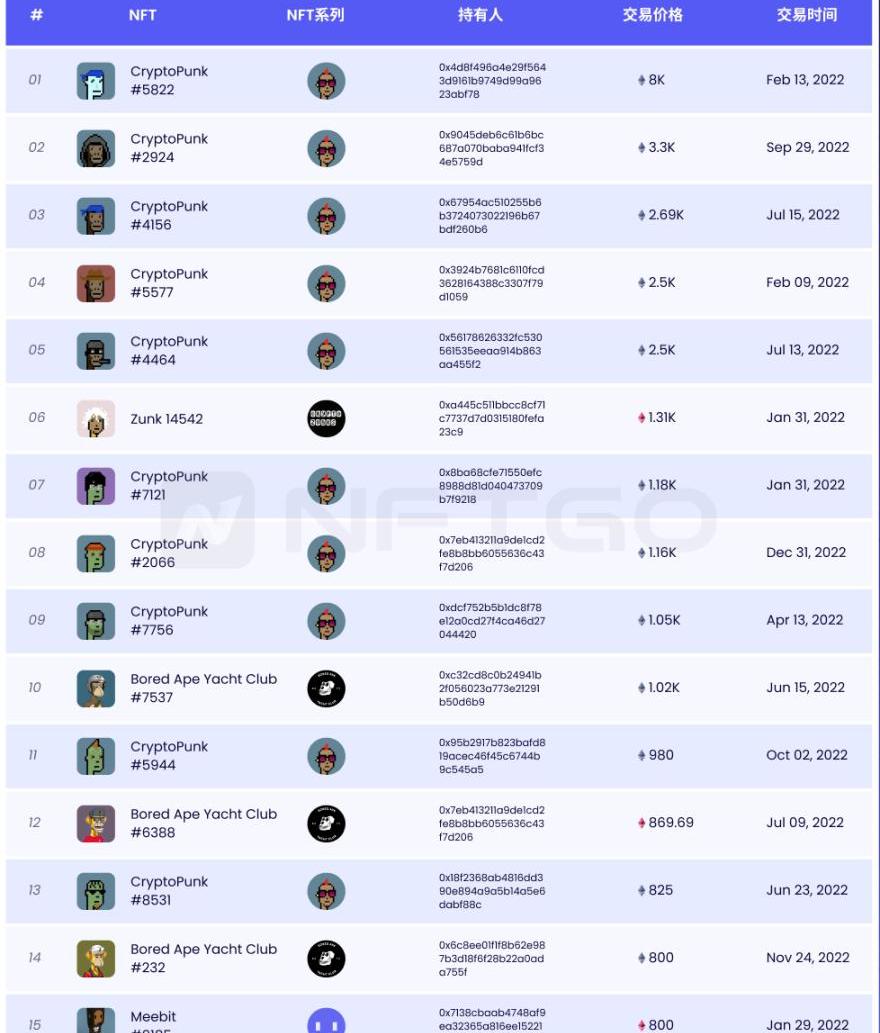

今年創下高價成交的NFT數量眾多,前100名最高價格均成交在今年,它們的成交價均在250ETH以上。

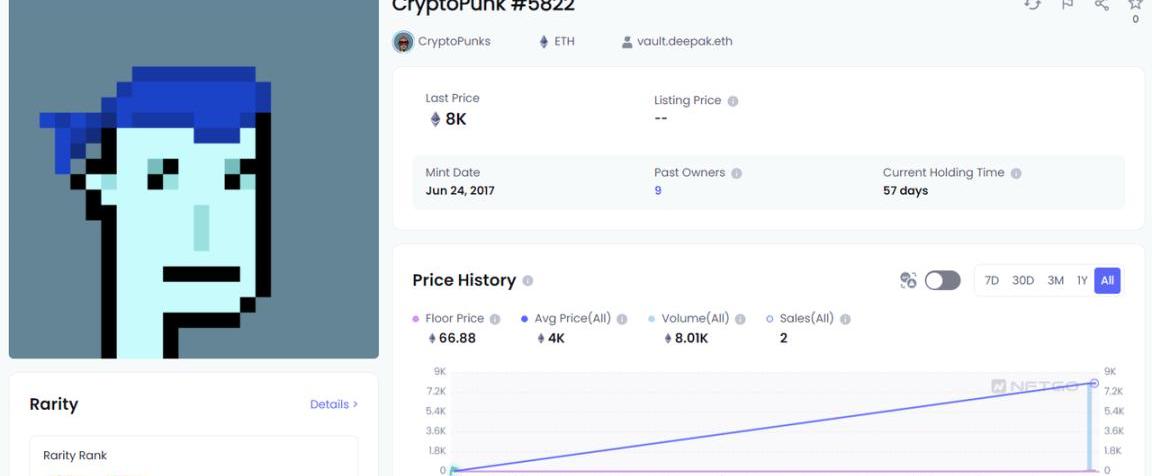

其中今年最高成交價由CryptoPunk#5822于2月創下,成交價格為8KETH。

https://nftgo.io/asset/ETH/0xb47e3cd837ddf8e4c57f05d70ab865de6e193bbb/5822

2022成交價格排行榜前10名

成交價格排名前10有9個是CryptoPunk,CryptoPunk依舊是高價記錄刷榜者。

https://nftgo.io/analytics/top-nft-sales?tag=all&timeSpan=1y&sort=price

2022不同類別成交價格排行榜前10名

Games

?PFP

Art

?Land

?DeFi

IP

Domainname

Social

Music

更多排名請查看https://nftgo.io/analytics/top-nft-sales

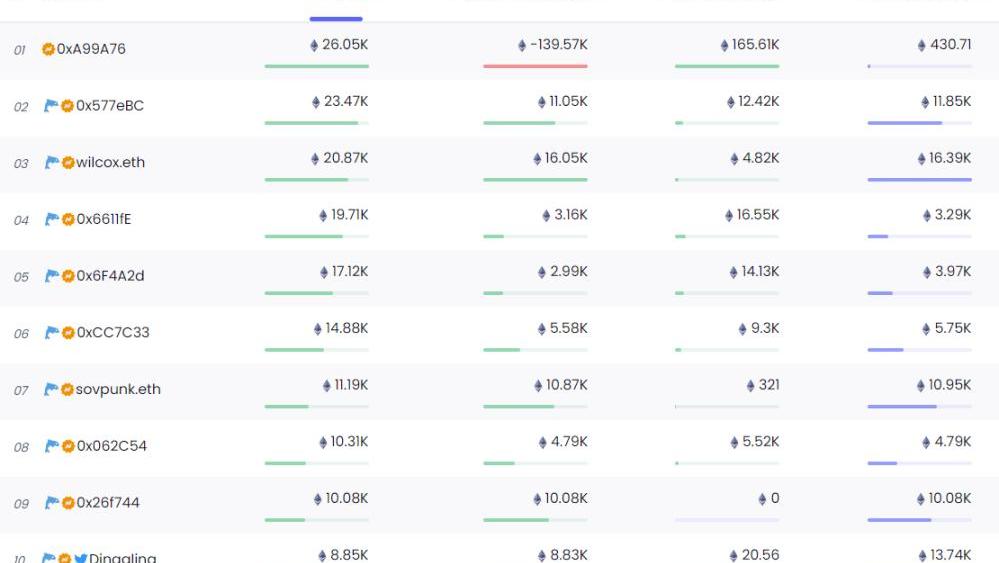

2022最賺錢的錢包地址前10名

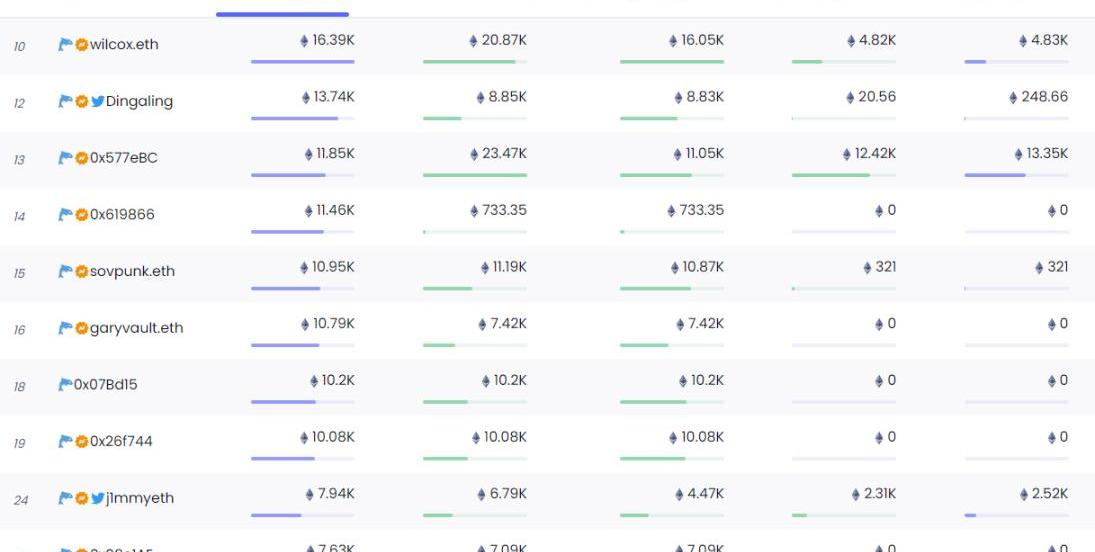

?2022最有錢的巨鯨前10名

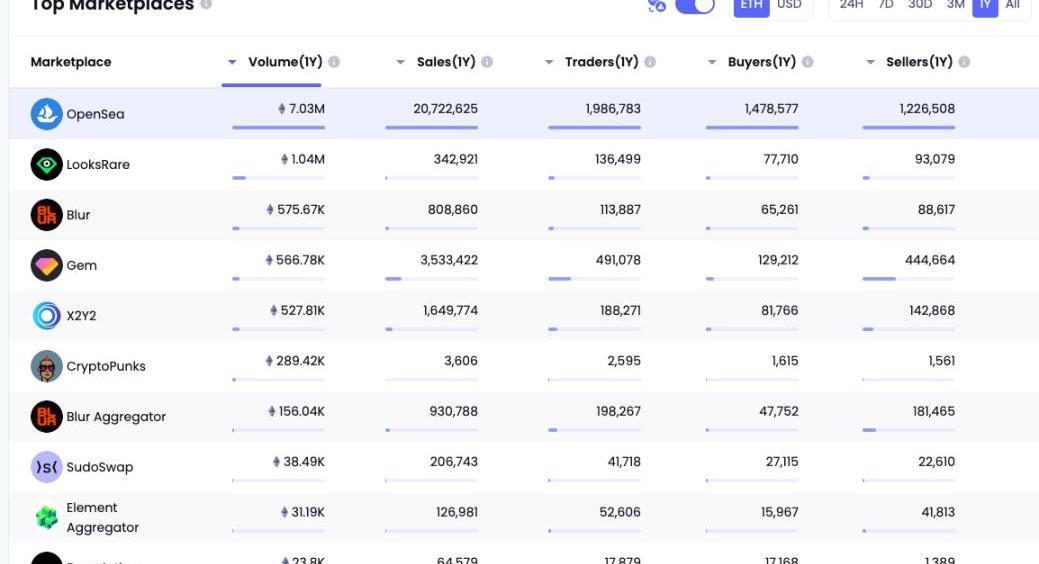

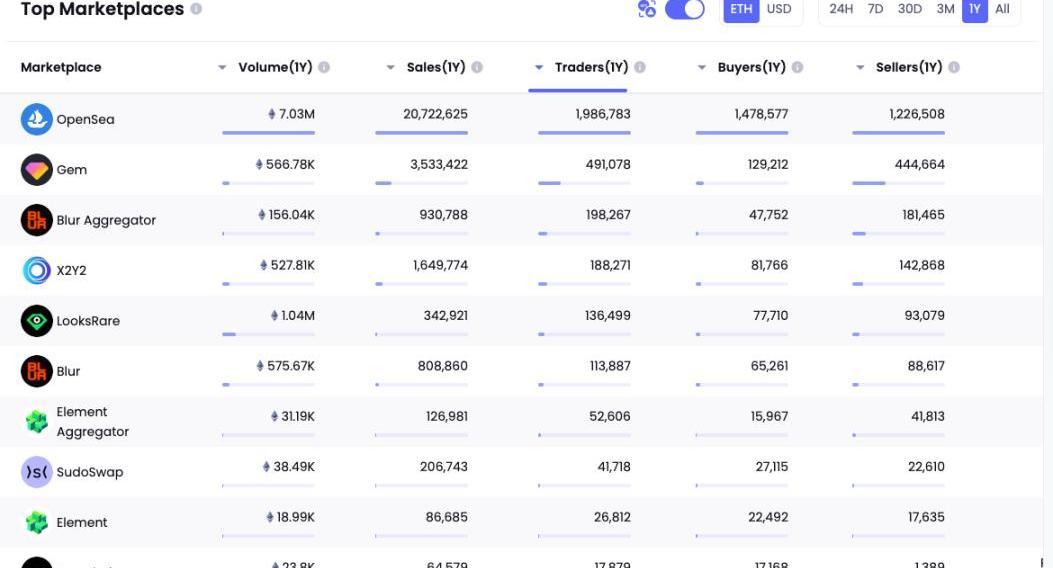

2022交易市場前10名

按照年度交易量

按照年度交易者數量

MarsBitCryptoDaily2023年2月17日 一、?今日要聞 《華爾街日報》:一名比特幣核心代碼管理員已于本周四離開,當前擁有代碼修改權限的僅剩5人據《華爾街日報》披露.

1900/1/1 0:00:00早前已在以太坊、Arbitrum、Optimism和Polygon等區塊鏈上線的DeFi收益協議Timeless建立了一個新的協議——Bunni,它可以幫助流動性提供者更有效地獲得收益.

1900/1/1 0:00:00融資訊息 零知識(ZK)硬件初創公司Cysic完成600萬美元的種子輪融資,本輪融資由PolychainCapital領投.

1900/1/1 0:00:00日前,由三箭資本創始人ZhuSu與KyleDavies聯合CoinFLEX兩位聯創SudhuArumugam和MarkLamb共同創辦的新債權市場OPNX正式上線官網并開通官方Twitter賬號.

1900/1/1 0:00:00SolidLizard($SLIZ)是Arbitrium上的一個Dex,它在過去18天內的TVL增加了6000萬美元。本文將從機制、特征、代幣經濟學等方面分析項目.

1900/1/1 0:00:00今天下午,加密社群在廣泛傳播一張截圖,同時流傳的還有——「華為官方推特推薦了一個名為「Defactor」的?DeFi?項目」.

1900/1/1 0:00:00